在汽车行业高利润的推动下,预计在快速发展的功率GaN生态系统中将出现更多并购。

继英飞凌(Infineon Technologies)收购氮化镓系统(GaN Systems)之后,总部位于美国的Transphorm公司将被日本东京瑞萨电子公司(Renesas Electronics Corp)的一家子公司收购,这是功率氮化镓(GaN)行业一年内发生的第二起重大收购案。

在功率氮化镓行业自2019年以来通过合作、设施建置和并购的投资已达数十亿美元。

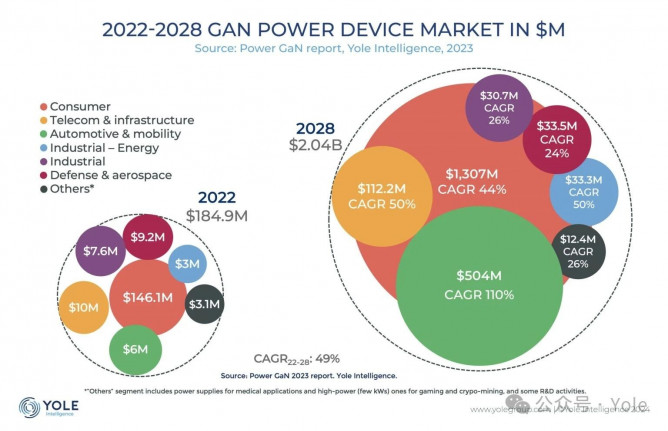

2022-2028 年功率氮化镓器件市场规模(单位:百万美元)

来源 | Yole Intelligence《Power GaN 2023》,编号:YINTR23355

但是,是什么推动了这些投资?这些新的收购对功率氮化镓的未来意味着什么?Yole Group 的专家Milan Rosina和Taha Ayari提供了他们的见解。

推动功率氮化镓蓬勃发展的汽车行业

虽然消费行业历来是功率氮化镓的最大市场领域,但汽车市场将会在未来几年迎来最显著的增长。Yole Group预测,到2028年,该领域的价值将达到5.04亿美元,复合年均增长率为110%(资料来源:Power GaN报告,Yole Intelligence,2023年)。因为它的利润率和投资回报率高于消费行业,对Renesas和Infineon Technologies等公司具有吸引力。

在电动汽车领域,向更集成系统发展的趋势尤为明显,原始设备制造商正在从目前集成电动汽车驱动电机、变速箱和逆变器的三合一装置向五合一,甚至八合一系统发展(请浏览Yole Group有关比亚迪八合一动力总成的文章),其中还包括DC-DC转换器和车载充电器等功率电子控制装置。这正是氮化镓在降低系统成本、重量、体积和功率损耗方面提供高感知价值的主要机会所在。

Renesas明确表示,购买Transphorm的汽车级GaN技术是为了开发增强型电动汽车电源解决方案。在此之前,Renesas已经瞄准了电动汽车的集成电源解决方案,并在最近与日本尼得科(Nidec)建立了合作伙伴关系,双方将共同开发6合1电动汽车驱动电机系统(E-Axle)。

Infineon Technologies/GaN systems收购交易价值超过Transphorm交易价值的两倍

与Transphorm一样,GaN Systems在汽车领域也有很大优势,这也是Infineon Technologies在2023年收购该公司的主要原因。不过,Infineon Technologies支付的金额(8.3亿美元)是Renesas(3.39亿美元)的两倍多。两家公司规模相近,市场份额相当,都拥有强大的氮化镓专业技术和知识产权,那究竟是什么原因导致了价值上的巨大差异?

请参阅以下功率电子公司排名和Transphorm市场定位分析,这两份报告在Yole Group的年度报告中均有详细介绍。

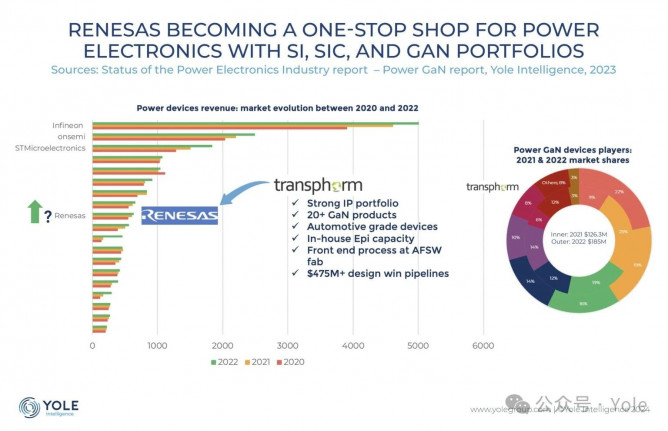

Renesas 因提供硅、碳化硅、氮化镓的产品组合成为功率电子一站式商家

来源 | Yole Intelligence

是否可能因GaN System的Design-Win Pipeline比Transphorm更有吸引力?仅在汽车领域,它就与海拉(Hella)、Vitesco(纬湃科技)、Canoo等公司建立了合作关系。与Renesas不同的是,Infineon Technologies已拥有in-house GaN的能力,因此通过Design-Win即将获得的业务可能是一个重要的理由。而且,由于在加拿大、美国、中国和台湾都设有设计中心,GaN Systems有能力在未来几年获得更多此类业务。通过这种方式,Infineon Technologies正在进行长期博弈,以确保在功率氮化镓行业的领导地位。

相比之下,Renesas很可能对in-house IP和GaN器件生产能力(通过Transphorm的外延能力和对GaNovation的AFSW晶圆厂的兴趣)感到满意。值得注意的是,该AFSW晶圆厂位于日本,这对Renesas来说可能是一个优势,可以从准备进行大批量生产的本地GaN晶圆厂中获利。

Renesas在氮化镓技术方面已有丰富经验,与宜普电源转换公司(EPC)和GaN Systems(现为Infineon公司)合作开发了DC-DC转换器等系统,甚至在收购Intersil之后具备开发更多种类器件的能力。在完成对Transphorm的收购后,Renesas将拥有完整的功率电子产品组合,包括功率IC、硅功率器件、碳化硅器件(在向Wolfspeed投资20亿美元以保证10年碳化硅晶圆供应后)以及Transphorm的氮化镓产品。Renesas在有望与Infineon和意法半导体(STMicroelectronics)等领先的功率电子产品公司展开竞争。

尽管如此,预计将于2024年年中完成的收购能否获得批准仍是个问题,尤其是Transphorm与美国政府合作开展的几个资助项目可能较敏感。

谁将成为功率氮化镓领域的参赛者和下一个收购目标?

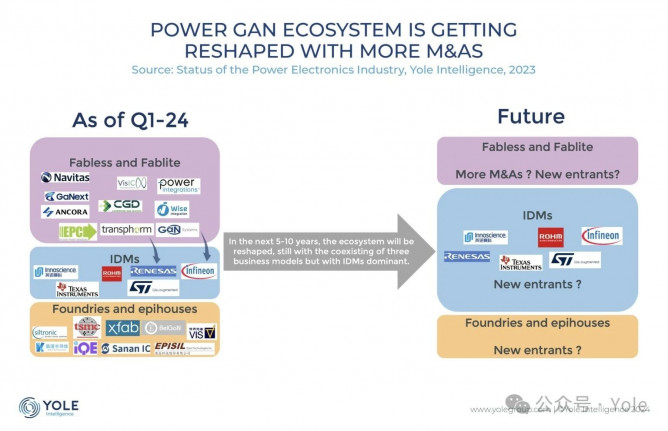

在未来五到十年内,IDM预计将成为功率氮化镓生态系统中的主导力量,正如Yole Intelligence在上一份功率氮化镓报告中正确预测的那样,这在碳化硅行业中已得到证实。

功率氮化镓生态系统正受到因并购带来的重塑

来源 | Yole Intelligence《Status of the Power Electronics Industry 2023》,编号:YINTR23356

一些Fabless公司将通过向不同市场扩张来实现共存,例如纳微(Navitas)通过收购GeneSiC进入了碳化硅领域。Wise Integration和Cambridge GaN Devices等新成立的公司,以及低压器件领域的领先企业EPC等老牌公司,都可能在不久的将来被收购。特别专注于汽车行业的VisIC也可能成为一个有吸引力的目标。

除了老牌功率电子半导体IDM收购Fabless公司外,该行业还将出现功率电子行业以外的新公司。这些公司可能是拥有氮化镓LED业务的企业,如欧司朗(Osram)、LG Electronics和富采(Ennostar),这得益于功率氮化镓技术在外延和器件制造方面的协同效应。

未来几年,功率氮化镓行业将迎来激动人心的发展。更广泛地说,我们最近目睹了日本企业在WBG的几项投资,如ROHM推出其首款氮化镓产品,Denso和三菱(Mitsubishi)向Coherent投资10亿美元购买碳化硅晶圆,以及其他许多企业。

来源:Yole