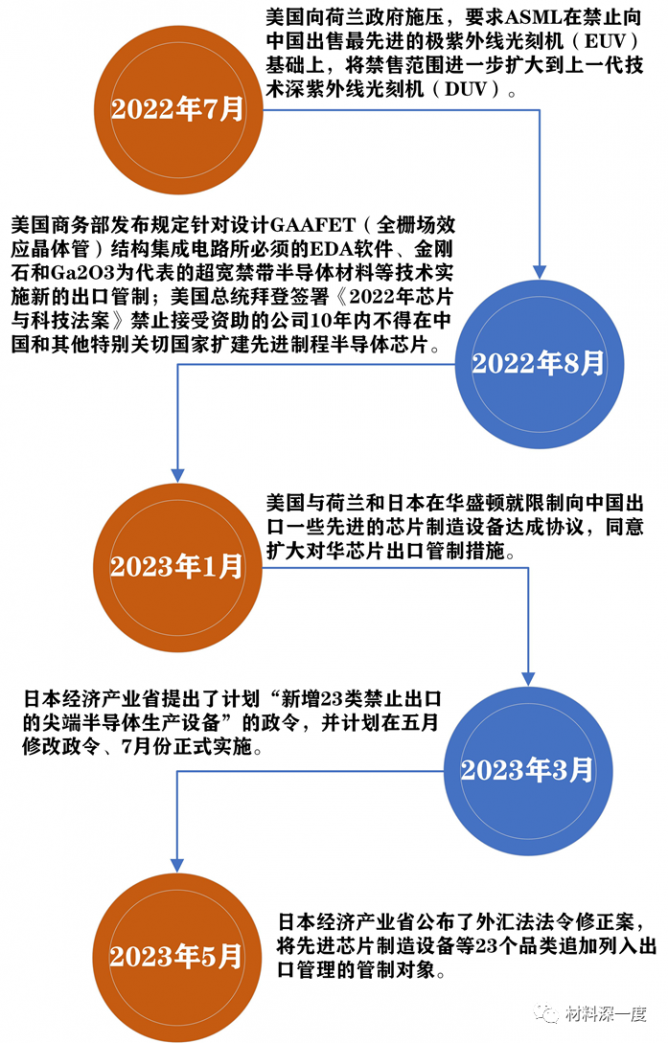

2023年5月,日本经济产业省正式对外公布了外汇法法令修正案,将先进芯片制造设备等23个品类追加列入出口管理的管制对象。

从2022年7月份开始,美国就联合荷兰对华实施了半导体设备出口管制措施,并多次施压日本、荷兰等在半导体设备领域具有优势地位的国家紧跟其脚步,形成美日荷半导体同盟限制中国半导体发展,试图通过出口管制阻断中国在尖端半导体领域的技术发展进程。2023年3月日本顺应美国政府加强对抗中国半导体产业发展,从严对外出口尖端半导设备的管制。

资料来源:材料深一度整理

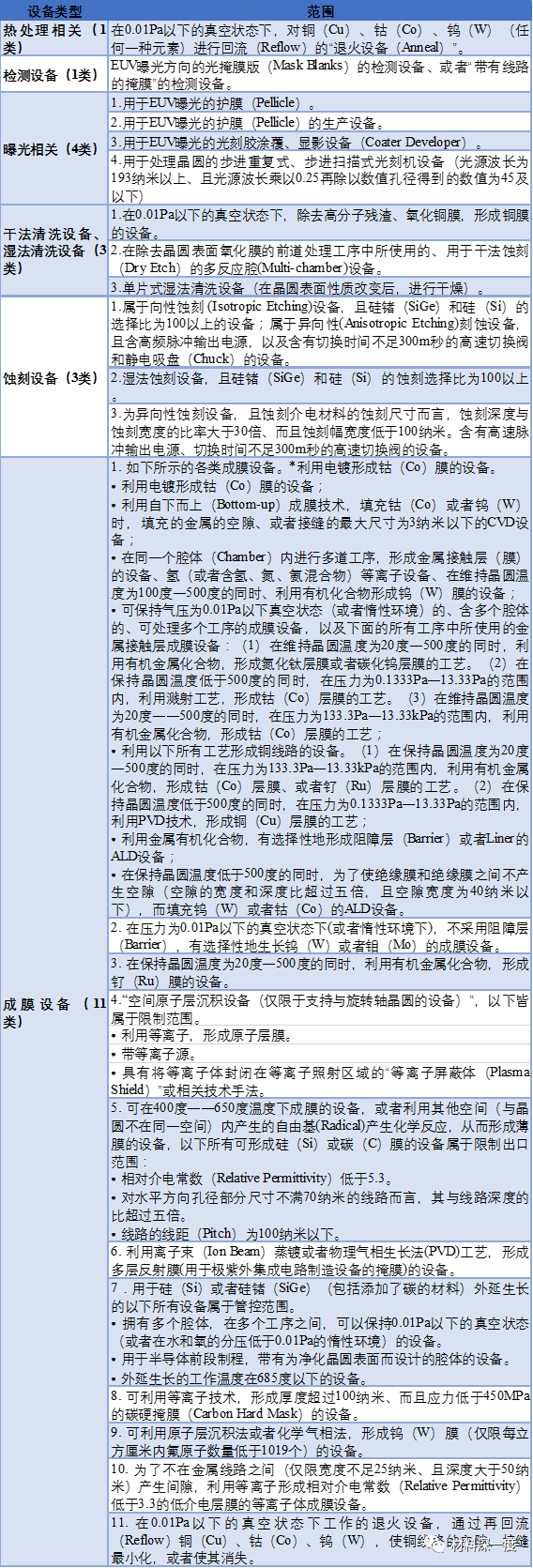

设备清单

根据日本政府公布的信息,这23种半导体制造设备被分成了6大类,具体清单如下:

资料来源:材料深一度整理

限制方式

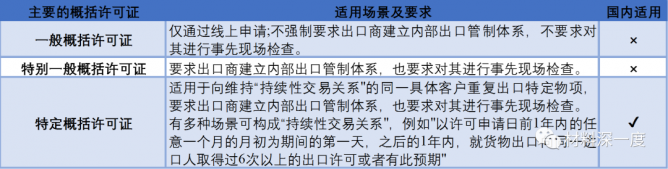

日本政府此次出台的半导体设备管制措施,将对这些设备的出口实施审批制度,即需要向日本政府申请出口许可证,才能将这些设备出口到特定国家或地区。具体来说,这些设备的出口将受到以下限制:

需要向日本政府申请出口许可证:日本对受管制物项的出口许可证类型总体可分为个别许可证和概括许可证两类。根据适用的国家/地区以及适用场景的不同,概括许可证又分为一般概括许可证、特别一般概括许可证、特定概括许可证以及针对物项返修、向日本海外子公司出口等相关的特殊概括许可证。

资料来源:材料深一度整理

针对中国:在可申请许可证类型方面,根据上述征求意见稿,本次新增设备在出口至中国大陆、中国香港和中国澳门时将无法申请针对向具体国家/地区出口的一般概括出口许可证或特别一般概括出口许可证,而仅能申请针对向具体最终用户出口的特定概括出口许可证,或是申请针对单次交易的个别出口许可证;相反,在出口至包括美国、韩国、中国台湾等特定地域类型内的42个国家或地区时,将可能申请一般概括出口许可证或特别一般概括出口许可证,从而适用更为简便的出口许可证申请流程。

涉及设备现状

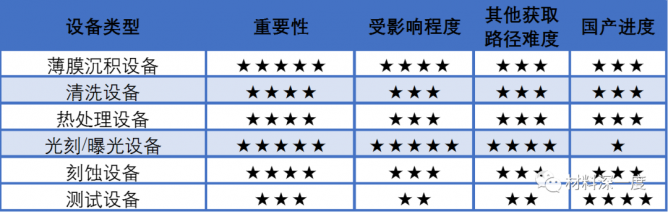

本次受限制的设备包括:清洗设备、薄膜沉积设备、热处理设备、光刻/曝光设备、刻蚀设备、测试设备六个方面,涉及到材料生长、清洗、成膜、光刻、刻蚀、掺杂、外延、检测等重要工序,对国内先进制程的半导体产业会造成一定影响。

1.薄膜沉积设备

随着集成电路制造不断向更先进工艺发展,所需要的薄膜层数越来越多,对绝缘介质薄膜、导电金属薄膜的材料种类和性能参数不断提出新的要求。在90nmCMOS工艺大约需要40道薄膜沉积工序。在3nmFinFET工艺产线,则超过100道薄膜沉积工序,涉及的薄膜材料由6种增加到近20种,对于薄膜颗粒的要求也由微米级提高到纳米级。只有薄膜沉积设备的不断创新和进步才能支撑集成电路制造工艺向更小制程发展。

从半导体薄膜沉积设备的细分市场上来看,全球半导体薄膜沉积设备中PECVD、PVD、ALD设备占比分别为34%、21%和13%。

薄膜沉积设备主要被日本、美国和欧洲的厂商主导,据Gartner数据,PVD设备方面,应用材料具有绝对份额优势,占据85%的市场份额;应用材料、泛林半导体和东京电子是CVD设备市场中的佼佼者,分别占比30%、21%和19%;ALD设备中,东京电子和ASMI是行业龙头,分别占有31%和29%的市场份额。

国内厂商中,北方华创和拓荆科技的薄膜沉积设备研发进展较为领先,中微公司在深耕用于LED制造的MOCVD的同时加码钨填充CVD设备。

2. 清洗设备

在半导体集成电路的生产当中,清洗是一道非常重要的工序,对于半导体芯片的清洗贯穿于半导体设备生产的几乎整个环节,在光刻、刻蚀、沉积等重复性工序前后都需要一步清洗工序。根据清洗介质不同,半导体清洗技术主要分为湿法清洗和干法清洗两种工艺路线,目前湿法清洗是主流的技术路线,占芯片制造清洗步骤数量的90%以上。

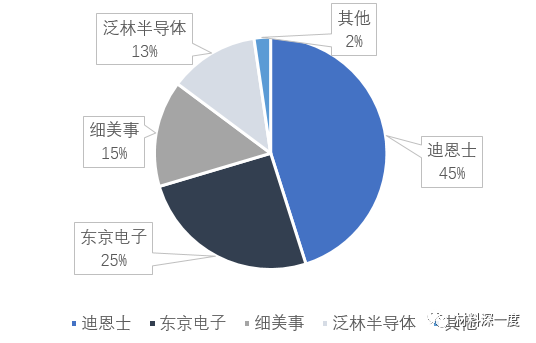

半导体清洗设备市场集中度非常高,日本企业占据主导地位。全球半导体清洗设备主要被日本DNS(迪恩士)、东京电子、泛林科技和SEMES(韩国细美事)等企业主导,日本公司占据主导地位,迪恩士占据了全球半导体清洗设备45.1%的市场份额,东京电子、SEMES和泛林半导体分别占据约25.3%、14.8%和12.5%。

资料来源:材料深一度整理

国内市场中,迪恩士和东京电子仍然占据较大市场份额,2022年我国半导体晶圆清洗设备市场规模为97.83亿元。盛美、北方华创则分别占据了10%和5%左右的市场份额,目前我国清洗设备国产化率约为31%。

3.热处理设备

加热工艺也称为热制程,指的是在高温操作的制造程序。加热工艺通常在高温炉中进行,包含半导体制造中氧化、杂质扩散和晶体缺陷修复的退火等主要工艺。

热处理设备合计占半导体制造设备份额约3%。近年来全球半导体热处理设备市场规模保持增长趋势,2020年快速热处理设备市场规模为7.2亿美元,;氧化/扩散设备市场规模约5.5亿美元;栅极堆叠(Gate Stack)设备市场规模为2.7亿美元。国际中,东京电子、应用材料等企业处于领先地位。

国内的氧化扩散设备生产商:主要包括北方华创和屹唐半导体,氧化扩散/热处理设备国产化率28%,我国氧化/扩散设备进口依赖度高,在国产替代大背景下,氧化/扩散设备行业发展空间较大。

4. 光刻/曝光设备

光刻设备又名掩膜对准曝光机、曝光系统、光刻系统等,是制造芯片的核心装备。光刻设备是半导体产业中最关键的设备,光刻工艺决定了半导体线路的线宽,同时也决定了芯片的性能和功耗。

光刻机每年出货数量约300~400台。近两年全球光刻机每年出货量大约在300~400台之间,整体均价约0.3亿美元。其中主要产品是KrF约90~100台,ArFi约90~100台。近几年EUV出货量在逐步增长,全球仅有ASML具备供应能力,每年出货30~50台,均价超过1亿美元。

目前全球光刻设备的格局是ASML一家独大,旗下产品覆盖了全部级别的光刻机设备;上海微电子装备(SMEE)目前也在突破光刻设备瓶颈,但由于光刻设备对知识产权和供应链要求极高,短期很难达到国际领先水平。

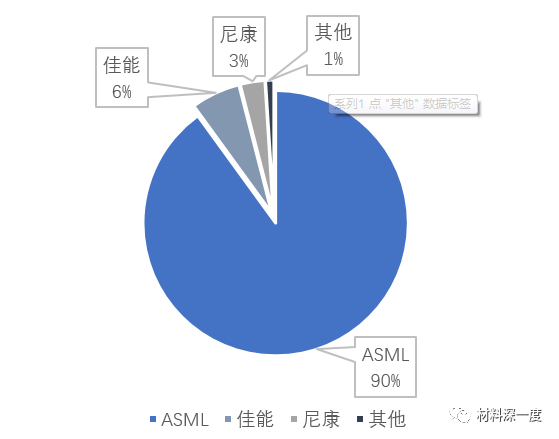

从国际光刻机企业的竞争格局看,当前荷兰ASML公司占比达62%,出货量约260台,远高于尼康和佳能,尼康和佳能市场销量占全球总销售量的7%和30%。从销售额看,ASML仍然占据市场龙头地位,市场份额高达90%,佳能和尼康占比为6%和3%。

资料来源:材料深一度整理

国内产品也在加快研发,目前国内对标产品为ASML的DUV光刻机:TWINSCAN NXT:2000i。以NXT:2000i为例,各子系统拆分如下:上海微电子负责光刻机设计和总体集成,北京科益虹源提供光源系统,北京国望光学提供物镜系统,国科精密提供曝光光学系统,华卓精科提供双工作台,浙江启尔机电提供浸没系统。

5. 刻蚀设备

刻蚀作为晶圆前道生产工艺中最重要的三类设备之一,价值量占比达到25%。随着半导体器件结构复杂程度提升,也横向拉动单一半导体器件刻蚀用量大幅提升。刻蚀技术主要分为干法刻蚀与湿法刻蚀。干法刻蚀是目前主流的刻蚀技术。干法刻蚀市场占比超90%占主流地位,ICP电感性与CCP电容性等离子体刻蚀设备是应用最广泛的刻蚀设备。

SEMI预计未来全球刻蚀设备市场有望实现5%的复合年增速,预计2025年市场规模将达到155亿美元。

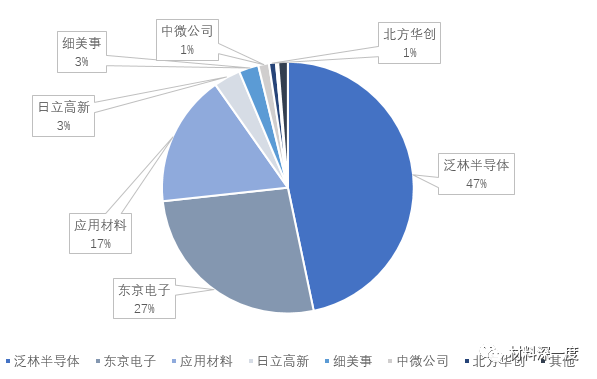

刻蚀设备市场集中度高,据Gartner的数据,全球刻蚀机的市场份额泛林半导体(46.71%)、东京电子(26.57%)和应用材料(16.96%)三巨头主导。日立高新和细美事分别占据全球3.45%和2.53%的市场份额。国内厂商中微公司在全球市场的占有率为1.37%,北方华创占比0.89%,爱发科占比0.19%,屹唐半导体占比0.10%。

资料来源:材料深一度整理

6. 测试设备

半导体测试设备包括检测设备、量测设备。检测指在晶圆表面上或电路结构中,检测其是否出现异质情况;量测指对被观测的晶圆电路上的结构尺寸和材料特性做出的量化描述。目前,在所有半导体检测和量测设备中,应用光学检测技术的设备占多数。在生产过程中,晶圆表面杂质颗粒、图案缺陷等问题的检测和晶圆薄膜厚度、关键尺寸、套刻精度、表面形貌的测量均需用到光学检测技术。

掩膜版检测设备:

测试设备中目前细分品类较多。根据数据,2020年半导体检测和量测设备市场各类设备占比中掩膜检测设备与掩膜量测设备分别为11.3%和1.3%。

7. 总结

目前薄膜沉积设备、清洗设备、热处理设备、刻蚀设备在国内市场都有一定的渗透,国内市场的替代的速度明显在加快。光刻机设备目前国内的技术进展步伐较慢,目前还需要大量依赖进口。

目前设备主要供应厂商:

资料来源:材料深一度整理

薄膜沉积设备目前与国际前沿厂商技术还存在一定的差距,半导体行业的薄膜沉积设备中,PVD设备与CVD设备均已初步实现国产化,而ALD设备作为先进制程所必需的工艺设备,在大规模量产方面国内厂商尚未形成突破,当技术节点向14纳米甚至更小的方向升级时,与PVD设备和CVD设备相比,ALD设备的必要性更加凸显。

清洗设备相比于其他半导体设备的技术门槛较低,目前国内市场中国内相关半导体清洗设备企业已经拥有约31%市场占有率,虽然目前国外的清洗设备企业还是占有很大的市场,但是随着环境的推动,有望率先实现全面国产化。

热处理设备方面,东京电子处于世界领先的地位,国内市场目前对进口的依赖依然偏高,但是国产设备市场的渗透率也在逐步加大,国内热处理设备的国产化率已达到约28%。虽然日本本次限制热处理设备会出现短暂的供应短缺,但国内供应也会逐步追上。

光刻设备行业已经是一个高度垄断的行业,这一格局在未来的时间里都很难发生变化。我国光刻机技术长期处于落后状态,光刻设备需要长期大量依赖进口。随着本次限制令的出台,主要的光刻机供应商的先进制程机器都对中国实行了限制,光刻机的进口将变得更加困难,国内芯片厂商的先进制程技术研发也将变得举步维艰。同时光刻机的短缺也会促使国内厂商加快研发,填补国内的空缺市场,带来的是机遇也是挑战。

刻蚀设备目前依旧是国外主导,日本东京电子的市场占有率依然,国内厂商的技术已经取得了一定的突破,目前市场也稳定占有一定份额,市场的渗透在加速,不过目前国内厂商进口依赖还是较高。

半导体测试设备市场目前集中度较高,由美国和日本等海外厂商所主导。但是随着半导体产业向国内转移的行业大趋势,国内半导体测试市场也已经快速发展,已经实现一定的渗透规模,也可逐渐实现国产化替代。

受影响程度:

资料来源:材料深一度

分析与建议

第一,中国的先进制程产业面临挑战,可能会延缓其技术进步和市场竞争力的提升。

日本出台半导体设备管制措施后可能会对中国的先进制程半导体设备产业发展产生不利影响。先进制程需要使用高端的半导体设备,而日本是全球半导体设备的主要生产国之一,其在先进半导体设备领域的技术和市场地位都非常重要。如果日本对这些设备实施出口管制,将会导致中国的先进制程产业面临更大的困难和挑战,可能会延缓其技术进步和市场竞争力的提升。

第二,国内外存在差距,全面国产化替代仍需时间,但对国产设备是较好机遇。

目前国内半导体设备在技术水平、品质稳定性、售后服务等方面与国外任然存在差距,并且随着国外设备的禁止出口,许多设备关键的零部件的出口审核也变得更加严格,对于国内的厂商技术发展和产品制造也是很大的挑战。中电科四十八所认为目前在高端设备领域,国内还处于前期研发阶段,无法完全国产化并应用至产业端。国产设备的稳定性也相对较低,量产过程中工艺稳定性需不断地进行改进和优化。

但是也会带来相对的优势与机遇,目前国内设备成本相对于日本限制出口设备成本更低,可以降低用户的采购成本。并且本土化优势明显,国产设备符合国内市场的实际需求和特点,可满足更多定制化需求,可以更好地适应国内市场的发展。

第三,建议从顶层设计加强支持设备及关键材料国产化,尽快解决半导体领域卡脖子关键问题。

随着国内市场需求的不断增加和科技水平的不断提高,国产设备的技术水平和品质稳定性会逐渐成熟,成为国内市场的主流设备。目前半导体设备料的国产替代率在持续增高,从设备类型来看,去胶、清洗、热处理、刻蚀及CMP的领域国产替代率均达到约30%,但在价值量较高的光刻、离子注入、涂胶显影等领域国产化率较低。

比亚迪半导体建议在设备上加快迭代,趁机推进国产设备加速发展,并且建议国产设备厂商加快碳化硅专用高温高能离子注入机的技术迭代、高温炉使用的碳化硅晶舟的开发和量产、国产设备厂商加快碳化硅晶锭激光剥离设备的研发和量产化进度,促进整个碳化硅行业快速发展。

第四,第三代半导体由于工艺尺寸线宽要求相对较低,受影响较小。

在第三代半导体方面,由于第三代半导体目前还属于发展阶段,相对于Si材料,设备的工艺尺寸线宽、设计复杂度、装备精密制造要求较低,限制名单发布后短期内影响并不明显。并且现在许多第三代半导体企业正在使用二手设备,市场上二手设备流通量较大,短时间内不会出现设备短缺问题。同时部分第三代半导体企业已经在进行国产替代,许多企业已经用上国产装备。

比亚迪半导体表示,其碳化硅产线目前使用和采购的日本产设备未在本次限制清单中,暂不会对碳化硅MOSFET芯片的生产造成影响,碳化硅产线已经在碳化硅干刻,碳膜制备,高温退火,高温氧化,激光退火工序等部分关键设备实现国产替代。

中科潞安也认为短期之内不会对企业正常生产经营有影响,但长期来看会有一定的影响。目前中科潞安光刻设备采用的是大日本光学的设备,该设备及相关配套设备不在本次设备出口管控对象当中,但不排除后期管控进一步趋严以及正常的零配件、原辅料进出口的时效加长等。