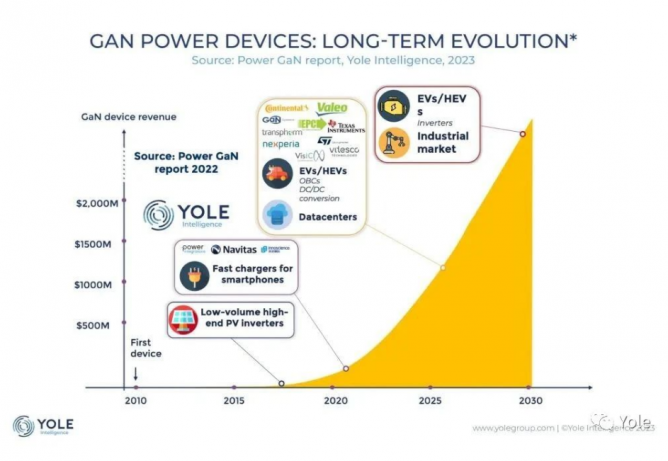

随着宽禁带材料开始在功率电子领域取代硅,氮化镓在消费市场站稳脚跟,这将在今后几年里带来这类材料在功率器件市场的大幅增长,尤其是在中国。作为一种仍处于高度创新和开发阶段的第三代材料(首款商用功率器件问世还只是 10 年前),氮化镓在功率电子领域的前景极具潜力。Yole Group旗下的Yole Intelligence在其内容全面的市场报告《Power GaN》中预测,截至2027年,氮化镓功率半导体器件市场规模将从2021年的1.26亿美元增至 20 亿美元。Yole Intelligence 的分析师预计该市场将出现59%的强劲年均复合增长率,而且氮化镓在汽车和电信/数据通信等应用领域的渗透不仅将带来独特的合作伙伴关系,还可望产生大量并购和重磅投资。

消费型电子是氮化镓的最主要市场,尤其是在中国

由于氮化镓的成本和效率优势,消费领域至今一直都是原始设备制造商们(OEM)采用这种材料的主要动力,而且这一趋势预计还将保持。据 Yole 预测,功率氮化镓市场中的消费应用预计将以 52% 的年均复合增长率从 2021 年的 7960 万美元增至 2027 年的 9.647 亿美元。到 2027 年,消费板块在整个产业中的占比将达到 48%。

快速充电一直是推动氮化镓材料采用的主要应用,这得益于以更快、更廉价且更环保的方式对电子设备进行充电的需求。

采用氮化镓,智能手机制造商能制造出外壳尺寸更小且单位功率价格更优的充电器。尽管基于氮化镓的器件单价比硅基器件贵,但考虑到其更高的频率和更高的功率密度值,每瓦特的价格其实是低于硅基器件的。我们可以通过比较三星生产的基于硅和基于氮化镓的充电器来阐释:三星的 45W 硅快速充电器的功率密度为 0.55W/cm3;而其 45W 氮化镓充电器则拥有0.76W/cm3 的功率密度,而尺寸缩小了近 30%。Yole 在其报告中对硅和氮化镓产品还进行了其他方面的比较。

这份报告中提到了多家在过去两年中发布过快速充电器的公司,小米、Vivo、联想、一加科技和努比亚等中国 OEM 只是其中的一部分。

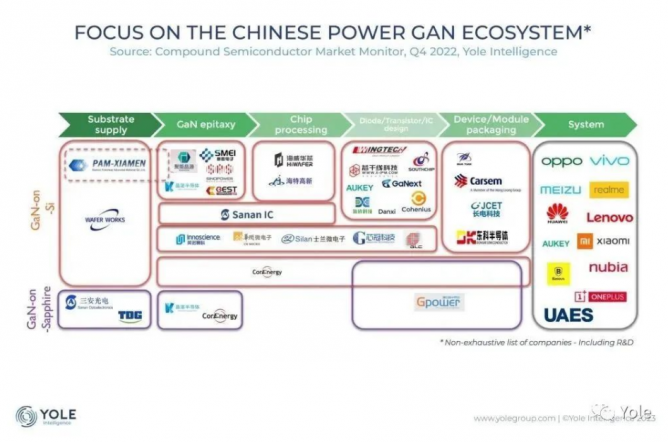

虽然其他地区的电子 OEM 也有氮化镓快充产品,如苹果(美国)和三星(韩国),但在中国出色的制造产能和专用供应链支持下产生的 OEM 要多得多,使该地区在功率氮化镓消费领域占据主导地位。自 2021 年以来,中国的国内供应链已经能够以自下而上的方式支持大批量发货。中国地区是全球最大的消费型产品市场之一,这样的需求量促进了集成器件制造商(IDM)、代工厂和封装厂/外包半导体组装与测试厂(OSAT)的发展。

英诺赛科和三安光电是氮化镓功率半导体生态系统中两家重要的中国企业,它们都在进一步推进中国的领先优势。英诺赛科是全球最大的专注于氮化镓工艺的 8 寸晶圆 IDM;而三安光电是一家化合物半导体晶圆代工厂,为高功效电源设计提供氮化镓代工服务。

消费领域中还有其他应用蓄势待发,包括音频器件,如 D 类音频放大器,它们在未来几年中或可发展出少量业务。然而,在预测期内,快速充电器预计将成为消费市场的主要驱动力。

自 2017 年以来,VCSEL 生态系统发生了巨大变化。当时的市场上一家独大,尽管也有另外几家企业占据着显著市场份额,但主要由 Lumentum 主导。截至 2022 年,VCSEL 生态系统已经变成了双峰并立的局面。Lumentum 和 II-VI(高意集团)是当前最大的企业,它们拥有 VCSEL 市场 80% 的份额。

那么,这五年里发生了什么?Lumentum 是当时唯一获得苹果认证的供应商。而Finisar 仍处在研发阶段,还在努力让产品获得苹果认证。其他企业都与其他智能手机制造商合作,或是为接近传感器提供微型 VCSEL。随后,Coherent(更名前的高意集团)收购了 Finisar。如今依然只有 Lumentum 和高意集团这两家公司拥有苹果的 3D 传感资格认证。同时,这两家业界领袖还收购了其他公司,其中包括 Oclaro 和 Coherent。这巩固了他们在光通信市场中的地位,实现了从 VCSEL 器件到整个收发器模块的垂直整合。

图片来源:《Power GaN》编号:YINTR23355 - Yole Intelligence, 2023

OEM 着眼高功率电器

有一股新的趋势青睐功率高于 75W 的智能手机快速充电器,这一趋势可能会在不久的将来推动智能手机 OEM 采用氮化镓。在大多数国家,高于 75W 的功率需要功率因数校正(PFC)电路,这种电路需要使用更多的氮化镓元件。

目前市场上大多数基于氮化镓的充电器功率都在 65W 或以下,这是实现价格与性能比的最佳点。但随着对更快充电速度的需求不断增长,OEM 厂商正在重新考虑,在消费者带来的额外利益(充电速度显著提升,以及可以使用相同的充电器为笔记本电脑充电)与单价之间进行权衡。

目前的高电量设备并不多,例如小米的 210W 快速充电器让用户只需 9 分钟就能将一台红米(Redmi)Note 12 Discovery 手机的 4,300mAh 电池从空电量充满。对充电更快、功能更强的充电器的渴望会让这股趋势持续下去吗?

氮化镓的新兴应用

在消费领域中发展了 10 年后,氮化镓技术正日趋成熟,也因此开始向工业应用渗透。举例来说,它目前在汽车和电信/数据通信产业目前的存在感并不强,但预计未来几年将迎来高速增长。Yole 预测其在汽车和移动细分领域的规模将以 97% 的惊人年均复合增长率从 2021 年的 530 万美元增长到 2027 年的 3.089 亿美元。电信/数据通信板块将以 69% 的年增速增长,到 2027 年可达 6.178 亿美元。

从 2024 年到 2025 年,汽车市场增长的主要动力将是电动汽车的车载充电器(交流-直流电转换),以及直流/直流转换器(电压范围从 48V 到 400V)。更长远一些,到接近 2030 年的时候,OEM 将会开始考虑在主逆变器(650-800V)中集成氮化镓。

中国是最大的汽车(特别是电动汽车)市场之一,这有助于让该地区的市场独立于国际贸易问题。小型电动出行会成为这里的一类重要应用,紧凑型都市汽车、轻便型摩托车、电动滑板车和电动自行车装配的小型电机使用的是 48V 和 96V 电池,它们变得越来越受欢迎。

汽车/电信产业的需求不同于消费产业,这可以解释迄今为止氮化镓器件进入这些市场的速度为何较慢。可靠性对汽车和电信产业至关重要,但对消费应用来说则不那么重要,因为用户通常每隔几年就会更换设备。此外,在较为保守的汽车和电信产业,认证新技术和建立供应链安全所需的时间要长得多,就像碳化硅在汽车应用中的发展经历一样。不过既然这种材料的可靠性已经在消费领域得到了一定程度的证明, OEM 厂商现在对电信产业和汽车产业表现出了极大的兴趣,尤其是汽车产业。

中国的“新基建”框架可能会帮助中国实体在这些新兴工业应用中更快地发展。在实现进一步技术独立的愿望驱使下,该政策旨在通过政府支持私营部门参与供应链,在供应链的各个层级发展本国能力。

通过这种方式可以更快地开发应用,以便在为数字基础设施提供支持的市场中获得“先发优势”——例如电动汽车、可再生能源和由数据中心支持的 AI,而氮化镓就是此类数字基础设施中的关键技术。

图片来源:《Compound Semiconductor Market Monitor》编号:YINTM22237Q4 - Yole Intelligence, Q4 2022

独特的合作伙伴关系

在过去几年中,越来越多的汽车制造商与氮化镓器件供应商开始合作。氮化镓系统(GaN Systems)是一家专注于氮化镓功率半导体的创新型加拿大公司,他们与丰田达成了合作关系,最近又与宝马联手,提供基于氮化镓的功率晶体管。Yole 的报告中提到了雷诺、迈凯轮、布加迪和其他汽车制造商也在不露声色地投资这项技术。

此外,德国汽车系统制造商采埃孚已与以色列氮化镓公司 VisIC 达成合作,而意大利汽车零部件制造商玛涅蒂马瑞利(Marelli)则与氮化镓器件公司 Transphorm 合作。

氮化镓在汽车市场上的发展有其独特之处,即成熟的汽车企业与创新公司合作,以获得氮化镓制造能力。除了氮化镓系统这家公司,VisIC 和 Transphorm 创立都不到 15 年。

这表明,在汽车制造商为实现电气化目标而努力的过程中,他们正在推动新材料的采用。但这也可能是从碳化硅吸取的教训,碳化硅是另一种新兴材料,在电动汽车的功率电子系统中发挥着重要作用。特斯拉得益于与意法半导体的合作,在这方面占得先机,在其 Model 3 车型中集成了全碳化硅功率模块,成为首家实现这一创举的高端汽车制造商。其他车企现在或许应该学习特斯拉早期采用碳化硅的策略,确保自己不要错过氮化镓这个机遇。

氮化镓有望让充电设备变得更小巧、更廉价和更环保,因此它在汽车、电信/数据通信和其他工业应用中的采用必将进一步拓展。它会如何在这些应用领域发展,以及它与碳化硅一起会发挥何种作用,这些都是非常有趣的问题,值得拭目以待。Yole 将对这一新兴市场保持追踪,欢迎关注我们以获取最新资讯。

图片来源:《Power GaN》编号:YINTR23355 - Yole Intelligence, 2023

(来源:Yole)