12月16日消息,TCL科技12月15日晚间披露定增报告书,公司定增募资已完成,募资总额95.97亿元,发行数量为28.0亿股,增发价格为3.42元/股,扣除发行费用后将用于“第8.6代氧化物半导体新型显示器件生产线项目”以及补充流动资金。

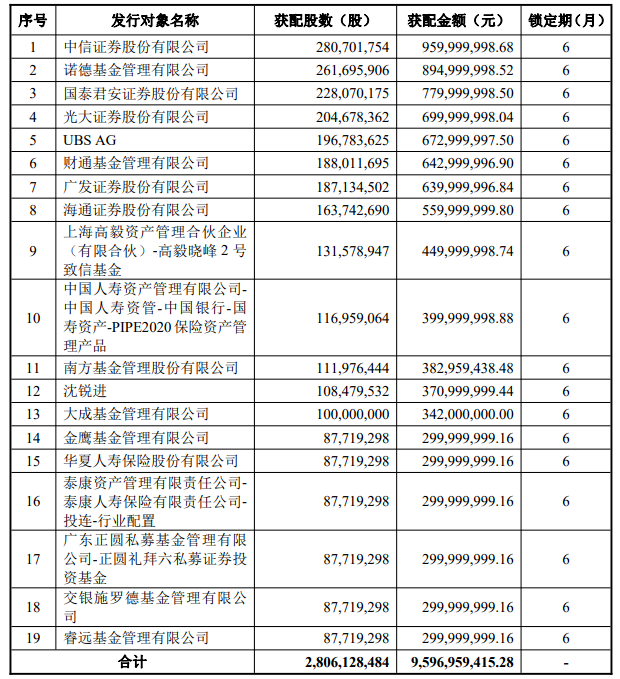

据悉,TCL科技本次定增获得配售认购对象19家,获得配售的金额为95.97亿元,发行价格为3.42元/股。其中,高毅资产获配5.6亿元,中信证券获配9.6亿元、UBSAG获配6.73亿元,财通基金获配6.43亿元、广发证券获配6.40亿元。

自2009年成立以来,TCL华星通过十多年的发展,已建成并成功运行t1和t2两条规模最大的G8.5液晶面板生产线、t6和t7两条全球最高世代的G11产线、t3 LTPS和t4 AMOLED两条G6产线,并把握行业洗牌机遇,收购整合了原苏州三星(苏州华星光电技术有限公司)G8.5生产线(t10),积累了丰富的产业化经验。

通过长期的技术投入与积累、产品创新及迭代、市场和客户拓展,TCL华星在半导体显示产业已经建立良好的市场和客户基础,目前TV面板市场份额全球第二,55吋产品份额全球第一,32吋产品份额全球第二,65吋和75吋产品份额目前已跃居全球第二;商用显示领域,交互白板出货量跃居全球第一,轨道交通、电竞等产品市场份额快速提升。

TCL科技称,目前TCL华星产品覆盖TV、手机、电子白板、拼接墙、车载、电竞等高端显示应用领域,其中大尺寸业务保持效率效益全球领先,规模优势继续扩大,市场地位进一步提升;小尺寸业务聚焦技术创新,提升产品竞争力,在高端细分市场快速发展;中尺寸作为公司战略业务的重要构成,正在不断优化产品和客户结构,以满足 5G、人工智能等技术浪潮带来的各类显示终端快速发展需求。

而第8.6代氧化物半导体新型显示器件生产线项目主要生产和销售中尺寸高附加值IT显示屏(包括 Monitor、Notebook、平板),车载显示器、医疗、工控、航空等专业显示器,商用显示面板等。通过本次募集资金投资项目建设,TCL华星将加速拓展电竞显示、高端笔电、平板、车载及商用显示等业务,丰富产品组合,优化收入结构,推动企业可持续的高质增长,有利于提升公司综合竞争力,符合公司的长期发展战略。