车规级芯片是汽车智能化的核心,“缺芯”则是汽车在智能化发展道路上的最大掣肘。车规级芯片初创企业在过去1-2年持续涌现,并于今年下半年进入融资高潮期。

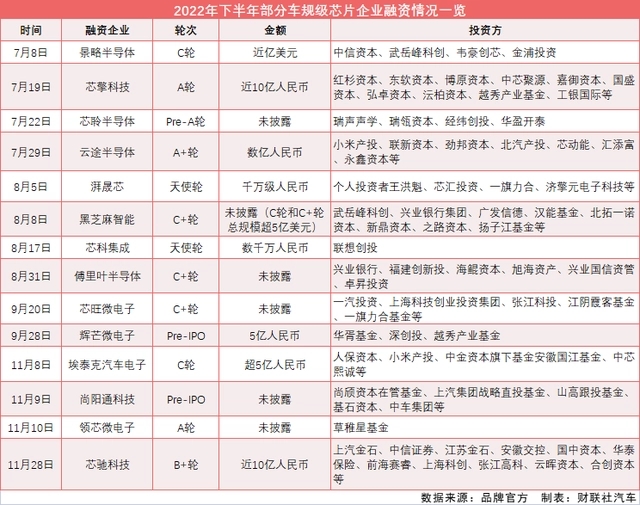

据财联社记者不完全统计,截至目前,2022年下半年共有14家车规级芯片初创企业完成不同轮次融资,总披露金额超过30亿元人民币。

“今年很多车规级芯片初创企业都完成了融资动作,2023年投资车规级芯片企业的现象会更多。”轩元资本创始人王荣进告诉财联社记者,车规级芯片的“融资潮”仍将继续上演。

主机厂成“投资大户”

在这14笔融资中,最新一笔融资发生在11月28日。是日,芯驰科技官宣完成由上汽金石创新产业基金战略领投的近10亿元B+轮融资,中信证券投资、江苏金石交通科技产业基金、安徽交控金石投资、国中资本等机构参与,上海科创、张江高科等老股东持续跟投。

这只是今年下半年众多车规级芯片企业融资事件的一个缩影,但主机厂不断闪现的身影,已成为其中的“共性”。

在财联社记者统计的发生在今年下半年车规级芯片企业的14笔融资中,包括个人投资者在内的投资机构超过70家,其中国内汽车集团、主机厂旗下私募股权投资平台等几近半壁江山。

按照芯驰科技的说法,作为国内量产进展最快的汽车芯片公司之一,芯驰不仅服务于多个国内主流车企,而且获得多个合资品牌的定点项目,并进一步与国际一线车厂展开了深度合作。

“车规级芯片产品能否快速上车是投资方最看重的。”有接近芯片产业的业内人士认为,主机厂选择投资车规级芯片初创企业,投资回报并非核心原因。“(主机厂)的核心目的是希望将芯片供应掌握在自己手里,汽车智能化大力发展的今天,没有芯片就等于在说空话,很多新势力开展芯片自研就是佐证。”

上汽集团规划部总经理潘吉明坦言,上汽集团当前应用了11大类1600款汽车芯片,其中九成以上需进口。为持续提升车规级芯片自主率,上汽集团已做好了高算力、高规格芯片及车规制造等重点领域的攻关规划,并已战略投资约30家芯片上下游企业。

有数据表明,汽车电子占整车成本的比重已由2012年的25%上升至2021年的55%,单车所需芯片甚至已超过1000颗。

旺盛需求催生融资热潮

正在向智能电动化转型的主机厂的旺盛需求,是催生车规级芯片企业大量涌现,并愈发受资本青睐的主要原因。

据今年10月2022年长三角汽车电子对接交流会上发布的《2022年度长三角汽车电子芯片产品手册》,参与此次交流会的车规级芯片企业数猛增50%至为69家,涵盖传感器芯片、主控芯片、计算芯片、功率芯片等13大类,产品款数则增至215款,增幅达45%。

但即便如此,站在全球角度,国产车规级芯片企业的整体实力仍较为薄弱。

据半导体市场分析和咨询公司Semiconductor Intelligence(SI)发布的2021年汽车半导体市场统计,英飞凌以57.25亿美元的汽车半导体销售额位居市占率第一,汽车半导体销售额占同期营收约44%;紧随其后的是恩智浦和瑞萨。据WSTS统计,全球前十大车用芯片厂商合计营收约690亿美元,占整体市场的46%。

这些国际巨头正在加速将业务重心向车规级芯片倾斜。在功率电子方面,英飞凌是全球最大的汽车IGBT供应商,市占率超过50%;恩智浦2021年整体收入111亿美元,其中汽车业务收入达55亿美元,同比增幅44.7%。并且,英飞凌、恩智浦、瑞萨等在中国区的销售占比正在持续增加。“中国是全球车用半导体巨头的核心市场,这种现象也反映了我国在此领域的弱势。”上述业内人士称。

专业机构数据显示,国内目前现有70家芯片设计的上市公司,其中有50多家宣布布局有车规级产品,但普遍面临种类多、量少、缺乏典型应用等问题。

“未来可能会有更多的中国芯片设计企业进入这个赛道,我们的建议是要明确怎么发挥好各自的技术优势,针对下一步的应用有针对性布局,而不要在低端产品上进行无序竞争。”中国汽车芯片产业创新战略联盟秘书长、国家新能源汽车技术创新中心总经理原诚寅认为,国内的汽车芯片企业尽管起步较晚,但是中国是汽车大国,有着全世界第一的产销量,所以在市场需求拉动和国家政策助推下,发展态势迅速。“在这个模式下,我们认为未来有巨大的机会。”

来源:财联社