截至3月25日收盘,寒武纪股价收于63.68元/股,总市值降至255.24亿元,与公司登陆科创板之后创造的1194亿元高峰市值相比,已缩水78.62%。

寒武纪创始人和财务负责人近日宣布增持股票,却并未扭转因CTO离职带来的股价跌势。

据寒武纪公告,公司核心技术人员梁军因与公司存在分歧,已于近日解除劳动合同。寒武纪在公告中称,梁军的离职,会对研发管理工作产生一定影响,但不会影响公司的技术创新,不会对整体研发实力产生重大不利影响。

针对寒武纪CTO离职,上交所也发布“关于中科寒武纪科技股份有限公司核心技术人员离职事项的监管工作函”。

二级市场方面,自上市以来,寒武纪股价亦呈波动下跌趋势。为提升投资者信心,寒武纪控股股东、实际控制人陈天石和副总经理、财务负责人叶淏尹宣布增持公司股份,合计增持金额不低于人民币300万元且不超过人民币600万元。

但高管增持并未扭转局势,截至3月25日收盘,该公司股价收于63.68元/股,总市值降至255.24亿元,与公司2020年7月20日登陆科创板之后创造的1194亿元高峰市值相比,已缩水78.62%。

明星公司光环褪去

回顾2020年上市经历,这家脱胎于中科院计算所的“AI芯片明星公司”,从申请到过会,仅历时68天,在当时即被成为刷新最快过会记录。而上市当日,寒武纪在发行价64.39元/股的基础上涨288.3%,当日报250元/股,市值冲至1000.25亿元。之后其市值更是超过澜起科技和中微公司等,在科创板半导体企业里是仅次于中芯国际的存在。

受到追捧的寒武纪,除了当时整个半导体板块大热带来的效应,也自带“闪光履历”。“少年天才”创始人,私募市场5轮融资中包含国投基金、阿里创投、科大讯飞等知名投资机构和企业,在上市前就有大客户华为,是华为海思麒麟970芯片的合作者。

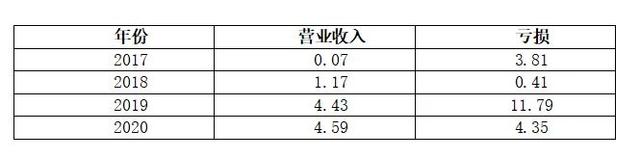

与市值相比,体量尚小的寒武纪,因为其业绩上升的趋势,而被市场寄予厚望。尽管该公司在2017年至2019年分别亏损3.81亿元、0.41亿元和11.79亿元,但考虑到芯片行业高额的研发成本,资本市场更看重其在营收上的表现。根据招股书,2017年至2019年,公司营收分别为0.07亿元、1.17亿元、4.43亿元,三年实现跳跃式增长。

根据保荐券商此前预计,寒武纪在2020年营收为6亿元至9亿元,同比增长35%至102%。但2020年公司登陆科创板当年,公司营收仅实现4.59亿元,同比仅增长3.61%,亏损4.35亿元。

到2021年7月20日,上市一周年的寒武纪迎来解禁时刻,解禁股数达到2.073亿股,占总股本的51.81%,股价和市值均大跌。

最近寒武纪发布的2021年业绩预告显示,2021年,公司实现营业收入7.21亿元,同比增长57.13%,亏损8.47亿元,在上年基础上亏损继续扩大。从2017年至2021年,该公司合计亏损约为28.83亿元。

此前冲上千亿市值的盛况并未持续多久,该公司股价一直下挫。

同时,今年2月23日,公司公告显示,寒武纪三名大股东苏州工业园区古生代创业投资有限公司、宁波瀚高投资合伙企业和国投(上海)科技成功转化创业投资基金企业拟通过集中竞价、大宗交易合计减持不超过2334.19万股,不超过总股本的5.82%。

公告显示,以上拟减持股份均为公司首次公开发行前取得的股份,如果按公告当日收盘价估算,上述三名大股东拟减持市值约19.4亿元。

寒武纪2017年至2020年营收及亏损(亿元)

数据来源:公司招股书及年报

与华为渐行渐远

股价下挫、市值缩水背后,市场对寒武纪的担忧,不仅在其业绩增长不达预期和亏损持续扩大,业务结构的频繁调整也带来更多的不确定性。而在资本市场上的表现不佳,也反过来刺激公司在研发和商业化中间尽快找到平衡。

寒武纪最初的业务重心放在终端智能处理器IP。根据招股书和2020年公司财报,2017年至2020年,寒武纪终端智能处理器IP许可销售收入分别为771.27万元、11666.21万元、6877.12万元和1171.76万元,分别占同期主营收入比为98.95%、99.69%、15.49%和2.56%。其中,2017年至2019年,终端IP授权收入主要源于华为海思,分别占IP授权收入的100.00%、97.94%和92.56%。

业界有分析认为,寒武纪与华为此前的合作,与此次离职的CTO梁军有关。梁军在加入寒武纪前,在华为工作了17年,其中2003年至2017年,一直服务于华为海思,先后负责网络芯片架构设计、手机SoC芯片设计及团队管理。

2017和2018年,寒武纪公司的营收基本全部来自华为,寒武纪先后为华为手机芯片麒麟970和麒麟980提供的人工智能模块IP。但其实在采用寒武纪的智能芯片的同时,华为海思已经在同步设计自己的NPU IP。到2019年,华为新款手机芯片麒麟810、麒麟990开始采用自研AI模块,寒武纪从华为拿到的订单金额急速缩减。

失去华为,对当时依靠单一大客户的寒武纪来说很被动。递交招股书之后,这一问题也被上交所问询。寒武纪当时宣称,将力图在2020年纳入新的IP授权业务相关客户,但当时公司列举的名称中,都难以和华为海思的体量相比。

而其他如小米、OPPO、vivo等国产智能手机大厂,要么选择掌握NPU核心科技的高通,要么开始组建团队自研,像苹果、三星这些国际手机巨头,更是具备SoC与NPU自研能力。

据寒武纪2021年半年报显示,期内其终端智能处理器IP收入617.26万元,占同期营收比为4.48%。

主业频换

在终端智能处理器IP授权业务上受挫的寒武纪,从2019年开始,开始在其它业务条线上寻找机会。但数据显示,新业务的不稳定性较大。

一开始,智能计算集群系统业务晋升为公司第一大主营业务。招股书显示,2019年,该公司智能计算集群系统业务实现销售收入2.96亿元,占当年主营业务收入比为66.72%。到2020年,公司该项业务实现收入3.26亿元,占同期营收比为71.12%。

但时至2021年半年报,智能计算集群系统收入的地位被云端智能芯片及加速卡收入超过,仅完成收入158.21万元,占同期营收比为1.15%。

据寒武纪公布的财务数据,2019年,公司云端智能芯片及加速卡收入实现7888.24万元,占总营收比为17.77%,到2020年上半年,云端智能芯片及加速卡收入实现6221.81万元,占总营收比提升至71.41%。

但云端智能芯片及加速卡的收入到2021年上半年已降为1877.32万元,占同期营收比仅13.63%。

在上述两项业务的地位在寒武纪主营业务中迅速下降的2021年上半年,边缘智能芯片及加速卡业务又晋升为第一大业务。2021年上半年,该项业务收入8374.38万元,占营收比为60.79%。

为何主营业务在短期内有如此大的变动?或许与寒武纪客户过于单一有关。据当年寒武纪回复上交所的问询中透露,2019年,公司智能计算集群系统业务收入主要来源于与珠海市横琴新区管理委员会商务局、西安沣东仪享科技服务有限公司开展的智能计算集群系统项目,上述项目占公司智能计算集群系统业务比为 97.29%。

根据公开资料显示,珠海横琴新区管委会与中科院计算机所签订合作协议,建设横琴先进智能计算重心项目,而中科院是寒武纪的二股东。上交所在上市前也对上述项目的可持续性提出过疑问。

寒武纪终端智能处理器IP2017年至2020年营收及占比(单位:万元)

数据来源:招股书及年报

车载芯片有机会?

在主营业务变动较大,但又都尚未壮大之时,寒武纪又开始寻求新的AI应用场景,这一次,它将触角伸向车载芯片。

2021年1月,寒武纪全资子公司寒武纪行歌(南京)科技有限公司成立,借此正式开始车载智能芯片相关业务。

2021年7月16日,寒武纪发布公告称,子公司寒武纪行歌增加注册资本1.7亿元,并引入投资者,包括宁德时代、蔚来汽车、上汽、南京国资的旗下公司。

而在2021年世界人工智能大会上,陈天石披露了寒武纪行歌车载智能芯片的关键数据:超200TOPS AI性能、7nm制程、车规级、独立安全岛、成熟软件工具链,并通过开放的软件平台支持客户算法持续更新迭代,高效支撑高等智能驾驶的需求。

寒武纪意欲发力的车载芯片主要是智能驾驶汽车芯片。而在这一赛道上,已有无数先跑着。根据此前东北证券的一份报告显示,目前,智能驾驶汽车芯片已有多个入局者,有以恩智浦、德州仪器为代表的传统汽车芯片厂商,有英特尔、高通、英伟达等电子芯片巨头,有以特斯拉为代表的车企,也有以地平线、芯驰科技为代表的创业公司。

其中,英伟达作为GPU的发明者,在汽车主控芯片的GPU市场处于垄断地位,常年保有70%的市占率。目前,奥迪车型、特斯拉前期车型、小鹏、威马,以及大量的主流新能源乘用车都是基于英伟达的Xavier或者Orin芯片。

紧随其后,高通和华为也已先后切入了长城汽车和北汽、长安等车企。处于第三梯队的国产创业芯片公司也有了一些“成果”,如地平线的“征程3”智能驾驶芯片进入2021款理想ONE,2021年出比亚迪参与了地平线的融资。

分析人士认为,从目前的情况来看,寒武纪在这个赛道的切入时间并不算早,如何在失去先发优势的情况下,将已有的“云边端”技术扩展至“云边端车”并实现四位一体的联动值得关注。

而在持续亏损情况下,寒武纪要获得汽车智能芯片攻坚突破需要的巨额,仍需要依靠外部融资,这确实是考验股东和投资者的难题。

根据招股书和财报,寒武纪2017年至2020年研发费用平均值,为其营收的2倍。数据显示,2017年到2020年,公司研发费用率分别为380.73%、205.18%、122.32%、167.41%。