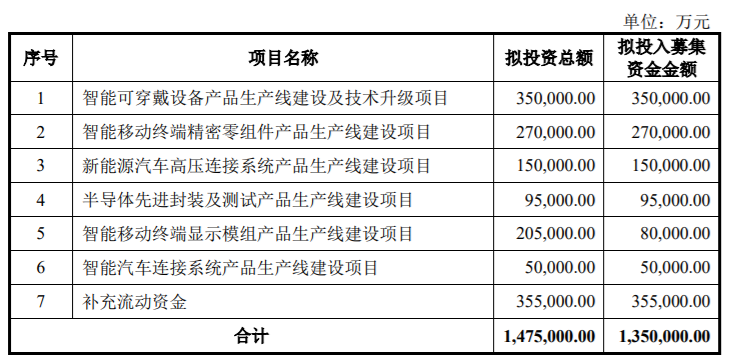

定增预案显示,公司拟募资金额不超过135亿元,用于智能可穿戴设备产品生产线建设及技术升级项目、智能移动终端精密零组件产品生产线建设项目、新能源汽车高压连接系统产品生产线建设项目、半导体先进封装及测试产品生产线建设项目、智能移动终端显示模组产品生产线建设项目、智能汽车连接系统产品生产线建设项目及补充流动资金。

据悉,本次非公开发行募集资金总额不超过135亿元,扣除发行费用后拟将全部用于以下项目:智能可穿戴设备产品生产线建设及技术升级项目;智能移动终端精密零组件产品生产线建设项目;新能源汽车高压连接系统产品生产线建设项目;半导体先进封装及测试产品生产线建设项目;智能移动终端显示模组产品生产线建设项目;智能汽车连接系统产品生产线建设项目;补充流动资金。

公司表示,本次发行完成后,公司筹资活动现金流入量将增加;随着募集资金投资项目的逐步实施,公司投资活动现金流出量将相应增加。募集资金投资项目投产后,随着项目收入和效益的增长,公司整体现金流状况和经营情况将得到改善。

数据显示,2018年至2020年,公司营业收入快速增长,年复合增长率达60.63%。随着公司业务快速发展,公司对运营资金的需求也将随之扩大,公司负债规模亦逐渐扩大。2018年末、2019年末、2020年末及2021年9月末,公司合并口径资产负债率分别为54.24%、55.95%、55.86%和59.72%,资产负债率整体呈上升趋势。

因此,立讯精密表示,将部分本次非公开发行募集资金用于补充流动资金,可以为公司快速发展的生产经营活动提供资金支持,有利于优化公司资本结构、降低资产负债率和财务费用,促进公司实现持续、健康的业务发展。

根据预案,本次发行的发行对象为不超过35名符合中国证监会规定条件的特定对象。本次发行价格为不低于定价基准日前20个交易日公司股票交易均价的80%;本次非公开发行的股票数量不超过本次发行前公司股本总数的30%,即不超过21.23亿股(含本数)。公司表示,在本次发行募集资金到位前,公司将根据募投项目的实际情况,以自筹资金先行投入,并在募资到位后予以置换。

公司称,在行业发展趋势层面,5G网络建设、智能手机与智能可穿戴设备的更新换代、新能源汽车的快速普及将为上游的精密电子器件及组件行业带来持续且大规模的增量需求。本次非公开发行致力于抓住行业发展机遇,进一步提高新产品的研发实力和生产能力,不断巩固公司在行业内的竞争优势。公司所处的精密电子器件及组件行业的下游应用领域极为广泛,除消费电子以外,还包括汽车电子、通信设备、工业仪表、医疗器械、航天航空等领域,相关市场需求呈放射性释放。随着科技创新的不断进步,公司产品及对应下游应用领域的种类与数量将持续增长,市场发展潜力巨大。