刻蚀是半导体制造三大步骤之一

刻蚀已经成为半导体晶圆制造中的关键步骤,在半导体制造中重要性凸显。半导体制造主要步骤包括光刻、刻蚀、以及薄膜沉积三大步骤,并且不断循环进行,以构造出复杂精细的电路结构。而这三个环节工艺的先进程度也直接决定了晶圆厂生产高制程产品的能力,以及芯片的应用性能。

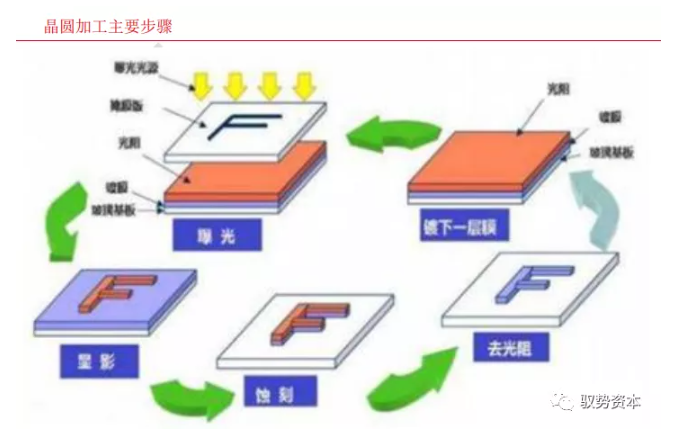

刻蚀是利用化学或者物理的方法将晶圆表面附着的不必要的材质进行去除的过程。刻蚀工艺顺序位于镀膜和光刻之后,即在晶圆上先将用于刻画电路的材料进行薄膜沉积,其上沉积光刻胶。然后根据掩膜版的电路设计,通过光照对晶圆进行光刻,受光刺激的光刻胶留存,其他地方则将需要刻蚀的材料暴露在外,该步骤称作显影。随后即利用刻蚀步骤,对暴露在外的材质进行去除,留下晶圆所需要的材质和附着在其上的光刻胶,然后再将光刻胶通过刻蚀去除。此后多次重复上述步骤,得到构造复杂的集成电路。

刻蚀的材质包括硅及硅化物、氧化硅、氮化硅、金属及合金、光刻胶等。通过有针对性的对特定材质进行刻蚀,才能使得晶圆制造不同的步骤所制造的电路之间相互影响降至最低,使芯片产品具有良好的性能。

干法刻蚀优势显著,已成为主流刻蚀技术

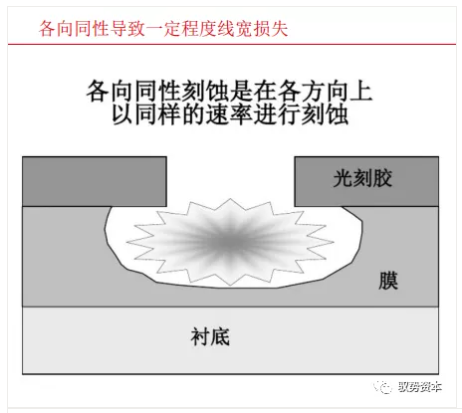

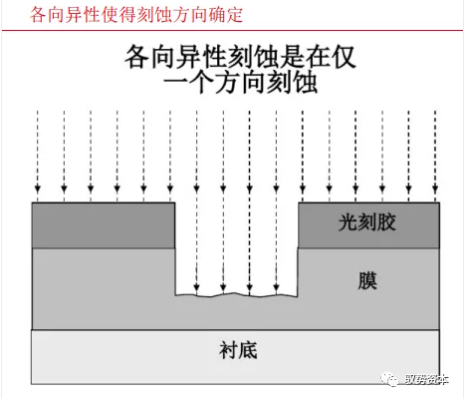

按照刻蚀工艺划分,其主要分为干法刻蚀以及湿法刻蚀。干法刻蚀占主导地位。干法刻蚀主要利用反应气体与等离子体进行刻蚀,利用等离子体与表面薄膜反应,形成挥发性物质,或者直接轰击薄膜表面市值被腐蚀的工艺。干法刻蚀的最大优势在于能够实现各向异性刻蚀,即刻蚀时可控制仅垂直方向的材料被刻蚀,而不影响横向材料,从而保证细小图形转移后的保真性。因此在小尺寸的先进工艺中,已经基本采用干法刻蚀工艺。湿法刻蚀工艺主要是将刻蚀材料浸泡在腐蚀液内进行腐蚀,该刻蚀方法会导致材料的横向纵向同时腐蚀,会导致一定的线宽损失。

因此,湿法刻蚀由于可是方向的不可控性,导致其在高制程很容易降低线宽宽度,甚至破坏线路本身设计,导致生产芯片品质变差。目前来看,干法刻蚀在半导体刻蚀中占据绝对主流低位,市场占比达到90%。

刻蚀机主要分类:电容电感两种方式,优势互补

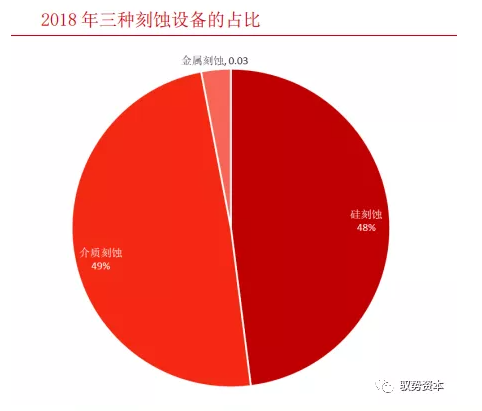

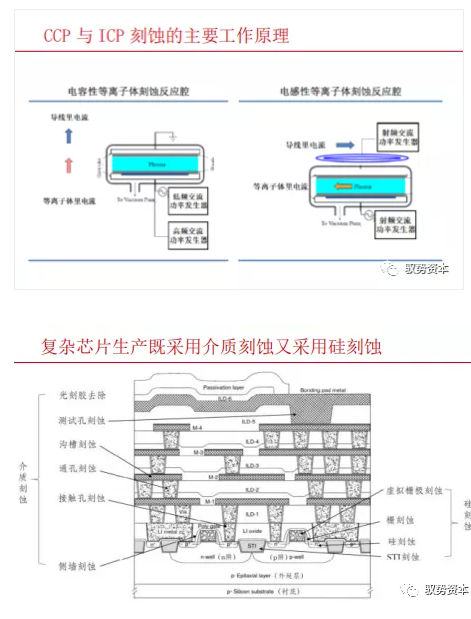

刻蚀按照被刻蚀材料划分,主要分为硅刻蚀、介质刻蚀以及金属刻蚀。不同的刻蚀材质其所使用的的刻蚀机差距较大。干法刻蚀的刻蚀机的等离子体生成方式包括CCP(电容耦合)以及ICP(电感耦合)。而由于不同方式技术特点的不同,他们在下游擅长的应用领域上也有区分。CCP技术能量较高、但可调节性差,适合刻蚀较硬的介质材料(包括金属);ICP能量低但可控性强,适合刻蚀单晶硅、多晶硅等硬度不高或较薄的材料。

从下游半导体行业刻蚀机的需求来看,介质刻蚀机与硅刻蚀机需求场景较多,因此占比较高,其中,介质刻蚀与硅刻蚀机分别占比49%以及48%,金属刻蚀占比较低,仅为3%。

刻蚀机近年来增速较快

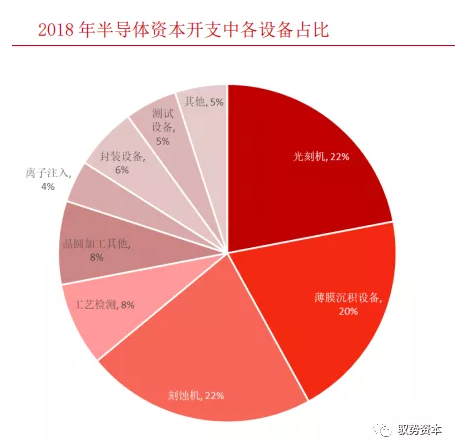

刻蚀机作为重要的半导体加工设备之一,在半导体晶圆厂资本开支中占比较高。目前来看,刻蚀机资本开支占比达到22%,已经与光刻机同处在第一梯队,而光刻机、刻蚀机、薄膜沉积设备三大设备合计占比高达64%。

近年来全球刻蚀机市场规模有显著提升。2018年,全球刻蚀机市场规模达到103亿美元,同比增长11.96%。而2016年行业整体规模为63亿美元。近两年行业规模增长40亿美元,主要有几方面原因:第一,全球半导体产线资本开支提升,尤其是我国近年来建设大量晶圆厂以及存储产线,带来大量刻蚀机需求;第二,制程提升带动刻蚀机加工时长提升,对刻蚀机本身需求增长。

工艺升级带动刻蚀机用量增长,技术壁垒极高

制程升级带动刻蚀机使用提升

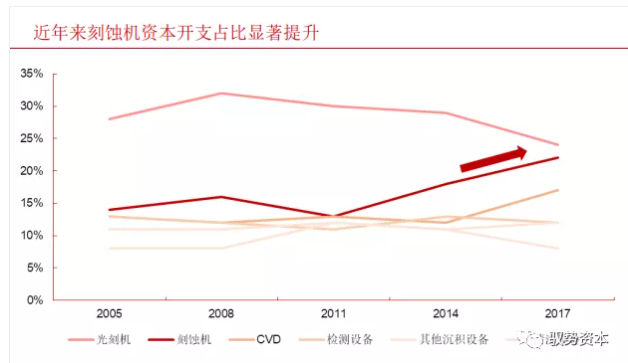

从近年来各主要半导体设备资本开支量占比来看,刻蚀机份额占比有显著提升。在2010年之前,刻蚀机资本开支占比一直维持在15%左右,而进入2011年以后,随着制程的持续升级,刻蚀机资本开支占比也有显著提升。2017年,刻蚀设备的半导体产线资本开支占比突破20%,而随着光刻机占比的下降,目前来看,光刻机与刻蚀机的整体资本开支差距不大,两者合计资本开支占到半导体产线整体资本开支的将近一半。而刻蚀机近年来占比的持续提升,则主要由于晶圆代工厂制程升级带来的工艺变化以及存储设备刻蚀步骤大幅提升所导致。

晶圆代工制程升级带动刻蚀加工需求显著增长

近年来晶圆代工厂制程持续提升。目前来看,全球最先进的量产工艺已经达到5nm制程,台积电在2020年基本可实现5nm量产制程,苹果等主流手机厂商的最新款旗舰手机搭载5nm制程芯片。而除台积电和三星以外,格罗方德、联电、中芯国际也基本已经将量产制程提升至14nm左右,中芯国际继续向7nm追赶。从晶圆代工厂角度,摩尔定律仍然有效,更高阶制程依然在研发中。台积电正在向3nm及更高端制程进行研发,3nm预计于明年进行量产,而2nm的研发也在顺利进行中。整体来看,14nm及以下高阶制程越来越成熟,未来的市场份额将持续提升,带动高阶制程相关工艺的渗透加速。

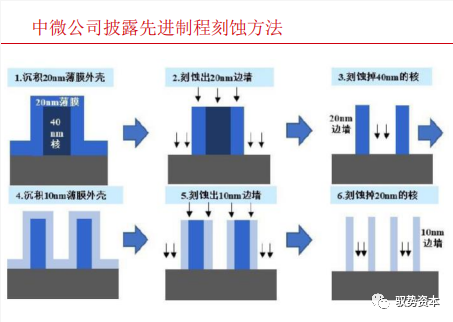

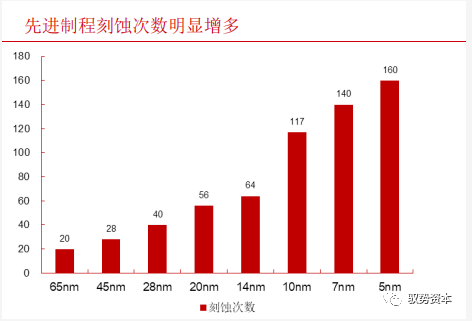

根据中微公司披露的高阶制程刻蚀工艺来看,由于光刻机在20nm以下光刻步骤收到光波长度的限制,因此无法直接进行光刻与刻蚀步骤,而是通过多次光刻、刻蚀生产出符合人们要求的更微小的结构。目前普遍采用多重模板工艺原理,即通过多次沉积、刻蚀等工艺,实现10nm线宽的制程。根据相关数据,14nm制程所需使用的刻蚀步骤达到64次,较28nm提升60%;7nm制程所需刻蚀步骤更是高达140次,较14nm提升118%。

另外,芯片线宽的缩小对刻蚀本身的精确度以及重复性有了更为严苛的要求。多次刻蚀要求每一个步骤的精确度足够高,才能使得整体生产的良率保持在可接受范围内,因此除了对于刻蚀整体步骤数有明显增加外,还对每一步的刻蚀质量有了更高的要求。

因此,整体看,摩尔定律持续演进,高端制程占比持续提升的大背景下,晶圆厂对于刻蚀本身的资本开支也在大幅提升,在整体制造工艺未发生较大变化的情况下,晶圆代工厂中刻蚀设备的占比将持续提升。

存储工艺革新带动刻蚀需求提升

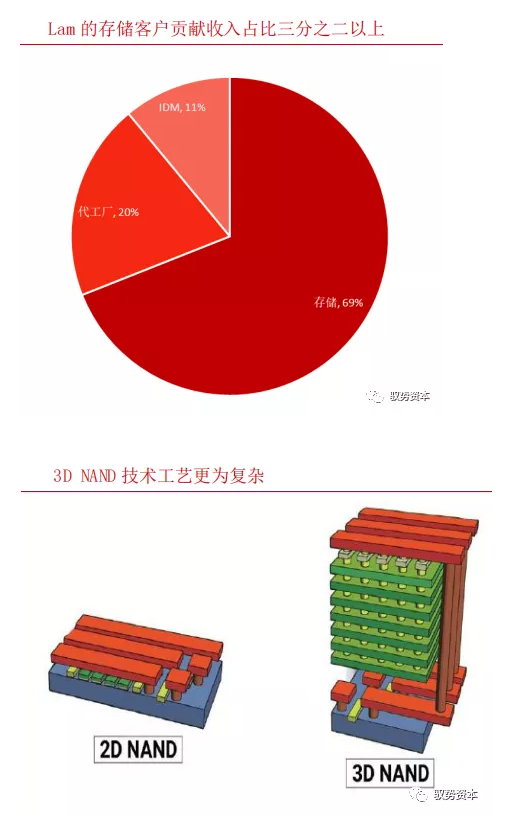

刻蚀工艺在存储设备生产中的重要性凸显。根据2019年全球刻蚀机龙头Lam Research披露的收入数据,其存储客户贡献收入高达三分之二,这也表明存储中刻蚀设备的重要性。存储产品中,DRAM以及NAND Flash是目前应用最广的产品,市场规模巨大。整体来看,存储器的生产虽然无需最先进的制程,但是工艺也已经演进到1Xnm、1Ynm甚至1Znm的工艺。例如全球DRAM龙头美光,目前已经量产1Ynm(14nm-16nm),之后也将拓展1Znm以及更高端的制程,这将带来类似于晶圆代工厂一样的情形,即刻蚀加工次数与单次加工质量要求明显提升。另外NAN DFlash在经过长期技术工艺进步后,现在已经进入3D NAND时代,3D NAND采用将存储单元立体堆叠的方式,使得储存能力提升明显,而其技术复杂程度较2D有显著提升。

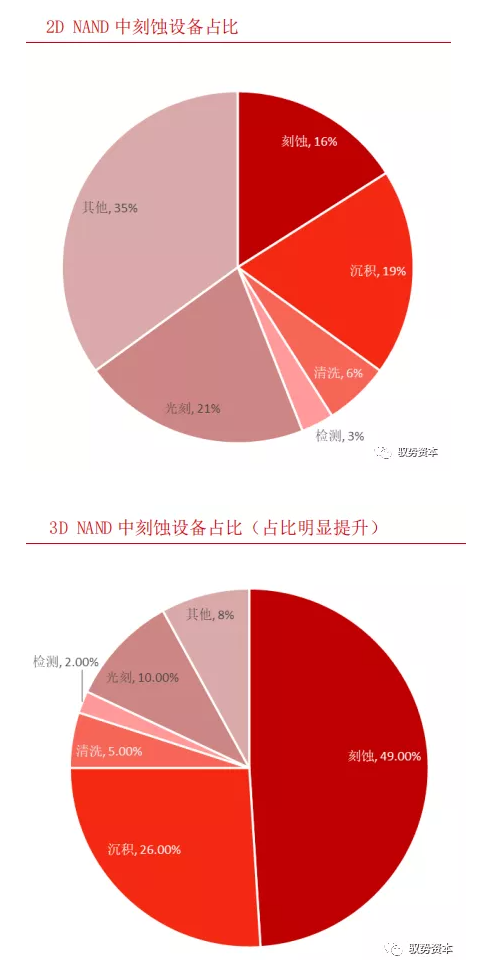

3D NAND主要增加堆叠成熟而不是缩小线宽,刻蚀要在氧化硅和氮化硅一对的叠层结构上,加工40:1到60:1的极深孔或者极深的沟槽,因此3D NAND层数的增加将继续增加对刻蚀技术的依赖。根据东京电子的相关披露,在3D NAND的工艺技术下,刻蚀设备的资本开支占比高达49%,与2D NAND下仅16%形成鲜明反差。整体来看,目前3D NAND已经进入64层量产阶段,未来96层、128层也在研发试产中,预计相关产品也将很快问世。这些高堆叠层的产品也将带来刻蚀机的更广阔需求。

刻蚀设备并未出现技术路线明显分化

由于干法的各项异性优势,其可控性较湿法更好,因此基本已经实现对于湿法工艺的替代。而在干法刻蚀中,其实我们也看到了不同技术路线的分化,譬如依照等离子体的种类将刻蚀方法划分为CCP以及ICP两种主流方法,这两种方法。其中CCP方法主要用于介质刻蚀,出现时间较早,之后ICP作为新刻蚀技术,由于其很多不亚于CCP的优势,因此对传统的CCP形成一定的替代。

但整体来看,CCP与ICP各有优劣,并且在不同材料的刻蚀上各有优势,因此新技术并未完全替代传统技术,相反,两种技术取长补短,在同一种芯片产品流片生产的过程中实现完美合作。而其他工艺(如光刻机),新技术完全替代传统技术,技术路线对企业的影响起到决定性作用。

例如,在复杂芯片生产中,光刻胶去胶的过程本身为一种刻蚀的步骤,去胶后才能够进行下一步的薄膜沉积、涂胶、光刻等步骤。而目前去光刻胶主要采用介质刻蚀(CCP)的方法。另外,测试孔刻蚀、沟槽刻蚀、通孔刻蚀等一般主要刻蚀材料为非硅材料(如金属、氧化硅等)也采用介质刻蚀的方式。而栅极刻蚀、硅刻蚀等则主要以ICP的工艺为主。

半导体刻蚀行业壁垒极高,技术未显著分化但格局高度集中

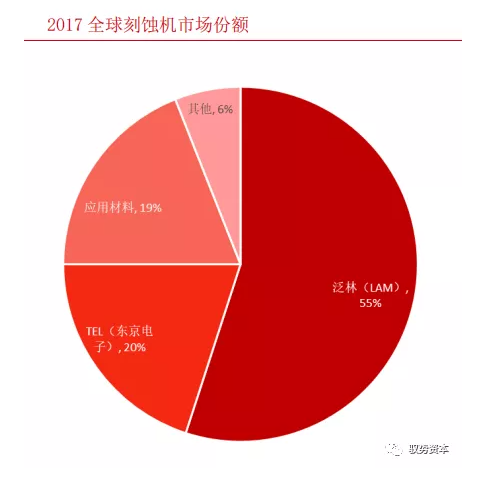

目前,全球刻蚀机设备的参与者相对较少,行业整体处于寡头垄断格局。主要的参与者包括美国的Lam Research(泛林半导体)、AMAT(应用材料)、日本的TEL(东京电子)等企业。此三家企业占据全球半导体刻蚀机的94%的市场份额,而其他参与者合计仅占6%。其中,Lam Research占比高达55%,为行业的绝对龙头。东京电子与应用材料分别占比20%和19%。

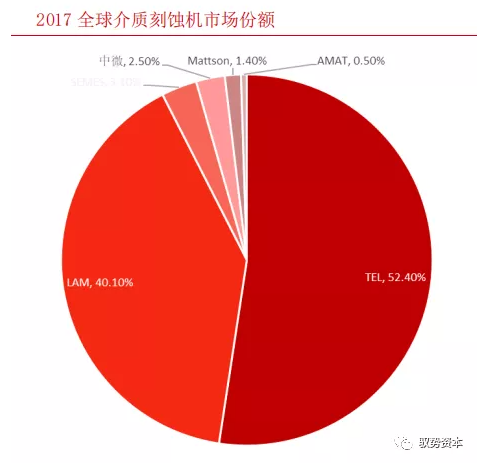

介质刻蚀方面,东京电子占比较高。东京电子一直以来都以CCP刻蚀机为主要出货产品,其占到CCP刻蚀机总出货量的一半以上。我国企业中微公司在2017年的市场份额达到2.5%,近几年由于国内存储产线的大规模建设,中微公司的市场份额亦有提升。硅刻蚀方面,Lam Research占据较高份额,其在两类刻蚀机中均有较大出货量,应用材料在硅刻蚀方面也有出货。

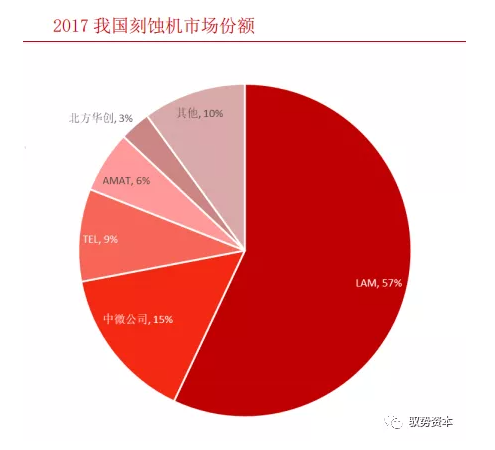

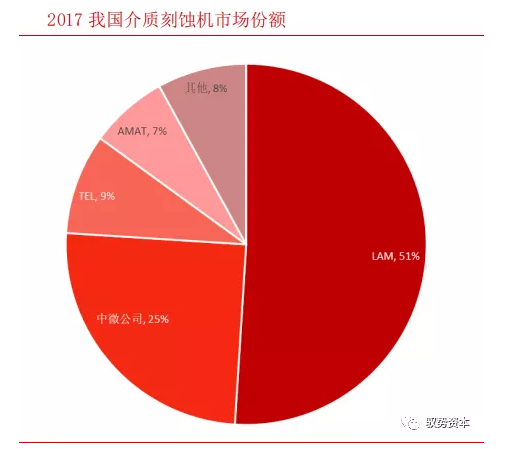

从国内刻蚀机市场来看,Lam Research依然稳定占据龙头地位。而我们也可以看到国产企业中微公司的身影。中微公司的介质刻蚀机主要供应国内晶圆产线和存储产线,整体占比15%,若单算介质刻蚀的市场份额,中微公司达到25%的水平。近年来中微公司在介质刻蚀设备的突破显著,目前也已经打入台积电先进制程产线。

整体看,由于刻蚀机工艺技术壁垒较高,尤其是先进制程设备下游客户要求较高,相关核心技术仅有少数厂商突破,并且在技术持续更替中,没有能力持续研发的企业的竞争力逐渐下降,导致份额逐步压缩,最终仅有头部企业参与竞争,形成寡头垄断格局。我国企业中微公司在国家大力扶持以及公司不断研发投入,在我国刻蚀机市场份额不断增长,已经仅次于LAM Research。

半导体

刻蚀设备有望率先完成国产替代

国内设备最成熟领域,国产替代率较高

目前来看,刻蚀机尤其是介质刻蚀机,是我国最具优势的半导体设备领域,也是国产替代占比最高的重要半导体设备之一。根据IC Insights等的相关数据,目前我国主流设备中,去胶设备、刻蚀设备、热处理设备、清洗设备等的国产化率均已经达到20%以上。而这之中市场规模最大的则要数刻蚀设备。我国目前在刻蚀设备商代表公司为中微公司、北方华创以及屹唐半导体。中微与北方作为我国两家设备龙头企业,偏重领域有一定区别。

目前看,中微公司产品在业内较为领先,工艺节点已经达到5nm,并且已经得到台积电的验证,公司整体介质刻蚀及出货量已经超过50台,并且得到客户较好的评价。北方华创在硅刻蚀机中处在国产替代加速阶段,目前能够生产28nm的硅刻蚀机,14nm目前也在研发和小范围试产过程中,预计未来也将有突破。北方华创已经出货的刻蚀机数量已经达到20台以上。

我们从近年来国内大型存储制造企业以及逻辑电路代工企业的招标情况来看刻蚀设备主流公司近期的份额变动情况。

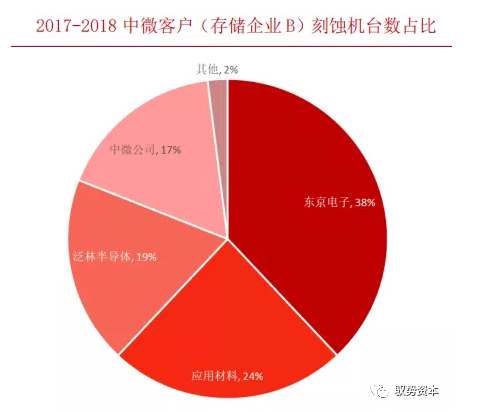

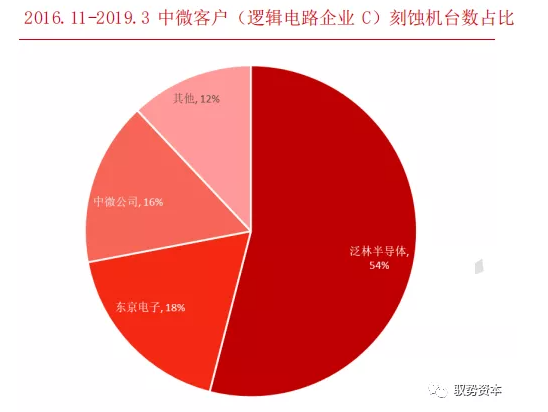

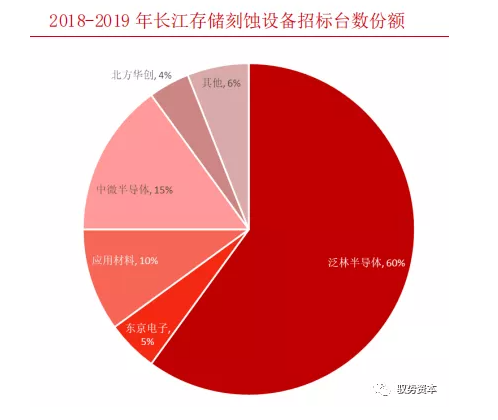

介质刻蚀机方面,中微公司在其科创板发行的招股说明书中披露了部分客户的招标刻蚀设备台数占比情况。在存储企业A和B的份额分别达到15%和17%。在逻辑电路代工企业C中,中微公司的中标设备台数比例也在16%左右。中微公司整体出货较为稳定,在目前的国内产线招标中,中微公司的刻蚀机份额基本保持在15%以上。若仅考虑介质刻蚀,那么中微公司份额在25%以上。这也说明公司产品已经基本得到主流晶圆厂、存储厂的认可,与海外龙头公司的差距显著缩小,基本位列介质刻蚀机的第二梯队(出货台数份额与东京电子、应用材料等差距不大)。

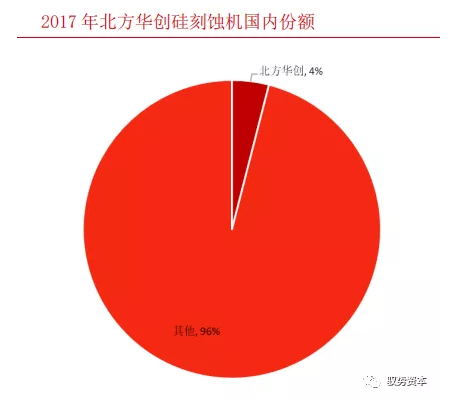

硅刻蚀机方面,北方华创在国内技术方面一直处于领先地位,但是相比于海外厂商,仍有一定差距。目前看,北方华创在长江存储的刻蚀设备招标份额大约在3%-4%左右,若仅考虑硅刻蚀设备,那么北方华创的占比在5%左右。整体来看,北方华创的硅刻蚀设备目前在国内的市场份额在4%左右。北方华创在硅刻蚀领域也在不断拓展自身下游客户,在大型晶圆厂中也逐渐看到北方华创设备的身影。虽然较介质刻蚀领域有差异,但随着技术的快速推进,预计未来将持续国产替代。

存储国产化带动刻蚀机替代率继续提升

存储国产替代日渐清晰。以长江存储、紫光集团、合肥长鑫、福建晋华等为代表的国内存储产业取得了较大的突破。目前来看,国内NAND Flash以及DRAM均有较大进展,其中3D NAND Flash已经突破128层技术工艺,并在多家控制器厂商的终端产品上验证通过,而DRAM也已经自主生产DDR4,实现了自主可控。

我国存储厂商在实现技术突破后,近年来均加大对相关产线的投资。其中长江存储扩产较快,近期武汉二期项目开建。该项目投资金额达到160亿元,月产能达到20万片,是一期产线的两倍。后续二期项目对相关设备的采购将会提上议事日程。另外,合肥长鑫、紫光集团等也在存储相关产线上有大量的资本支出。

而存储产线上游相关的设备也成为我国国产替代的中坚力量。长江存储在各类型设备上使用国产设备的占比较高。其中,介质刻蚀机、氧化设备、清洗设备等都有高于15%的采购比例。因此存储产线的大力建设,也带动了上游设备国产替代的速度。

前文中曾提到,由于3D NAND、DRAM等本身对于刻蚀设备的使用量大幅提升,因此存储产线中刻蚀设备的资本开支占比一般较高(占比接近一半)。因此,存储产线成为拉动我国刻蚀设备发展的关键因素,也带动相关领域实现更快速的国产替代。

大基金助力半导体刻蚀设备企业持续发力

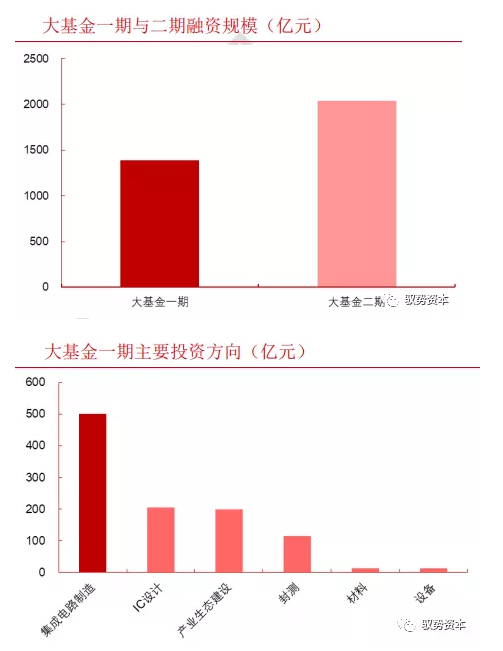

国家集成电路产业基金(以下简称“大基金”)的成立,对我国半导体产业的发展的促进作用显著。此前大基金一期募集资金规模接近1500亿元,主要投向晶圆制造(代工)、芯片设计等中游领域。目前看,大基金一期已经进入投资回收阶段,其主要投资方向在近几年均有明显的技术突破。但是,大基金一期对于上游的半导体材料、设备领域投资力度较小。

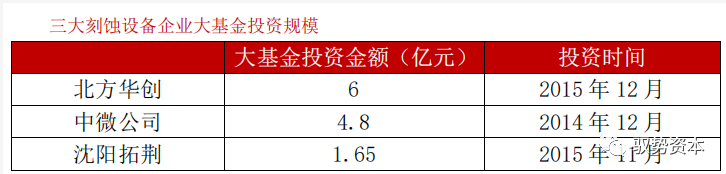

大基金二期目前已经募资完毕进入投资阶段。大基金二期募资金额高达2000亿元,预计除了制造、设计等领域继续加码投资外,如材料、设备等领域也将持续加码,对于半导体设备尤其是刻蚀设备而言,也将充分受益。目前看,主要的刻蚀设备企业包括中微公司、北方华创、沈阳拓荆等企业均得到大基金一期投资,但投资额度较小,并且投资时间也都在2015年之前。因此大基金二期在刻蚀设备领域的投资值得期待。

刻蚀设备领域代表企业

中微公司:国产替代先锋,先进制程快速突破

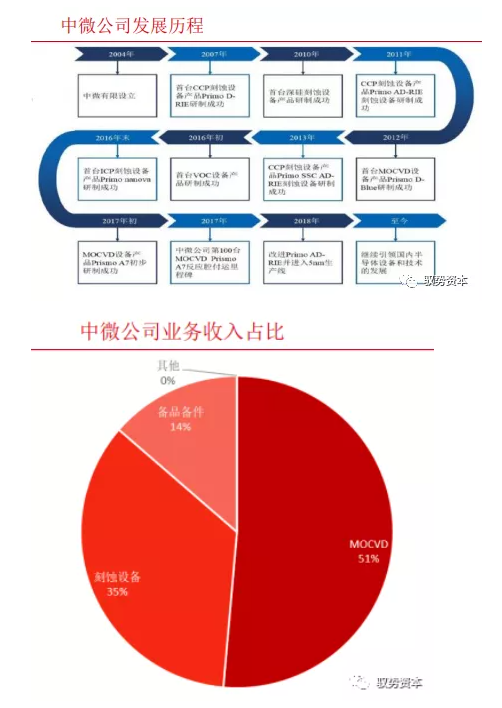

中微公司系我国半导体设备的龙头公司。公司成立于2004年,虽成立时间较晚,但整体发展速度快。公司成立伊始即专注于刻蚀设备领域,主攻介质刻蚀领域,目前已经成为国内乃至全球刻蚀设备的代表企业,国内份额进入前三。

公司核心人物尹志尧也是公司创始人,其从事半导体产业35年,具有丰富的产业经验。尹志尧曾经在英特尔、Lam Research(泛林半导体)等公司负责核心技术的研究开发工作,是刻蚀行业自身专家,也是国际等离子体刻蚀技术发展和产业化的重要推动者。公司核心管理团队稳定,其他主要核心技术人员大都在国际半导体设备产业有多年的研发、管理等经验。

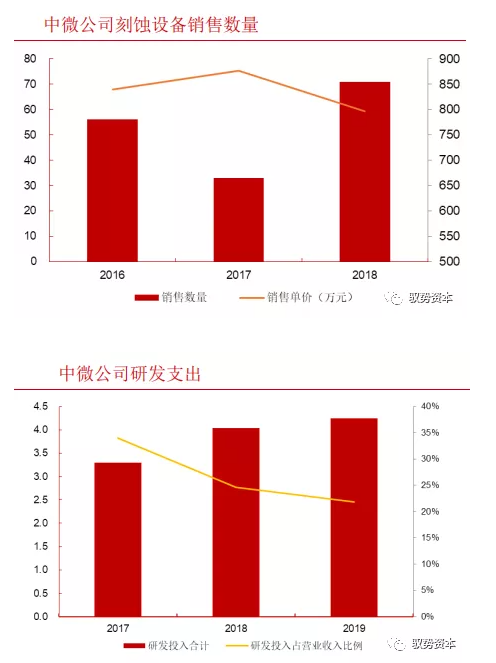

公司主要产品包括MOCVD、刻蚀设备以及备品备件。其中刻蚀设备领域,公司目前能够向下游客户提供65nm-5nm的高中低类型的刻蚀设备,并且得到包括台积电等的下游客户的认可。由于公司近年来MOCVD产品快速突破,现已基本实现国产替代,国内LED芯片企业此前快速扩产采购,带来公司MOCVD相关业务的快速增长。根据公司披露数据,公司2018年MOCVD的营收规模已经达到8.3亿,占比近50%。但从技术壁垒、盈利能力以及市场空间来看,公司最核心业务仍为刻蚀设备。

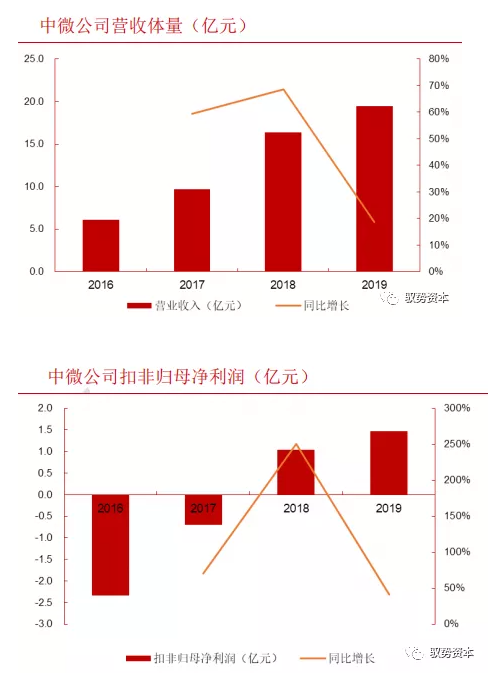

公司近年来(尤其是17、18年)营收增长较快,一方面受益于此前提到的MOCVD设备放量,另外则受益于刻蚀设备的突破以及下游存储产线的集采。2019年,公司营业收入达到19.46亿元,同比增长18.76%。增速整体较2017年及2018年有一定程度下滑,主要原因在于LED芯片产能过剩,导致LED产品盈利能力下降明显,因此下游扩产动力不强,导致此前高速增长的MOCVD产品下游需求不足,进而MOCVD设备出货有一定程度下降。刻蚀设备成为2019年主要贡献设备增长的产品。

刻蚀设备整体盈利能力较强。从毛利率角度来看,刻蚀设备2018年的毛利率高达47.52%,而MOCVD产品则在2018年毛利率大幅下降至26.33%。由于刻蚀设备本身技术壁垒较高,加之中微公司目前已经突破5nm最先进制程的相关产品,因此随着新品量产出货,预计毛利率仍有提升的空间。

公司近两年扣非归母净利润翻正,也标志着公司开始具备自身造血机制。此前公司主要依赖投资、政府补贴等进行研发,扣非净利润基本处于大幅亏损状态,而随着MOCVD以及刻蚀设备的量产出货,公司2018年扣非净利润扭亏为盈,并且2019年增长50%,主要由于刻蚀设备的出货盈利带来正贡献。

公司持续致力于半导体核心设备的研发升级。公司2017-2019年的研发投入持续增长,至2019年,公司研发投入达到4亿元以上。此前由于收入体量较低,因此研发投入占比在30%以上。目前该比例稳定在20%-25%左右的区间。整体看,公司通过持续研发投入,目前已经能够生产5nm产品,并得到重要客户认证,与国外先进水平差距持续缩小。

北方华创:产品线广泛的半导体设备龙头

北方华创由之前七星电子以及北方微电子战略重组而成,是目前国内半导体及泛半导体设备的龙头代表企业。公司在国内半导体设备领域企业中营收规模位列首位。公司实控人为北京电控,是北京国资委全资控股的高科技企业集团,旗下除投资北方华创之外,海投资包括京东方、电子城、燕东微电子等多家高新技术企业。

相较于中微公司,北方华创布局半导体设备的方向较为广泛。除刻蚀机外,公司主要的半导体产品还包括物理气相沉积设备(PVD)、化学气相沉积设备(CVD)、氧化/扩散设备、清洗剂等主流产品。另外除半导体设备外,公司也从事包括锂电相关设备、光伏设备等专用设备以及部分电子元件。

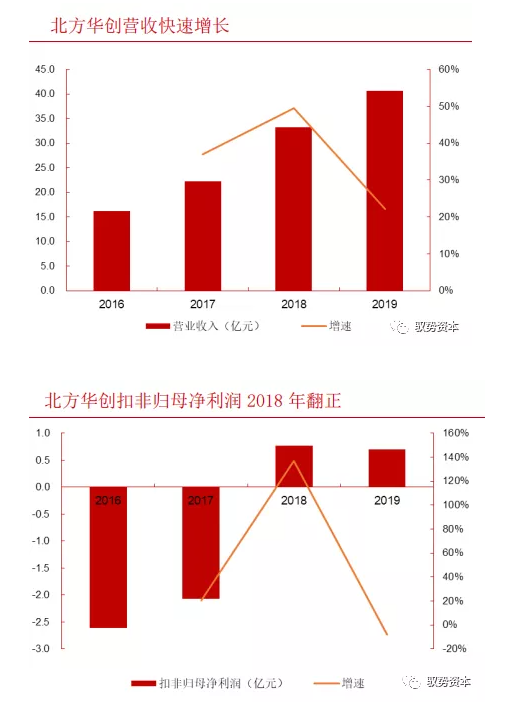

公司近年来收入增速较快,2017-2018年公司收入增速在30%以上,2019年增速则相对有所下降。公司近年来增长主要依赖半导体设备的快速放量。2019年公司半导体设备的营收占比提升至63.9%,而这一数字在2017年仅为50%左右。公司近年来在存储产线获得部分刻蚀机订单,另外氧化/扩散设备也有着比较快的渗透速度。

同中微公司一样,北方华创也是在2018年实现扣非归母净利润扭亏为盈的。但是其扣非净利润规模一直未超过1亿元体量,较中微公司更低。2019年也出现一定程度下滑。整体看,公司多项业务齐头发展,尤其是公司主导的半导体设备,都是实现国产替代的关键设备。目前来看,各业务按照既定目标持续发展,未来也将大有可为。

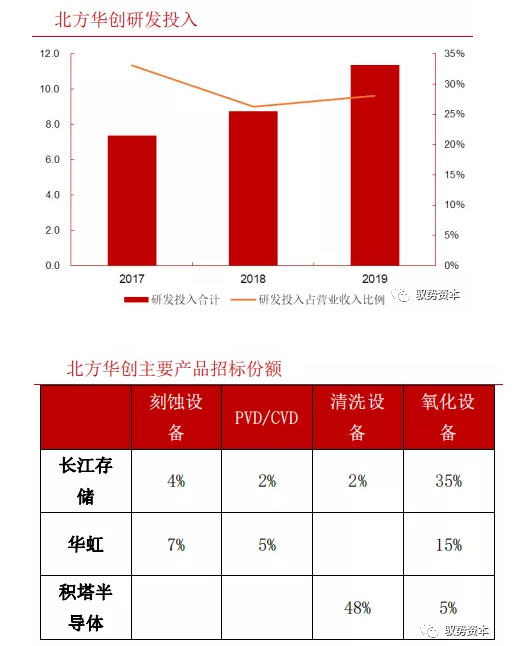

从研发投入来看,公司近年来研发支出持续上升,2019年研发支出整体超过10亿元,占收入比例也稳定在25%-30%左右。目前来看,公司下游产品开始逐步进入大型晶圆制造厂商,相关产品也在持续渗透。