希荻微主要从事包括电源管理芯片及信号链芯片等研发、设计和销售,目前已提交IPO招股说明书拟科创板上市。日前,集微网在《【IPO价值观】增收不增利,希荻微或“虚增”研发投入冲刺IPO》一文中指出,希荻微在过去3年营收高速成长,并在2020年刚好触及上市门槛,不过经营亏损持续扩大。

事实上,透过招股书还发现,希荻微的问题还不止于此,其在供应链端也存在较大隐忧,产能主要由东部高科提供,存在产能难以保障的风险;而且,希荻微对大客户严重依赖,前五大客户营收占总营收比例超90%,同时主力客户变换频繁,重要订单锐减,存在客源不稳定、业绩难保障等导致业绩下滑的风险。

供应商结构单一,存在供货不稳定风险

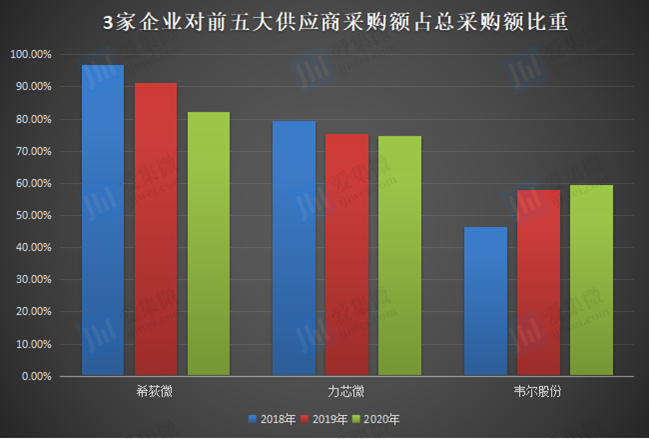

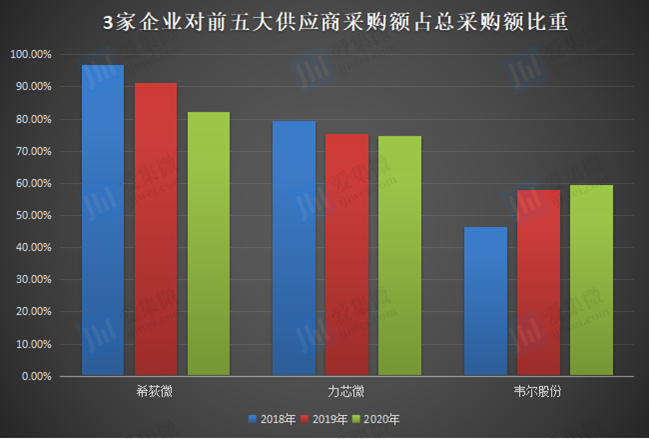

2018年-2020年度,希荻微向前五大供应商合计采购的金额占同期采购金额的比例分别为96.96%、91.34%和82.22%,占比相对较高。而同为IPO上市申请状态的力芯微,前五大供应商的采购比重始终在80%以内,且2020年已经下降至接近70%;另一大行业龙头韦尔股份也控制在60%以内。

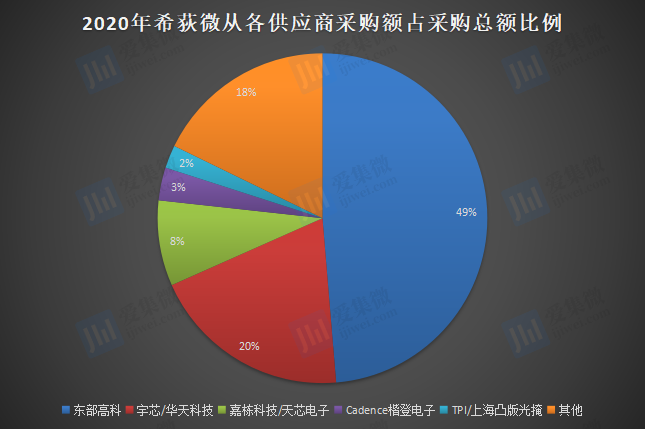

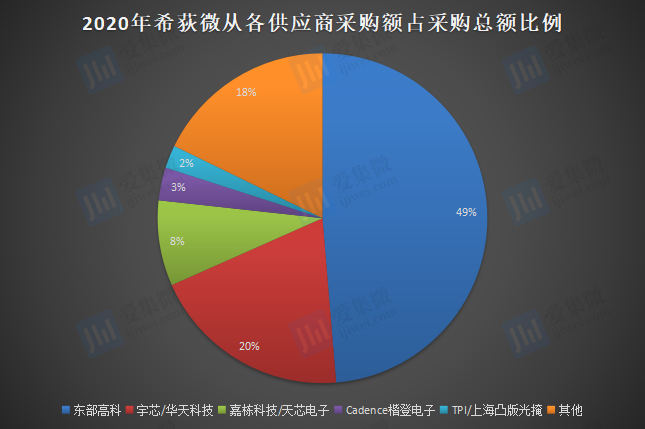

除此之外,笔者发现,希荻微主要供应商中,对晶圆代工厂(东部高科)的采购额始终排在第一位,报告期内采购比重分别为60.56%、57.15%、48.68%;同时,封测、光掩模、软件类等也存在备用供应商不足的情况。

根据拓扑产业研究院分析,2020年Q4东部高科位列全球晶圆代工厂第10位,而在TrendForce 2021年Q1排名中,东部高科已经迭出全球前十。另外,东部高科会根据市场需求借机涨价,据韩国媒体报道,今年初东部高科代工价格就调涨了10%-20%,而客户却不得不妥协接受,这种情况下,希荻微的利润空间进一步被压缩。

目前全球晶圆代工产能紧缺,IC设计企业已经在争夺明年产能。行业人士看来:“IC设计企业的好处是拥有整个半导体产业链支撑,但今年除外,主要是没有足够的产能支撑,别说扩张,维持都有问题。”

在这种情况下,希荻微单一晶圆代工厂的产品供应模式,生产排期随时面临被砍单、继续涨价的风险。希荻微在IPO招股说明书中表示,2020年新增了晶圆供应商Synic Solution Co,. ltd和台积电,尤其是后者,是全球领导型晶圆代工厂。但实际上,这两家公司对希荻微的支持力度微乎其微,在全球紧盯台积电要产能的当下,凭借希荻微的行业地位很难从台积电获得较大产能支持。

希荻微也表示,收入增长受行业周期、市场竞争、下游客户需求的变化影响较大,同时还受到产品研发进度、上游产能供给等因素的影响,且目前境内外经营环境较为复杂,如这些因素发生重大变化,希荻微的收入可能无法按计划增长。

事实上,为了争夺到更多产能资源,即便亏损不断扩大,希荻微还是不得不增加成本支出,2019年末、2020年末希荻微预付款项余额分别较上期末增加751.76万元和1335.05万元,主要原因中,自2020年以来,模拟芯片领域上游晶圆代工及封测产能较为紧张已是重要影响要素;另外,希荻微为了获得产能,不得不遵从供应商的“采购合同签订后预先支付一定比例的货款”的结算条件,也额外增加了希荻微的成本压力。

未来,若希荻微的主要供应商业务经营发生不利变化、产能受限或合作关系紧张,都可能导致供应商不能足量及时出货,对其生产经营产生不利影响。

前五大客户营收占比超90%且频繁切换

希荻微营收基本都来自前五大客户,2018年-2020年,前五大客户为其贡献的营收分别为6,398.25万元、10626.92万元、20670.62万元,分别占据对应年度营收比重为93.87%、92.15%、90.51%。

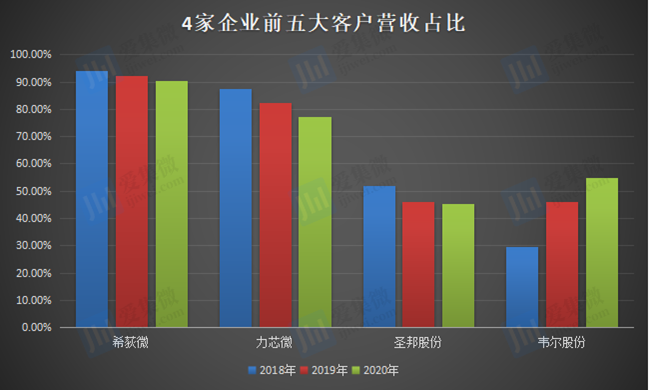

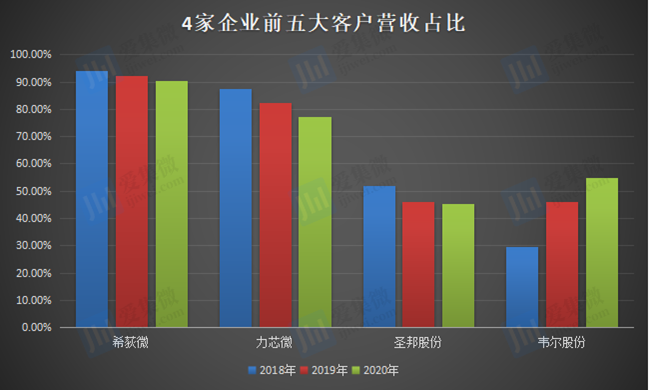

而通过可比同行企业力芯微、圣邦股份、韦尔股份三家企业,分析发现,这三家企业来自前五大客户的营收比重最大的是同为正在IPO上市申请的力芯微,2018年-2020年其来自前五大客户的营收比重分别为87.35%、82.35%、77.26%,相比希荻微,力芯微对大客户的依赖程度要低许多,而且比重下降幅度明显。

而另外两家企业,报告期内来自前五大客户的营收比重均在55%以内,其中韦尔股份在2018年甚至不足30%。通过比较分析得知,可比企业对前五大客户的依赖都要低于希荻微。对大客户过于依赖,将让希荻微面临持续盈利能力弱、缺乏话语权等诸多风险。

更值得关注的是,过去3年希荻微前5大客户并不稳定,尤其是占营收比重最大的前两大客户一直在频繁切换,如高通在2018年时是其第一大客户,营收比重为65%,但到了2020年来自高通的营收比重降至23.54%,已跌落至第三位;华为在2019年度为希荻微最大客户,但2020年又被台湾安富利所取代。

希荻微来自前五大客户的营收不仅不稳定,还存在失去客户的较大风险,如与华为的合作,2018年-2020年希荻微一共与华为签订了3个重大销售合同,其中两个合同已完结,而第三个合同目前为终止合作状态,这意味着2021年,华为极有可能从其前五大客户中消失,对希荻微的营收将产生重大不利影响。

笔者统计还发现,2018年以来,希荻微共签订了17个重大销售合同,但目前仅有4个合同处于履行状态,其余或完结或终止,如果再无重大销售项目,希荻微将面临未来业绩跌落风险。

事实上,希荻微营收表现已经极为不寻常,毛利润越高亏损越大的情况在行业中较为少见,客户的不稳定性也增加了希荻微未来营收的不确定性,而业绩刚触及上市门槛就面临失去重大客户的风险,未来继续保持高增速势头已经成疑。

除了营收承压,希荻微的供应端也存在较大隐患,产能主要由东部高科供应的局面,即便开拓了新的供应商,获得的支持也非常有限;相反,为了争夺产能,希荻微需要付出更大的代价,成为其亏损持续扩大的又一缺口。严重依赖采购商、大客户的经营现状,或许也是希荻微没有信心保证未来几年内可实现盈利的重要原因。