刚刚IC Insights推出了对 2021 年至 2025 年 IC 市场的最新预测。根据他们的预测报告,该市场按 33 种主要产品类型划分,其中 32 种预计今年将实现增长。包括每个 IC 产品类别的市场、单位、平均销售价格 (ASP) 和 2020-2025 年复合年增长率 (CAGR) 数据。图 1 显示了对 2021 年预期增长率前 10 名产品细分市场排名的预测。

报告指出,DRAM 和 NAND 闪存市场的每比特价格持续走强,以及许多逻辑和模拟 IC 产品类别的前景好于预期是 IC Insights 将 2021 年全年 IC 市场预测从 19 %上调到 24%。即使不包括内存,今年整个 IC 市场预计将增长 21%。

ICinsights表示,在 2019 年下降 8% 之后,模拟 IC 市场在 2020 年录得 3% 的小幅增长。2021 年,模拟市场预计将出现 25% 的增长,单位出货量增长 20%。由于模拟IC市场供应紧张,预计今年模拟平均售价将罕见地上涨4%(上一次模拟IC ASP上涨是在17年前的2004年)。此外,2004 年模拟 IC ASP 为 0.60 美元,而 2020 年仅为 0.32 美元,16 年复合年增长率为 -4%。

IC Insights 跟踪的每个主要通用模拟和专用模拟市场细分市场预计将在 2021 年实现两位数的增长。预计汽车专用模拟细分市场今年将以 31 % 的增长,这几乎完全是由单位出货量增长 30% 推动的。

ICinsights预计 ,2021 年逻辑 IC 市场总量将增长 24%。预计今年增长超过 30% 的逻辑市场包括工业 (47%)、汽车 (39%) 和消费 (38%) 应用,特定的逻辑段和显示驱动程序类别 (31%)。预计今年逻辑 IC 的平均售价将下降 5%,但被逻辑单元出货量 30% 的大幅增长所抵消。

ICinsights表示,随着 DRAM 的每比特价格从 2020 年第四季度的每 Gb 39 美分上涨到 2021 年第二季度的每 Gb 50 美分,IC Insights 将其对 DRAM 市场的 2021 年全年预测上调至 41%。此外,由于供应仍然紧张,预计今年下半年DRAM的每比特价格将继续上涨。

ICinsights对 NAND 闪存市场的预测是 22% 的增长。他们指出,从 2020 年第 1 季度到 2021 年第 1 季度,NAND 的每比特价格下降了 26%,但价格在 2021 年第 2 季度企稳,预计将在今年剩余的两个季度内上涨。预计 2021 年全年内存市场总量将增长 32%。

如前所述,在单位出货量增长 21% 和 ASP 增长 2% 的推动下,今年全球 IC 市场预计将增长 24%。24% 的增长率将是过去 16 年全球 IC 市场的第三大增长率,仅次于 2010 年 33% 的激增和 2017 年 25% 的增长。

WSTS:模拟芯片市场今年将增长21.4%,达677亿美元

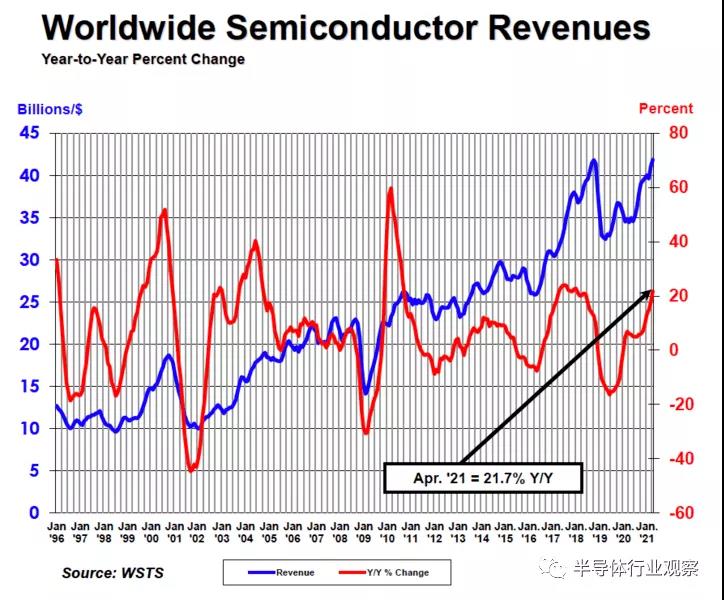

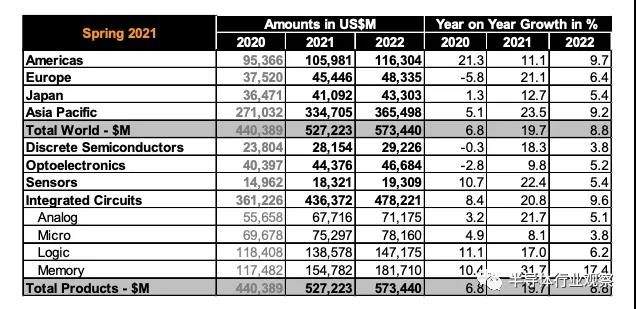

世界半导体贸易统计组织(WSTS)发布最新半导体市场展望报告,因为看好记忆体市场强劲成长动能,二度调升今年全球半导体市场成长率,由原本预估的10.9%大幅上修至19.7%,市场规模将达5,272.23亿美元并创下历史新高。WSTS也看好半导体市场2022年持续成长,预估将较今年再成长8.8%达5734.40亿美元规模,亦即半导体市场将在2020~2022年出现连续3年正成长。

虽然新冠肺炎疫情仍在全球蔓延,但加快数字转型成新常态,根据台积电在技术论坛提供数据,全球远距办公的人数在3周内成长20倍,全球有2.5亿学生在2周内转为线上学习,Disney+订户数在5个月内就达到Netflix在7年累计的订户数。业者分析,数位转型造成晶片需求跳跃成长及供不应求,逻辑IC及模拟IC今年成长动能强劲,DRAM、NOR/NAND Flash亦因供给吃紧而价格持续上涨。

WSTS去年12月预估今年全球半导体市场将较去年成长8.4%,而今年3月时将年成长率上修至10.9%,此次则将年成长率二度上修至19.7%,主要就是看好记忆体市场强劲成长动能。在DRAM及NAND Flash涨价效应下,WSTS预估今年全球记忆体市场将年增31.7%达1547.82亿美元,且明年还会再成长17.4%达1817.10亿美元,连续2年创下新高纪录。

WSTS同时看好感测元和模拟IC市场今年都有年增逾二成的强劲成长,其中,感测元件受惠于智能手机的多镜头趋势,先进驾驶辅助系统(ADAS)及电动车增加感测器搭载数量,推升今年感测元件市场规模年增22.4%达183.21亿美元。

再者,5G能手机、搭载英特尔及超微新处理器笔电、电动车及充电桩等对电源管理IC及功率半导体的强劲需求,推升今年模拟IC市场年增21.7%达677.16亿美元,而包括金氧半场效电晶体(MOSFET)在内的离散式半导体(discrete)市场亦年增18.3%达281.54亿美元,同步创下新高纪录。

以区域别来看,亚太地区仍是最大半导体市场,今年成长力道最强,预估年增23.5%达3347.05亿美元。美洲地区为第二大半导体市场,预估年增11.1%达1059.81亿美元。

ICinsights:汽车芯片市场份额首次下滑

在本月的麦克林报告6 月更新中,IC Insights 将按主要产品类型和最终用途应用(即计算机、通信、消费类、汽车、工业和政府/军事),对 IC 使用截止2025年的使用进行预测。

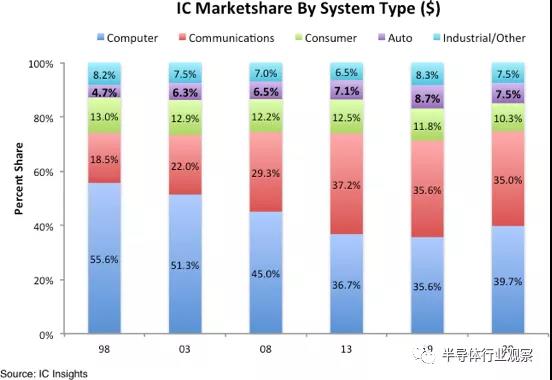

如下图显示,自 1998 年以来,只有汽车和通信最终用途细分市场获得了市场份额。在全球智能手机需求爆炸式增长的推动下,通信市场在 IC 市场的份额几乎翻了一番,从 1998 年的 18.5% 增加到 2020 年的 35.0%。

如图所示,汽车芯片在整个市场份额从 1998 年的 4.7% 增加到 2019 年的 8.7%,然后在 2020 年新冠病毒肆虐期间回落至 7.5%。汽车在整个 IC 市场的份额从未超过 9.0%,而 IC 市场的通信份额则在2013 年达到顶峰的 37.2%。2020 年,通信 IC 市场规模是汽车 IC 市场的 4.7 倍。

在许多情况下,汽车 IC 仅占 IC 供应商总销售额的一小部分。(在全球最大的代工厂台积电,汽车应用的销售额从未超过其销售额的 5%。)生产汽车 IC 通常不需要领先技术——许多非存储器汽车 IC 继续在 200 毫米晶圆上制造——但它确实需要严格遵守严格的可靠性和测试要求,并需要 IC 制造商承诺满足客户的长生命周期需求。还值得注意的是,汽车 IC 最终用户以谈判强硬而臭名昭著,往往为汽车 IC 供应商留下微薄的利润。

尽管目前汽车 IC 短缺,但许多汽车 IC 产品的平均售价保持相当稳定。例如,2020 年汽车专用 IC 的 ASP 为 0.96 美元(比去年专用 IC 市场总售价低 15%),而在 2021 年第一季度仅为 0.95 美元。2021 年第一季度的汽车专用 IC ASP 低于 2020 年。

近期许多IC行业头条都聚焦于汽车IC短缺问题,但鉴于其规模相对较小,预计汽车细分市场的强劲增长不会显着提升今年整体IC市场的增速。事实上,1Q21/1Q20 汽车 IC 市场增长了 23%,与全球 IC 市场的增长率相同。

而根据知名分析机构Strategy Analytics数据显示,德国芯片供应商英飞凌在 2020 年超过成为全球第一大汽车半导体供应商。

报道进一步指出,包括英飞凌,恩智浦与瑞萨、德州仪器和意法半导体(在内的前五名供应商在 2020 年占全球汽车半导体市场的近 49%。另一方面,“其他”类别包括超过 45 家公司,约占 2020 年汽车半导体市场16% 的份额。

Strategy Analytics 还估计,2020 年汽车半导体供应商收入同比下降 6.0%,从 2019 年的 372 亿美元降至 350 亿美元。

“2020 年全球汽车半导体市场受到上半年全球 COVID-19 大流行的影响,但被压抑的需求启动了强劲的复苏,使汽车半导体供应商的收入强劲增长,并最大限度地减少了整体同比增长的年降”,该报告作者兼Strategy Analytics PBCS服务总监Asif Anwar指出。

“然而,英飞凌是前五名中唯一一家在收入和市场份额均实现增长的公司,赛普拉斯半导体帮助英飞凌巩固了第一大汽车半导体供应商的地位。”

Anwar 先生总结道:“随着半导体公司继续追赶,2021 年的需求管道仍然强劲,汽车半导体行业参与者有望享受一段持续收入和盈利增长的时期。”