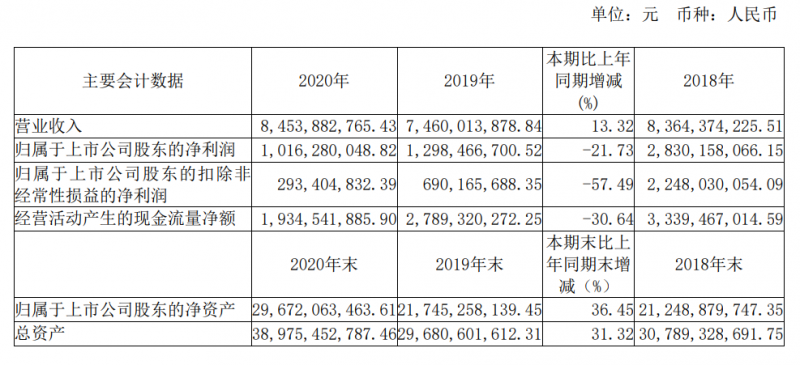

据2020年年报显示,三安光电2020年营业收入84.54亿元,同比增长13.32%;净利润10.16亿元,同比下降21.73%。其中化合物半导体行业营业收入为59.7亿元,同比增长4.4%,毛利率为-1.69%,同比减少了14.02个百分点。

三安光电近三年主要会计数据和财务指标

来源公告截图

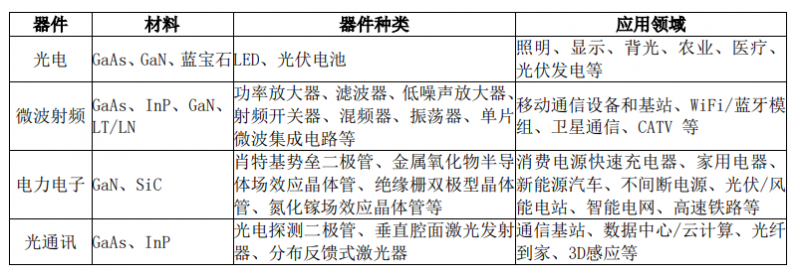

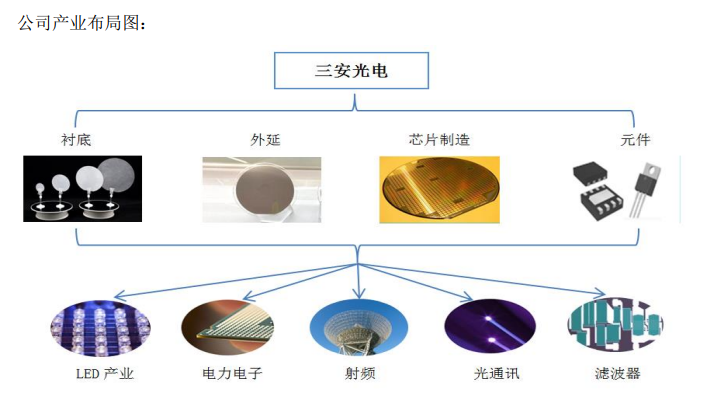

公司主要从事化合物半导体所涉及的部分核心原材料、外延片生长和芯片制造,是产业链的核心环节,也是附加值高的环节,属于技术、资本密集型的产业。公司业务不仅投资规模大,需要配置 MOCVD外延炉、蒸镀机、光刻机、蚀刻机、研磨机、抛光机、划片机和各类检测等价格昂贵的设备;而且技术壁垒高,在制造过程中需要集成物理、化学、光电、机电等多领域的知识;还需要持续研发投入、丰富产品类别、优化制造工艺、提高生产效率和产品性价比。

公司作为国内产销规模首位的化合物半导体生产企业,多年来持续加大研发投入,积极提升核心竞争力,不断推出新产品,稳步提高国内外市场份额,持续优化客户结构,巩固化合物半导体龙头企业的优势地位。

报告期内,三安集成涉及的射频、电力电子、光通讯、滤波器业务取得重大突破,产能逐季爬坡,全年实现销售收入 9.74 亿元,同比增长 304.83%。砷化镓射频产品出货以 2G-5G 手机、WIFI 为主,客户累计近 100 家,客户地区涵盖国内外,并成功成为国内知名射频设计公司的主力供应商。年底,由于产能严重不足,出现大量挂单,订单交付处于分货状态;扩产设备已逐步到位,正加速安装调试,以尽快释放产能满足客户的订单交付。

滤波器产品开发性能优越,在上半年实现小批量出货基础上,透过模块客户实现在通讯上的应用,得到市场认可并不断提升出货量,第四季度实现双工器出货突破 1,000万颗;已有 10 家新客户导入测试,其中 4 家客户已经开始批量出货,其余 6 家客户的需求将随着公司新增产能逐步释放导入。

电力电子产品主要为高功率密度碳化硅功率二极管、MOSFET 及硅基氮化镓功率器件。碳化硅二极管开拓客户 182 家,送样客户 92 家,转量产客户 35 家,超过 30 种产品已进入批量量产阶段。二极管产品已有 2 款产品通过车载认证,送样客户 4 家,目前封装测试中。在硅基氮化镓功率器件方面,完成约 40 家客户工程送样及系统验证,已拿到 12 家客户设计方案,4 家进入量产阶段。

光通讯在保持及扩大现有中低速 PD/MPD 产品的市场领先份额外,在附加值高的高端产品如 10GAPD/25G PD、以及 10G/25G VCSEL 和 DFB 发射端产品均已在行业重要客户处实现验证通过,进入实质性批量生产阶段,PD 出货量稳步上升,量产客户 104 家,VCSEL 出货量快速增长,量产客户 55 家,DFB发射端产品从无到有实现销售突破,13 家客户进入转量产阶段。

三安光电表示,三安集成产品性能获得客户高度认可,客户寻求代工意愿强烈,每块业务产能均在大力扩充,订购的设备也在陆续到位,随着产能的逐步释放,营收规模将会持续增大,盈利能力也将会逐步体现。

现阶段,公司全资子公司泉州三安半导体已到厂生产设备部分安装调试完成的设备正逐步释放产能,后续将继续推进设备安装调试进度,逐步释放产能;湖北三安 Mini/Micro 显示芯片产业化项目已到厂设备已有部分安装完毕,进入试产阶段,其他设备也将陆续到厂,待安装调试完成后,逐步投产运行;湖南三安半导体项目设备正陆续到厂,预计二季度试产运行。上述项目的顺利推进,有利于为公司产品结构升级奠定基础,为公司与战略伙伴开展合作提供保障。

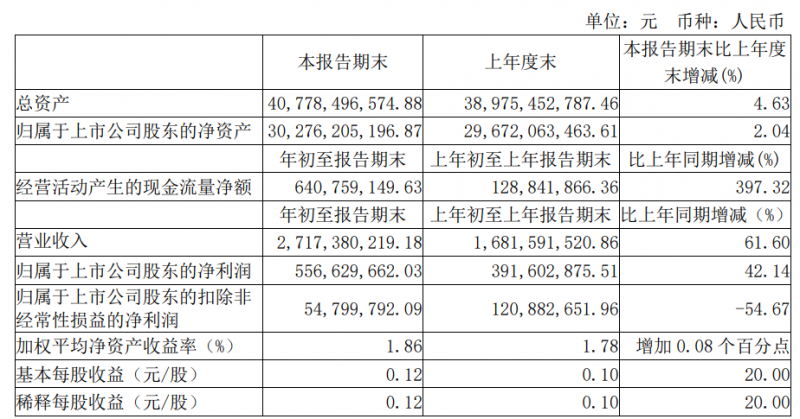

同日,三安光电还公布了2021年第一季度报。三安光电2021年一季度营业收入27.17亿元,同比增长61.60%,主要系本期化合物半导体产品销量大幅增长致营业收入增加;净利润5.57亿元,同比增长42.14%。

三安光电2021年第一季度报表概览

来源公告截图

报告期内,LED芯片收入大幅增长,且三安集成实现销售收入4.09亿元,同比增长约146.39%,故公司本期销售收入同比大幅增长。报告期末,存货环比 2020 年第四季度末增加 1.63 亿元,主要受 LED 原材料增加 2.44 亿元和集成电路业务存货增加 1.66 亿元,LED 芯片库存商品环比减少2.24 亿元影响。

受原辅料价格大幅上涨及实施第三期员工持股计划涉及股份支付确认的费用总额 0.44 亿元等方面的影响,致归属于上市公司股东的扣除非经常性损益的净利润同比大幅下降。2021 年 3 月部分芯片的售价已开始上调,同时随着产品结构升级的占比逐步提高,预计公司后续 经营性盈利能力将会逐步提升。

来源:半导体产业网