汽车功率半导体5年近7倍空间,IGBT最受益

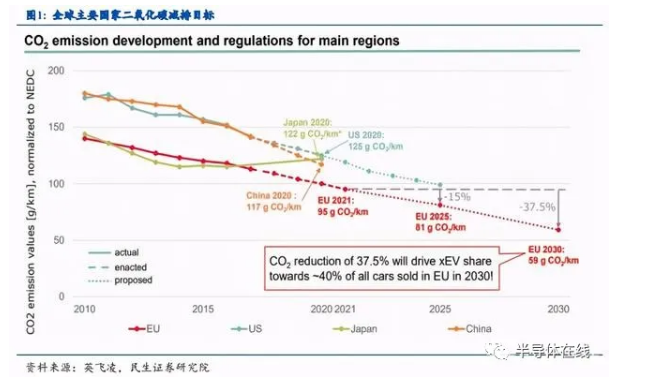

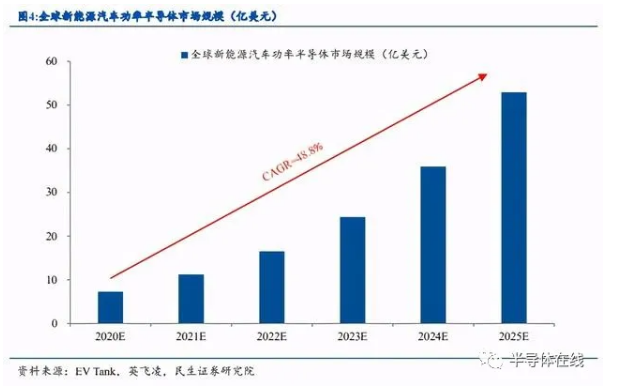

政策支持、节能减排双重驱动,新能源汽车加速渗透,预计 2025 年国内新能源汽车渗透 率将达到 20%,2030 年欧盟新能源汽车渗透率将达到 40%。汽车电动化趋势下车用功率 半导体单车价值大幅提升。据英飞凌统计,功率半导体 ASP 将从传统燃油车的 71 美元 大幅提升至全插混/纯电汽车的 330 美元,是传统燃油车的 4.6 倍。根据我们的测算,预 计 2025 年全球汽车功率半导体市场规模将达到 80 亿美元,2025 年全球新能源车用功率 半导体市场规模将达到 53 亿美元,是 2020 年的 7.3 倍,年复合增速高达 48.8%,未来 十年中美欧三地区新能源汽车充电桩用 IGBT 市场将有 94 亿美元增量空间。目前车用功 率半导体中主要用到的是 IGBT 和 MOSFET,而 IGBT 在新能源车中是电驱系统主逆变 器的核心器件,并可用于辅逆变电路、DC/DC 直流斩波电路、OBC(充电/逆变)等,单 车价值达到 273 美元,占车用功率半导体 ASP 的 83%,是绝对大头。我们预计 2025 年 全球新能源汽车 IGBT 市场规模将达到 44 亿美元,年复合增速约 48.8%,是电动化趋势 下的汽车功率半导体中最受益品种。

产品、工艺、先发优势三大壁垒构筑强护城河

1)产品壁垒:车规级 IGBT 需具备使用寿命长、故障率低、抗震性高等严格要求,能适 应“极热”“极冷”的高低温工况、粉尘、盐碱等恶劣的工况环境,承受频繁启停带来的 电流频繁变化,对产品要求极高。2)工艺壁垒:车规级 IGBT 设计时需保证开通关断、 抗短路和导通压降三者的平衡,参数优化特殊复杂。生产制造时薄片工艺容易碎裂、正 面金属熔点限制导致退火温度控制难度大。此外,IGBT 模块封装的焊接和键合环节技 术要求同样较高。3)认证周期长、替换成本高、具备经验曲线效应,行业先发优势明显。a)车规级 IGBT 需满足可靠性标准、质量管理标准、功能安全标准,才有资格进入一级 汽车厂商的供应链,认证周期一般至少 2 年。b)由于 IGBT 模块是汽车中的关键部件, 下游厂商出于安全性、可靠性的考虑,替换时往往呈谨慎态度,只有经过大量验证测试 并通过综合评定后,才会做出大批量采购决策,替换成本高。c)IGBT 业务需要长期的 经验积累才能达到良好的 know-how 水平。d)IGBT 行业属于资本密集型行业,生产、 测试设备基本需要进口。此外,对 IGBT 生产企业的流动资金需求量也较大,新进入者 在前期往往面临投入大、产出少的情况,需要较强的资金实力作后盾,才能持续进行产 品的研发、生产和销售。综合来看,IGBT 行业中的先行企业具有明显的先发优势。

竞争格局优成为成长行业“优质赛道”,但当前国产化率仍然较低

据 Omdia 2019 年统计数据,全球 IGBT 模块前十大厂商占据了 76%份额,市场份额集 中,竞争格局较好。车规级 IGBT 方面,由于较高的行业壁垒,2019 年中国新能源汽车 IGBT 模块 CR4 份额合计达 81%,呈现寡头垄断格局。其中,英飞凌市占率 58.2%排名 第一,比亚迪市占率 18%排名第二,三菱电机、赛米控分列第三、第四。车用 IGBT 凭 借广阔的成长空间和良好的竞争格局已成为成长行业中的“优质赛道”。但 2019 年中国 新能源汽车 IGBT 前十大厂商中仅有比亚迪、斯达半导及中车时代电气三家国内厂商入围,市场份额合计 20.4%,国产替代空间广阔。

多重因素加速国产替代,国内厂商未来发展潜力巨大

多重因素加速国产替代:1)中国已是全球最大的汽车消费市场,且未来汽车消费需求仍 将提升,为国内 IGBT 厂商提供了良好的发展契机。2)贸易摩擦加剧,半导体自主可控需求日益迫切。3)国内厂商率先布局新能源汽车产业,抢占先发优势,随着国内新能 源车厂商的份额提升,出于供应链安全考虑,预计将更多采用国内半导体厂商产品。4) 国内 IGBT 厂商具备性价比高、响应速度快等本土化服务优势,契合新能源车降本增效 需要,有望实现份额提升。5)政策鼓励、资金支持助力国内 IGBT 行业快速发展。国 内市场空间方面,根据我们的测算,预计 2025 年中国新能源车用功率半导体市场规模 将达到 177 亿元,是 2020 年的 6 倍,年复合增速高达 44%,预计 2025 年中国新能源 汽车 IGBT 市场规模将达到 147 亿元,年复合增速约 44%。2025 年中国充电桩用 IGBT 市场规模将达 109 亿元,复合增速达 35%。综合以上分析,我们认为车用 IGBT 国产替 代进程将加速推进,结合目前较低的市场份额占比和广阔的行业成长空间,未来国内 IGBT 厂商增长潜力巨大。

产能紧张短期内较难缓解,功率半导体景气持续上行

5G 商用以及疫情宅经济加速推动社会数字化转型,新能源车、家电、数码等终端设备 市场景气度转暖,带动半导体需求增长,叠加半导体厂商因供应链安全需要提高安全库 存,多项因素共振导致半导体产能紧张,目前各大晶圆代工厂商均处于满产状态。从全 球来看,IC insight 预计 2021 年全球将新增 2080 万片等效 8 寸晶圆产能,从国内来看, 在建的晶圆制造等效 8 寸产能约 2796 万片/年,大部分集中在 2022 年投产。但考虑到 新产线投产后约有 3-5 年的产能爬坡期,短期内产能紧张较难缓解。受益于新能源汽车 和充电桩需求的快速提升,预计 2025 年全球仅车规级 IGBT 模块所需的 8 寸晶圆量就 达 169 万片,较 2020 年增长 5.4 倍,晶圆制造需求缺口巨大。年初以来海内外各大芯 片厂商纷纷上调产品价格或延长交期,预计半导体产业链景气度仍将持续上升。

1 新能源车加速渗透,汽车功率半导体 5 年 7 倍空间

1.1. 新能源汽车渗透加速,汽车功率半导体迎来量价齐升

政策支持&节能减排驱动新能源汽车加速渗透。我国《新能源汽车产业发展规划(2021— 2035 年)》提出新能源汽车发展愿景,计划到 2025 年,国内新能源汽车渗透率达到 20%。国 际上,欧洲多国二氧化碳限排政策,新能源汽车补贴政策双管齐下,以应对全球气候变暖的压 力,汽车电动化路线愈加明显。在欧盟,ACEA 汽车温室气体排放协议规定,到 2030 年以前, 汽车二氧化碳排放量需低于每公里 59 克。根据英飞凌测算,欧盟新能源汽车渗透率将在 2030 达到 40%。

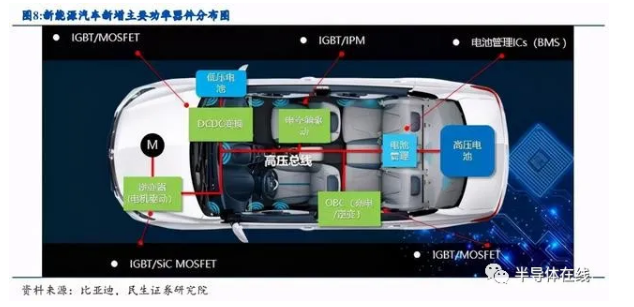

电动化带动功率半导体单车价值大幅提升,纯电车用功率半导体 ASP 达 330 美元是传统 燃油车的 4.6 倍。以电力系统作为动力源的新能源汽车,对电子元器件功率管理,功率转换能 力提出了更高的要求。在传统汽车中,功率半导体主要应用于车辆启动,发电和安全领域,低 压低功率电子元器件即可满足其工作需求。而在新能源汽车中,电池输出的高电压需要进行频 繁的电压变换,电流逆变,这些电路大幅提高了汽车对 IGBT、MOSFET 等功率半导体的需求。根据英飞凌数据,传统燃油车中,功率半导体含量为 71 美元,全插混/纯电池电动车中,功率 半导体价值量为 330 美元,是传统燃油车的 4.6 倍。

2025 年全球汽车功率半导体市场规模将达到 80 亿美元。根据 Yole 预计,2025 年全球功 率半导体市场规模将达到 225 亿美元。智研咨询统计 2019 年全球功率半导体市场中汽车领域 占比 35.4%,假设该比例维持不变,则预计 2025 年全球汽车功率半导体市场规模将达到 79.65 亿美元。

预计 2025 年全球新能源汽车功率半导体市场规模将达 53 亿美元,是 2020 年的 7.3 倍, CAGR 为 48.8%。根据 Alix Partners 预测全球汽车销量将从 2020 年 7050 万辆增长至 2025 年 9400 万辆,EV Tank 预计全球新能源汽车销量将从 2019 年 221 万辆增长至 2025 年 1200 万 辆,2025 年全球新能源汽车渗透率将达到 13%,较 2019 年提升 10.36pct。上文提到,英飞凌 2020 年最新统计数据中,新能源汽车功率半导体单车价值量为 330 美元,考虑到目前全球半 导体晶圆代工产能紧张,预计今年新能源汽车功率半导体价格仍将保持在较高水平,且未来单 车价值将随着电动化趋势及双电机渗透率的增加逐步提升。根据以上数据,我们测算 2025 年 全球新能源汽车功率半导体市场规模将达到 53 亿美元,是 2020 年的 7.3 倍,年复合增速为 48.8%。

1.2. 全球车用充电桩 IGBT 市场空间快速增长

新能源车重要配套设施充电桩数量将快速增长,带动关键零部件 IGBT 需求快速提升。随着新能源汽车渗透率的逐步提高,作为新能源汽车重要配套设施的充电桩数量也需要同步 提升。根据麦肯锡统计,2020 年中美欧新能源汽车充电需求约为 180 亿千瓦时,预计到 2030 年,新能源汽车充电需求量将达到 2710 亿千瓦时,年复合增速 31.2%。新能源汽车充电设施 需求的快速增长,也将带动充电桩关键零部件 IGBT 用量的大幅提升。

预计 2020-2030 十年间中美欧充电桩 IGBT 市场将有 94 亿美元增量空间。根据麦肯锡预 计,中国、美国、欧盟三个地区需要在 2020-2030 十年间分别投入 190 亿/110 亿/170 亿美元资金建设新能源汽车充电桩 2000 万/2000 万/2500 万座,用以填补新能源汽车充电需求缺口。单 个充电桩中,IGBT 占总成本比例约 20%.。由此我们可以推算出,未来十年中美欧新能源汽车 充电桩用 IGBT 市场将有 94 亿美元增量空间。

2 汽车功率半导体中,IGBT 最受益

IGBT 和 MOSFET 是车用功率半导体的主要器件。IGBT 在汽车内有四种不同应用,第 一是主逆变器核心器件,主逆变器将电池输出的直流电逆变为交流电驱动汽车电机;第二应用 在辅助逆变电路中,用来为其他汽车电子供电;第三应用在 DC/DC 直流斩波电路中,用来输 出电压不同的电流;第四应用在 OBC(充电/逆变)中,将外部输入的交流电逆变为直流电为 新能源汽车电池充电。在电动化程度较低的汽车中,由于其电池输出电压低,功率器件工作的 功率范围不高,可以用 MOSFET 替代辅助逆变电路、DC/DC 直流斩波电路、OBC 中的 IGBT , 以达到控制成本的目的。

2.1. IGBT 是新能源汽车电机驱动系统的核心器件 IGBT

性能优越,是新能源汽车中功率半导体的核心部件。IGBT 是 Insulated Gate Bipolar Transistor 的缩写,即绝缘栅极双极型晶体管。它是 BJT 和 MOSFET 组成的复合功率半导体器 件,集合了 MOSFET 开关速度快、输入阻抗高、控制功率小、驱动电路简单、开关损耗小和 BJT 导通电压低、通态电流大、损耗小的优点。在新能源汽车中,IGBT 模块主要用于大功率 逆变器,以逆变直流电为交流电从而驱动汽车电机;还用于辅助功率逆变器,为车载空调等汽 车电子设备供电。

IGBT 按照不同应用环境,可分为 IGBT 单管,IGBT 模块和 IPM 智能模块。IGBT 单管 是 N 沟道增强型绝缘栅双极晶体管,通过向 PNP 型晶体管提供基极电流,导通整个电路。由 于其适用电流较小,通常在 100A 以下,适用功率较低。但 IGBT 单管外部电路复杂,封装难 度高,能体现 IGBT 制造商技术、工艺水平。IGBT 模块是由 IGBT 芯片与 FWD(快速回复二 极管)通过特定的电路桥接封装而成的模块化半导体产品,多芯片通过绝缘方式并联集成封装 在模块中,其安全性、可靠性得到有效提升,更适合在高压大电流场景中工作。IPM 智能模块 是将 IGBT 器件与驱动电路、保护电路集成在一个模块上,由于其具有自我电路诊断、保护的 功能,相比普通 IGBT 模块更智能化,常用于变频家电中。

当前英飞凌 IGBT 已发展至第 7 代产品,国内厂商逐步赶上世界先进水平。从 1988 年到 2019 年间 30 余年间,英飞凌共发布了 7代IGBT 产品,技术水平朝着减少芯片面积、工艺线宽、通态饱和压降、关断时间、功率损耗和提高断态电压的趋势发展。虽然目前国内 IGBT 市 场主要由国外企业占据,但在国内厂商不断地研发投入下,产品技术不断赶上世界先进水平。例如斯达半导自主研发的第二代 IGBT 芯片,对标英飞凌第六代 IGBT 芯片(FS-Trench),且 已于 2016 年实现量产,2019 年共装配 16 万套车规级 IGBT 模块;比亚迪 IGBT4.0 产品相比 市场上主流的英飞凌第四代 IGBT,开关损耗更低、电流输出能力更强、温度循环寿命更长。

2025 年全球新能源汽车 IGBT 市场规模达 44 亿美元,CAGR 为 48.8%。根据 Yole 数 据,2019 年全球新能源汽车 IGBT 市场规模为 6 亿美元。EV Sales Blog 数据公布 2019 年全球 插电式混合动力汽车和纯电池电动车的销量约为 220 万辆,由此可推算出 IGBT 单车平均价 值量为 273 美元(占单车功率半导体价值量 83%),考虑到目前全球半导体晶圆代工产能紧张, 预计今年新能源汽车功率半导体价格仍将保持在较高水平,且未来单车价值将随着电动化趋 势及双电机渗透率的增加逐步提升,乘以 EV tank 给出的未来各年全球新能源汽车的销量预 测,预计全球新能源汽车 IGBT 市场规模将从 2020 年约 6 亿增长至 2025 年 44 亿美元,复合 增速约 48.8%。

2.2. SiC 性能更优,有望成为下一代技术

第三代半导体材料基底的功率器件具有更好的性能优势。与硅基半导体材料相比,以 GaN,SiC 为代表的第三代半导体材料具有更宽的禁带宽度、更高的击穿电场、更高的热导率、 更高的电子饱和速率及更高的抗辐射能力,更适合于制作高温、高频、抗辐射及大功率器件。据英飞凌数据显示 SiC 材料的逆变器在体积、重量上比 Si 基材料逆变器分别低 3 倍、4 倍;Rohm 数据显示 SiC MOSFET 在应用中,开关频率可达到 50KHz 以上(而主流 IGBT 开关频 率最高 20KHz),能量损耗比 Si 基 IGBT 低 73%。SiC 基 MOSFET 相比 IGBT 具备更高的性 能和更小的体积优势。

部分高端车型已启用 SiC 基 MOSFET,有望成为未来发展方向。特斯拉 Model 3 是第一 款集成全 SiC 功率模块的车型,由特斯拉工程设计部门与意法半导体合作完成,随即,英飞凌 也成为了特斯拉 Model 3SiC 功率模块供应商。除此之外,比亚迪汉 EV 四驱版,成为国内首 款批量搭载 SiC MOSFET 组件的车型,其 SiC 电控的综合效率高达 97%以上。目前国内厂商 也在积极布局 SiC 生产应用,如华润微在 2020 年 7 月已实现国内首条商用的 6 寸 SiC 生产线 量产,规划产能为 1000 片/月。新洁能也已拥有多项第三代半导体相关专利,并预计推出 SiC 二极管系列产品,未来将重点布局新能源汽车应用领域。

当前 SiC 受制于成本、良率因素,大规模普遍采用还需时间。目前国际主流 SiC 衬底尺 寸为 4 英寸、6 英寸,由于晶圆面积小,芯片裁切效率低导致 SiC 衬底成本高昂,后续工艺中 制造、封装良率低更使得 SiC 器件成本居高不下。根据中科院数据,同一级别下,SiC MOSFET 的价格比 Si IGBT 高 4 倍。车规级电控器件要满足更为严格的性能指标,需要在极端温度、强 烈震动的环境下保持稳定工作。因此在导入终端产品之前,SiC MOSFET 需要经过长时间的可 靠性认证,一般车规级 IGBT 模组认证期在 2 年左右。

3 产品、工艺、先发优势三大壁垒构筑强护城河

3.1. 工作环境复杂对车规级 IGBT 的安全、可靠提出极高要求

1)需适应“极热”“极冷”的高低温工况:车规级 IGBT 的工作温度范围广,不同的安装位 置有不同的温度区间,比如发动机舱要求-40℃-155℃、车身控制要求-40℃-125℃,而常规消 费类芯片和元器件只需要达到 0℃-70℃。

2)需承受频繁启停带来的电流频繁变化:车辆在拥堵路况时常会遇到频繁启停,此时升 压器、逆变器的 IGBT 模块工作电流会相应的频繁升降,从而导致 IGBT 的结温快速变化, 对 IGBT 的耐高温与散热性能要求甚高。

3)需具备高抗震性:由于车况的不确定性,如山地、泥地、石子路等,车用 IGBT 在车 辆行驶中可能会受到较大的震动和颠簸,要求 IGBT 模块的各引线端子有足够强的机械强度, 能够在强震动情况下正常运行。

4)能适应恶劣的工作环境:考虑到发霉、粉尘、水、盐碱自然环境(海边,雪水,雨水 等)、EMC 以及有害气体侵蚀等,对 IGBT 防水防尘防腐蚀等安全性能提出了极高要求。IGBT 在这些干扰下既不能不可控地影响工作,也不能干扰车内别的设备(控制总线,MCU,传感 器)。

5)需具备长使用寿命,低故障率。一般的汽车设计寿命都在 15 年或 60 万公里左右。在 整个寿命周期里,车厂对车用半导体故障率基本要求是个位数 PPM(百万分之一)量级,大 部分车厂要求到 PPB(十亿分之一)量级,几乎达到故障零忍受。

3.2.车规级 IGBT 设计、制造和封装工艺难度大

车规级 IGBT 设计需保证开通关断、抗短路和导通压降三者平衡,参数优化非常特殊复杂。车规级 IGBT 芯片通常在大电流、高电压、高频率的环境下工作,芯片设计需保证开通关 断、抗短路能力和导通压降(控制热量)三者处于均衡状态,芯片设计与参数调整优化非常特 殊复杂。芯片设计环节的主要难点有:

(1)终端设计实现小尺寸满足高耐压的前提下须保证其高可靠性;

(2)元胞设计实现高电流密度的同时须保证其较宽泛的安全工作区,要求极高的散热能力;

(3)元胞设计实现高电流密度的同时须保证其足够的短路能力;

生产工艺难度大:薄片容易碎裂、正面金属熔点限制导致退火温度控制难度大。IGBT 导 通时可以看作导线,电流从上而下垂直穿过 IGBT,直至抵达驱动电机。1)芯片越薄,热阻越 小,但极易破碎。减薄工艺:芯片越薄,电流流过的路径越短,损耗在芯片上的能量也就随之 降低,整车电池续航时间越长。2018 年底,比亚迪公布能将晶圆减薄到 120 μm,而英飞凌的 IGBT 芯片最低已经可减薄到 40 μm。在此厚度的晶圆和芯片上进行后续的加工,技术难度非 常高,极易破碎。2)背面工艺须在低温下进行,否则易导致正面金属熔化。背面工艺:包括 背面离子注入,退火激活,背面金属化等工艺步骤,由于正面金属熔点的限制与 IGBT 芯片不 断减薄,这些背面工艺必须在低温下进行(不超过 450°C),否则容易导致正面金属熔化,退火 激活难度极大。

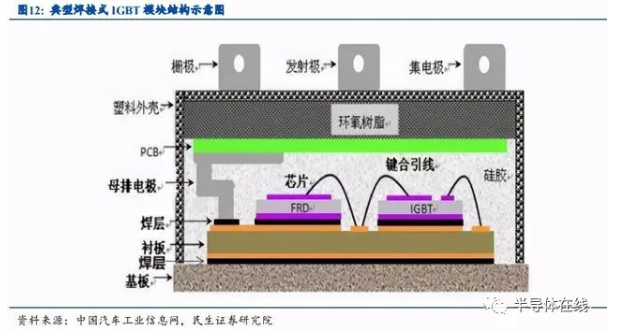

IGBT 模块封装的焊接和键合技术壁垒高。车用 IGBT 多为模块形式使用,模块封装结构 是将半导体分立器件通过某种集成方式封装到模块内部,一个 IGBT 模块通常需要经过贴片、 焊接、等离子清洗、X 光检测、键合、灌胶&固化、成型、测试、打标共 9 道工艺后才能投放 到市场。其中,又以焊接和键合是模块封装技术难点。

(1)焊接:最新的低温银烧结贴片互联工艺参数难掌握、材料与设备成本高,成为进入 壁垒。目前,主流的焊接技术是软钎焊接。但是这项技术生产的一致性和可靠性不高。为此已 经开发出了低温银烧结贴片互联工艺,这种工艺的焊接层具有高热导率、高电导率、高可靠性 的优点。但是,这项技术难度很高,工艺参数的设定、设备购置成本高昂、生产所用银粉成本 高等成为制约厂商使用这一技术的壁垒。目前,只有英飞凌、三菱为代表的先进企业已在其部 分高性能 IGBT 模块上使用低温银烧结进行焊接。

(2)键合:具有较高的工艺难度。目前,IGBT 模块内部芯片表面互连普遍采用的键合 线为铝线与铜线。铜线电阻率低、热导系数高,膨胀系数低,更适合车用高功率密度、高效散 热的模块。但是铜线键合工艺的难点是需要对芯片表面进行铜金属化处理,同时需要更高的超 声能量,很有可能损害 IGBT 芯片本身。1)铜具有较强的亲氧性,要求严格密封,操作迅速。铜线与空气接触即刻产生氧化,原则上在拆封 48 小时内完成封装。氧化的铜丝更坚硬,难键 合,容易产生焊点脱落或拉力强度低。2)在键合过程中,起保护作用的惰性气体流量难把控。为了降低铜氧化程度,需将保护气体加在易出现氧化的芯片加热区域,流量太大会影响加热温 度,太小则会削弱保护效果。3)压焊夹具制作材料要求严格。夹具表面要光滑,保证载体和 管脚无松动,否则将直接影响产品焊接过程中烧球不良、短线、翘丝等一系列焊线问题。4) 键合设备参数设置必须综合考虑焊接力、待机功率、弹坑的可能性等因素,难以平衡调控。任 何步骤出现问题,都将导致键合失败。

3.3. 先发优势明显:认证周期长,替换成本高

因车用 IGBT 高可靠性的要求,其认证周期长,替换成本高,先行企业具有明显的先发 优势。

1) 认证严格,时间周期长。IGBT 分立器件或模块必须满足可靠性标准 AECQ100(IC)/101(分立器件)、质量管理标准 ISO/TS1649,和功能安全标准 ISO 26262 ASIL B(D),才有资格进入一级汽车厂商的供应链,认证周期一般至少 2 年。

1) 认证严格,时间周期长。IGBT 分立器件或模块必须满足可靠性标准 AECQ100(IC)/101(分立器件)、质量管理标准 ISO/TS1649,和功能安全标准 ISO 26262 ASIL B(D),才有资格进入一级汽车厂商的供应链,认证周期一般至少 2 年。

2)替换成本高。IGBT 模块是下游产品中的关键部件,负责调节电路中的电压、电流、频 率、相位等,其性能表现、稳定性和可靠性对下游客户来说至关重要。对于新的 IGBT 供应商, 客户往往会保持谨慎态度,不仅会从理论上综合评定供应商的实力,而且要经过产品单体测 试、整机测试、多次小批量试用等环节后,才会做出大批量采购决策,替换成本较高,采购决 策周期较长。

3)IGBT 业务需要长期的经验积累才能达到良好的 know-how 水平。IGBT 芯片和快恢复 二极管芯片是 IGBT 模块的关键环节,其生产步骤多,使用的生产设备多,生产的组织、控制、 设备调试等工作庞杂。比如散热材料的选择与处理,减薄程度与两次注入磷离子的浓度、数量 与速度,背面工艺温度的把控以及各环节设备,均需要长期相关经验的摸索才能掌握芯片的设 计和生产工艺。新能源汽车应用中往往要求大批量地生产出可靠性高、稳定性好的 IGBT 模 块,需要经过长时间的经验积累,才能了解器材和材料的特性,掌握生产工艺。以贴片流程为 例,就涉及到芯片位置的确定、不同材料的热膨胀系数及其特性、回流炉回流曲线及其他参数 的设置等,这些生产工艺要经过长期的研发试验才能找到合适的方案。

4)资金壁垒高。IGBT 行业属于资本密集型行业,产业链涵盖芯片设计、芯片制造、模 块制造及测试等环节,其生产、测试设备基本需要进口,设备成本较高,同时产品的研发和市 场开拓都需要较长时间。此外,对 IGBT 生产企业的流动资金需求量也较大,新进入者在前期 往往面临投入大、产出少的情况,需要较强的资金实力作后盾,才能持续进行产品的研发、生 产和销售。

综合来看,新入行的公司即使生产出 IGBT 产品,也需要耗费较长时间才能赢得客户的 认可,并需要长时间才能达到良好的 know-how 水平,同时还要面临长期较大的资金投入和 市场开发的困难,先行企业先发优势明显。

4 车用 IGBT 行业竞争格局优,但国产化率仍然较低

竞争格局集中,CR4 份额合计 81%;但国产化率较低,TOP10 中仅 3 家内资入围。据 Omdia 2019 年统计数据显示,全球 IGBT 模块前十大供应商占据市场份额的 75.6%,市场 格局集中,竞争格局较好。根据 NE 时代数据,2019 年中国共装配 108 万套车用 IGBT 模块, 其中英飞凌以 62.8 万套装配数量占据了 58.2%的份额,处于市场领先地位。比亚迪微电子排 名第二,共装配 19.4 万套,份额占比为 18%。三菱电机、赛米控分列第三、第四,份额为 5.2% 和 3%。斯达半导位列第五,份额占比为 1.6%。另一家国内厂商中车时代电气位列第九,份额 占比为 0.8%。2019 年新能源汽车 IGBT 模块前 4 大厂商份额合计 81.4%,呈现寡头垄断格局。而国内厂商仅有比亚迪微电子、斯达半导及中车时代电气三家企业入围市场份额 TOP10,占 比 20.4%,国产化率较低。

从电压覆盖看,国产企业 IGBT 产品线覆盖日趋完善。国内厂商斯达半导目前拥有国内 最全面的 IGBT 模块产品线之一,广泛覆盖高压(3300V)至中低压(600V)的应用领域;中 车时代电器则以高铁、动车等细分领域为主,目前主要在 4500V 以上高压领域具备一定竞争 力。英飞凌的产品完整覆盖了下游全电压等级应用领域,ABB 则主要面向高压和最高电压等 级产品。整体看来,内资企业 IGBT 产品覆盖低压至高压的全市场,低压领域布局较为完善, 但与国外厂商相比,我国功率分立器件在高压领域仍需加强。

5 多重因素加速国产替代,促进份额提升

贸易摩擦加剧,半导体自主可控需求日益迫切。近年中美贸易摩擦呈现加剧趋势。2016 年 3月及2018 年 4 月,中兴两次被列入美国“实体清单”。2019 年 5 月 15 日,华为被列入 “实体清单”,被禁止与美国企业进行业务合作或向其采购电信设备,受此影响谷歌已停止 向华为提供服务。2020 年 5 月 15 日,美国再次颁布针对华为的新禁令,要求采用美国技术 和设备生产的芯片,经美国批准才能出售给华为。2020 年 8 月 17 日,华为 38 家子公司被 列入实体清单,同年 9 月 15 日禁令全面实施。2020 年 12 月,中芯国际被美国列入中国涉 军企业名单。在美对华加强技术封锁的背景下,中国面临贸易摩擦加剧、供给受阻、国际合 作不畅的风险,建立自主可控的半导体供应链,加速国产替代的需求日益迫切。

中国已成为全球最大的汽车消费市场,奠定车用 IGBT 良好发展契机。2019 年中国新 车销量达 2575 万辆,约占全球新车销量的 28.5%,是全球最大的汽车消费市场。虽然我国 目前汽车保有量超过 2.6 亿量,但人均汽车保有量与发达国家仍有较大差距。根据世界银行 数据显示,2019 年我国人均汽车保有量为 0.173 辆;美国为 0.837 辆,是中国的 4.8 倍;日 本为 0.591 量,是中国的 3.4 倍,预计未来中国汽车销量仍将持续提升。广大的汽车消费市 场为我国 IGBT 企业的发展提供了广阔空间,奠定了良好的发展基础。

国内新能源厂商份额提升,加速 IGBT 国产替代。燃油车方面,我国由于起步较晚,在传 统燃油汽车行业竞争力偏弱,2020 年前三季度我国乘用车销量 1338 万辆,其中国产品牌乘用 车销量占比仅约 36%。而在新能源汽车行业,我国抢抓布局,已建立起不俗的技术、市场优 势。2020 年前三季度,中国新能源乘用车销量 62 万辆,其中自主品牌/造车新势力/外资合资 厂商占比分别为 55%、15%、30%,国内厂商占比合计达到 70%,较传统燃油车提升明显。未 来随着新能源汽车渗透率的逐步提升,预计国内汽车厂商的市场份额也将随之提升,迎来弯道 超车。在贸易摩擦加剧背景下,国内新能源厂商出于供应链安全考虑,预计将更多使用国产 IGBT,带动国产 IGBT 份额提升。

国内厂商具有性价比和快速响应优势,契合新能源汽车降本增效趋势。与国外竞争对手 相比,国内 IGBT 厂商与汽车厂商的沟通成本低,供货速度快,服务能力强,能够快速响应下 游客户需求,具有快速响应的优势。此外,国内功率半导体厂商还具有高性价比优势以及较低 的物流和人工成本,契合新能源汽车厂商提升渗透率、市占率要求下的降本增效需求。

政策、资金助力国内 IGBT 行业发展。IGBT 具有巨大的国内和国际市场,且在产业结构 升级、节能减排、新能源等领域发挥着不可替代的重要作用。近年来,国家推出多项政策分别 从产业发展、研究开发、财税投资等方面支持包括 IGBT 在内的半导体产业发展。国务院于 2020 年 8 月印发《新时期促进集成电路产业和软件产业高质量发展的若干政策》从财税、投 融资、研究开发等全面支持半导体行业的发展。政策的全面支持将成为 IGBT 行业快速发展的 有效助力。此外国家在资金层面也给予积极支持,国家集成电路产业基金(简称大基金)一期、 二期也先后于 2014 年、2019 年成立,其中大基金一期募资金额 1387 亿元,大基金二期注册 资本 2041.5 亿元。据集微网统计,大基金一期投资领域包括:集成电路制造 67%,设计 17%, 封测 10%,装备材料 6%。在大基金及其所撬动的社会资本的投资带动下,包括 IGBT 在内的 集成电路产业取得了良好发展。

综上所述, 我们预计车用 IGBT 国产替代将加速推进,助力国内厂商份额提升。第一:我 国是全球最大的汽车消费市场,且未来汽车消费需求仍将持续提升,为国内车用 IGBT 厂商 的发展提供了良好契机。第二:贸易摩擦加剧,半导体自主可控需求日益迫切。第三:新能 源汽车产业国内厂商率先布局,抢占先发优势,有望实现弯道超车,随着国内新能源车企业份 额提升,并出于供应链安全考虑,预计将更多倾向使用国内半导体厂商产品,国产 IGBT 份额 有望提升。第四:国内 IGBT 厂商具备性价比高、响应速度快等本土化服务优势,契合新能源 车降本增效的需要,有望在未来的竞争中提高市场份额。第五:国家政策、资金助力 IGBT 行 业发展。综合以上分析,我们认为车用 IGBT 国产替代进程将加速推进,实现份额提升。

除了份额提升外,国内 IGBT 厂商还将充分受益国内车用 IGBT 市场空间的快速增长。据我们测算,预计 2025 年中国新能源汽车用 IGBT 市场规模达 177 亿元,复合增速为 43.45%, 2025 年中国新能源车充电桩 IGBT 市场空间将达 147 亿元,复合增速为 43.45%。

预计 2025 年中国新能源汽车用 IGBT 市场规模达 177 亿元,是 2020 年的 6 倍,复合增 速为 43.45%,根据中汽协数据,2020 年中国汽车销量为 2530 万辆,预计到 2025 年中国汽车 销量将达到 3000 万辆,其中 2020 年中国新能源汽车销量为 132 万辆,新能源车渗透率为 5.22%。若 2025 年中国新能源汽车渗透率能够达到《新能源汽车产业发展规划(2021—2035 年)》中提出的 20%,则 2025 年中国新能源汽车销量将从 2020 年 132 万辆提升至 2025 年 600 万辆。按上文中我们测算的新能源汽车功率半导体单车价值量,预计 2025 年中国新能源汽车 功率半导体市场规模将达到 177 亿元,是 2020 年的 6 倍,复合增速为 43.45%。

预计 2025 年中国新能源汽车用 IGBT 市场规模达 147 亿元,复合增速为 43.45%。IGBT 最受益。根据 Yole 数据,2019 年全球新能源汽车 IGBT 市场规模为 6 亿美元。EV Sales Blog 数据公布 2019 年全球插电式混合动力汽车和纯电池电动车的销量约为 220 万辆,由此可推算 出 IGBT 单车平均价值量为 273 美元(占单车功率半导体价值量 83%),受晶圆代工紧张影响, 考虑到目前全球半导体晶圆代工产能紧张,预计今年新能源汽车功率半导体价格仍将保持在 较高水平,且未来单车价值将随着电动化趋势及双电机渗透率的增加逐步提升。乘以 2025 年 我国新能源汽车销量 600 万辆,预计中国新能源汽车 IGBT 市场规模将从 2020 年约 24 亿增 长至 2025 年 147 亿元,复合增速为 43.45%。

预计 2025 年中国新能源车充电桩 IGBT 市场空间将达 109 亿元,复合增速为 35%。目 前,新能源汽车的报废周期在 8-10 年之间,按照上文各年新能源汽车销量的测算,预计 2025 年新能源汽车的保有量将达到 2246 万辆。随着新基建的推进,保守假设到 2025 年车桩比提 升至 2:1,可推算出 2025 年充电桩保有量约为 1123 万个。由于新基建政策侧重公共充电桩 的建设,预计公共充电桩占比将从 2020 年 48%提升至 2025 年 50%。此外由于快充需求的增 加,预计直流充电桩在公共充电桩中的比例将从 2020 年 38%提升至 2025 年 50%。根据国家 电网历年充电车桩项目招标公示数据,我们统计出招标主力 60Kw 公共直流充电桩平均单瓦 价格从 2017 年 1.15 元/W 降至 2019 年 0.9 元/W(单机价格从 2017 年 6.9 万元降至 2019 年 5.4 万元);公共交流充电桩单机平均价格从 2017 年 0.95 万元降至 2019 年 0.54 万元。根据我们 调研的市场上主流新能源汽车厂商私人充电桩价格,我们测算出私人充电桩价格从 2017 年 1.27 万元/台降至 2020 年 0.78 万元/台。按 IGBT 在充电桩中成本占比约 20%测算,预计 2025 年国内充电桩用 IGBT 市场规模将达到 109 亿元,较 2020 年的 25 亿元增长 3.4 倍,年复合增 速为 34.5%。

6 产能紧张短期内较难缓解,功率半导体景气持续上行

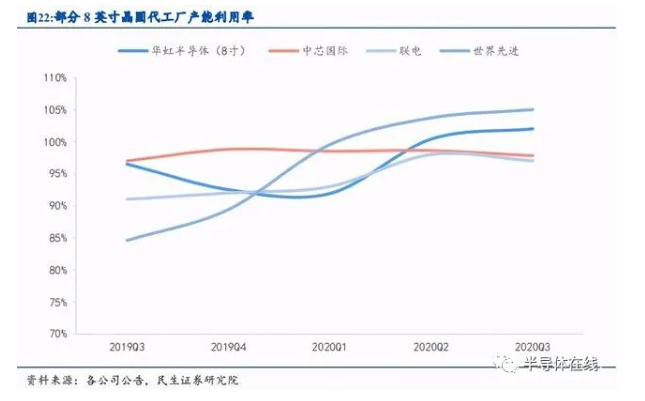

8 寸产能紧张,代工厂产能满载。2020 年 5G 商用化、以及疫情“宅经济”加速推动社 会数字化转型,汽车、家电、数码等终端设备市场景气度持续回暖,大幅拉动了半导体需求 增长。此外,欧美疫情尚未得到完全控制,中美贸易关系前景不明朗等因素驱动芯片厂商提 高安全库存,多重因素共振导致晶圆代工产能供不应求,各大晶圆代工厂商 8 英寸产能接 近满载。世界先进,华虹宏力 2020Q3 产能利用率均超过 100%,联电,中芯国际产能利 用率也处在 95%的高位附近。

全球新增晶圆产能满产时间主要集中在 2023-2025 年,短期内较难解决产能紧张状 况。从全球产能来看,根据 IC Insights 数据,预计 2020 年全球新增(等效 8 寸)晶圆产 能约 1790 万片,2021 年新增 2080 万片。但由于设备购买、调试、客户验证等原因,晶 圆制造厂的产能爬坡期较长,通常在 3-5 年左右,这部分新增产能真正实现满产预计将在 2023-2025 年,短期内较难解决产能紧张状况。

国内在建半导体制造产能折合 8 英寸约 2796 万片/年,大部分集中在 2022 年投产, 但考虑到新产线投产后仍有较长时间的产能爬坡期,短期内产能紧张较难缓解。据我们不 完全统计,目前国内半导体制造产能约为 288 万片/月(折合 8 英寸晶圆计算,包含硅基 晶圆及化合物半导体基底晶圆),国内在建的半导体制造产能合计约为 233 万片/月(2796 万片/年),其中大部分新产线的投产时间集中在 2022 年,但考虑到新产线投产后仍有 3- 5 年的产能爬坡期,无法迅速实现满产,预计产能紧缺情况短期内仍较难缓解。

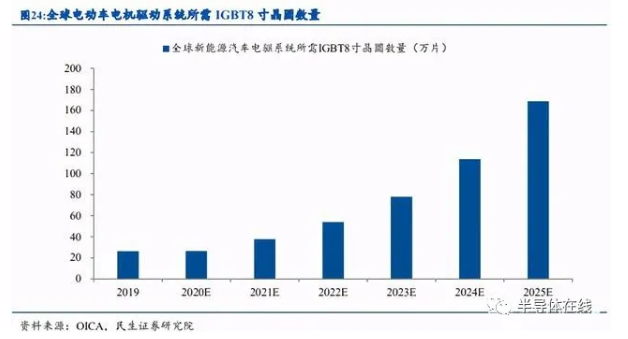

预计到 2025 年,全球车规级 IGBT 模块所需的 8 寸晶圆数量为 169 万片,较 2020 年 将增长 5.4 倍。目前市场上的电动车有单电机与双电机两种,目前主流的新能源汽车使用 的是单电机配置,但随着未来新能源汽车制造技术的提升,可为车辆提供更高性能的双电 机新能源汽车渗透率将得到提升。在新能源车中,每个电机使用一个逆变器,每个逆变器 中使用一个 IGBT 模块。鉴于双电机优异性能,我们假设其渗透率在 2025 年达到 20%, 可以测算出 2025 年全球共需要向 1200 万辆电动车 1440 万台电机装配 IGBT 模块。目前 单个车规级 IGBT 模块中封装 10-18 个 IGBT 芯片(因 IGBT 模块电压级别不同,芯片数 量有所差异)按平均 15 个计算,则需要 2.16 亿个 IGBT 芯片。按每片 8 寸晶圆约可切出 128 个 IGBT 芯片计算,则预计 2025 年全球仅车规级 IGBT 模块所需的 8 寸晶圆量就达 169 万片,较 2020 年增长 5.4 倍。

晶圆涨价已传导至产业链下游,半导体景气度持续上升。终端需求持续增长、现有代工 产能已经满产、新增产能短期内无法快速放量,供需矛盾导致了晶圆代工价格的上涨。台积 电已取消了针对主要客户 12 寸晶圆代工 3%的折扣优惠,联电在陆续调涨 8 寸晶圆代工价格 后跟进调涨 12 寸晶圆代工价格。代工价格调涨随即传导到了产业链下游的厂商,大部分厂商涨价幅度都在 10%以上,其中瑞萨电子宣布部分模拟和电源产品价格将调涨 15%-100%。受益产品涨价趋势,英飞凌等公司延长产品交期,预计半导体产业链景气度还将持续上升。

7 投资建议(详见报告原文)

新能源汽车加速渗透,预计 2025 年国内新能源汽车渗透率将达 20%/2030 年欧盟新能源 汽车渗透率将达 40%。汽车电动化趋势下带动功率半导体单车价值从 71 美元大幅提升至 330 美元。测算可得 2025 年中国新能源汽车/充电桩用 IGBT 市场规模将达到 133/110 亿元,复合 增速为 35%/55%,5 年 5 倍空间。产品类型上,车用功率半导体中 IGBT ASP 占比达 83%,是 电动化趋势下的最受益品种。壁垒方面,车规级 IGBT 产品、工艺、先发优势三大壁垒构筑强 护城河,叠加该行业市场份额集中,2019 年中国新能源汽车 IGBT 模块 CR4 份额合计达 81%, 竞争格局良好,成为成长行业“优质赛道”。但当前国产化率仍然较低,前十大厂商中仅三家 国内厂商入围,市场份额合计 20.4%。展望未来来看,国内市场空间巨大、自主可控需求加强、 下游使用国产产品意愿提升、国内企业具备高性价比、快速响应优势,以及产业政策资金支持, 多重因素加速国产替代,国内 IGBT 厂商未来发展潜力巨大。

建议关注:斯达半导、中车时代电气、闻泰科技、华润微、新洁能、立昂微。

7.1. 斯达半导

深耕 IGBT 十五年, IGBT 技术处于行业领先地位。公司在 IGBT 技术中深耕多年,打破了欧美日功率半导体巨头在 IGBT 技术、市场领域的垄断局面,开发出覆盖了 600V-3300V 电压等级、 10A-3600A 电流等级的 600 余款 IGBT 模块产品,成为目前国内 IGBT 模块型号最齐全的厂商,可以为工控变频、电动车、新能源发电、变频家电等下游应用领域提供定制化服务。为提升毛利率,公司持续投入 IGBT 芯片研发以提升芯片自给率,降低芯片外购成本。根据公司招股说明书数据,芯片自给率从 2017 年 35.7%提升到了 2019 年 54.1%, 未来有望进一步得到提升。

受益国产替代,工业控制 IGBT 市场份额有望提升。根据中国产业信息网, 2018 年中国工业控制 IGBT 市场规模为 32.38 亿元, 2018 年斯达半导工业控制领域收入 5.26 亿元,市占率 16.24%。受到中美贸易摩擦冲击供应链安全影响,预计 IGBT 国产替代进程将进一步加速。斯达半导在工业控制 IGBT 领域布局早,并且可以向客户提供成熟的高、中、低压变频器全套解决方案,预计公司在工业控制 IGBT 的市场份额将得到提升。

新能源车高速增长,带来 IGBT 量价齐升。2016 年公司成功量产 FS-Trench IGBT 模块,成为了国内少数可大规模生产车规级 IGBT 模块的厂商, 2019 年共为 16 万辆新能源汽车装配FS-Trench IGBT 模块,约占国内市场份额 13%。目前公司主要为国产 A 级、 A00 级汽车装配IGBT 模块,单机价值量较低。随着未来公司产品竞争力的提高,市占率将进一步提升,产品也将逐步导入到 B/C 级高端轿车,车用 IGBT 模块将迎来量价齐升。

布局车规级 SiC 模组,进一步开拓新能源汽车市场。2020 年,公司与 CREE 合作开发1200VSiC 模块已通过宇通客车认证,预计将于 2021 年开始装配。2020 年 12 月 18 日公司发布公告将投资 2.29 亿元建设年产 8 万颗车规级 SiC 模组产业化项目,继续加大新能源汽车领域投入。

7.2. 中车时代电气

国内轨交装备电气系统龙头。株洲中车时代电气股份有限公司是中国中车二级子公司,是我国轨道交通行业内具有领导地位的牵引变流系统供应商。公司坚持以技术研发为核心,在“同心多元化”战略指导下,从轨道交通业务出发,布局功率半导体器件、工业变流产品、新能源汽车电驱系统、传感器件、海工装备等领域,打造新的业绩增长点。

以轨交 IGBT 为切入口,逐步打开新能源汽车、电网 IGBT 市场。公司 IGBT 产品定位于高端电力电子行业,目前已经实现 650V-6500V 全电压范围覆盖,是国内唯一自主掌握高铁动力 IGBT 芯片及模块技术的企业。2015 年,有公司自主研发的 IGBT 变流器首次走向海外,取得了印度 100 辆机车的订单,公司 IGBT 技术受到国际市场的认可;在输配电领域,公司生产的 IGBT 已经应用于乌东德工程、厦门柔直、渝鄂柔直、苏南 STATCOM、江苏 UPFC 等多个项目,随着公司电网 IGBT 技术的成熟,未来将获得更多订单;在新能源汽车领域, 公司目前已经在向长安、江淮、一汽供应 IGBT, 产品主要由 2014 年 6 月竣工投产的 8 英寸 IGBT晶圆生产线(一期)生产,该产线年产量为 12 万片。由公司建设的国内首条 8 英寸车规级IGBT 芯片生产线(二期) 也于 2020 年 9 月 26 日下线, 年产量达 60 万片, 这将为公司进一步打开新能源汽车 IGBT 市场。

7.3. 闻泰科技

全球 ODM 龙头企业,收购安世半导体进军半导体行业。闻泰科技是全球领先的 ODM 制造商,从事移动终端、智能硬件等产品的研发、制造业务。2018 至 2019 年通过收购安世半导体股权,实现对安世的控股,进入半导体领域。

受益 5G 浪潮, ODM 迎来业绩增长。公司是全球手机 ODM 龙头, 2019 年出货 1.13 亿台,占全球市场 27.6%的份额。2020 年,各大手机厂商密集推出新款 5G 机型, 12 月 5G 手机销量占比达到 68.4%。作为已率先布局 5G 的行业龙头,闻泰科技将在 5G 手机渗透逐步提升的过程中充分受益。

安世半导体汽车业务有望为公司带来丰厚业绩。汽车是安世半导体产品最大的下游应用领域, 2019 年安世实现收入 103 亿元, 其中汽车板块业务收入 43 亿元,占比 42%。对于车规级半导体产品,产品本身的可靠性与供应的稳定性是客户的核心需求。安世半导体在汽车领域已通过 ACE-Q100 和 Q101 两项汽车标准认证测试,产品受到博世、比亚迪、大陆、德尔福、 电装等客户的认可,建立了长期的合作关系, 构筑成强生态壁垒。随着未来汽车电动化程度加深,新能源汽车渗透率提高,汽车半导体将迎来量价齐升, 安世半导体汽车业务有望为公司增厚业绩。

8 风险提示

新能源汽车销量不及预期。《新能源汽车产业发展规划(2021—2035 年)》提出 2025 年中 国新能源汽车渗透率将达到 20%,但 2019 年受新能源汽车补贴退坡因素影响,新能源汽车产 销量有所下滑。IGBT 制造厂商已向车规级 IGBT 投入了大量研发经费。如果新能源汽车市场 需求因产业政策变化受到影响,将对 IGBT 厂商盈利能力产生影响。

国内企业技术进步不及预期。功率半导体行业为技术密集型行业,技术创新、产品创 新是行业竞争的关键。技术、产品研发机及产业化时间周期长、资金投入大。新技术、新 产品量产后还面临技术迭代等问题。若技术进步、产品开发速度不及预期,将削弱国内企 业在市场上的竞争能力。

产品替代风险。各项性能指标皆优于 IGBT 的 SiC 功率器件已导入部分高端新能源汽车, 若 SiC 功率器件制造技术出现突破,成本开始下降,IGBT 产品竞争能力将大大削弱。