一、第三代半导体 GaN:射频、电源、光电子广泛运用

第一代半导体材料主要是指硅(Si)、锗(Ge)元素半导体。

第二代半导体材料是指化合物半导体材料,如砷化镓(GaAs)、锑化铟(InSb)、磷化铟(InP),以及三 元化合物半导体材料,如铝砷化镓(GaAsAl)、磷砷化镓(GaAsP)等。还有一些固溶体半导体材料,如锗硅 (Ge-Si)、砷化镓-磷化镓(GaAs-GaP)等;玻璃半导体(又称非晶态半导体)材料,如非晶硅、玻璃态氧化物 半导体等;有机半导体材料,如酞菁、酞菁铜、聚丙烯腈等。

第三代半导体材料主要是以碳化硅(SiC)、氮化镓(GaN)、氧化锌(ZnO)、金刚石、氮化铝(AlN)为 代表的宽禁带(禁带宽度 Eg>2.3eV)的半导体材料。

与第一代和第二代半导体材料相比,第三 代半导体材料具有更宽的禁带宽度、更高的击穿电场、更高的热导率、更大的电子饱和速度以及更高的抗辐射 能力,更适合制作高温、高频、抗辐射及大功率器件。

1.2 GaN 优势明显,5G 时代拥有丰富的应用场景

氮化镓(GaN)是极其稳定的化合物,又是坚硬和高熔点材料,熔点为 1700℃。GaN 具有出色的击穿能力、更高的电子密度和电子速度以及更高的工作温度。GaN 的能隙很宽,为 3.4eV,且具有低导通损耗、高电流密度等优势。

氮化镓通常用于微波射频、电力电子和光电子三大领域。具体而言,微波射频 方向包含了 5G 通信、雷达预警、卫星通讯等应用;电力电子方向包括了智能电网、高速轨道交通、新能源汽 车、消费电子等应用;光电子方向包括了 LED、激光器、光电探测器等应用。

二、射频应用分析

2.1 GaN 在高温、高频、大功率射频应用中独具优势

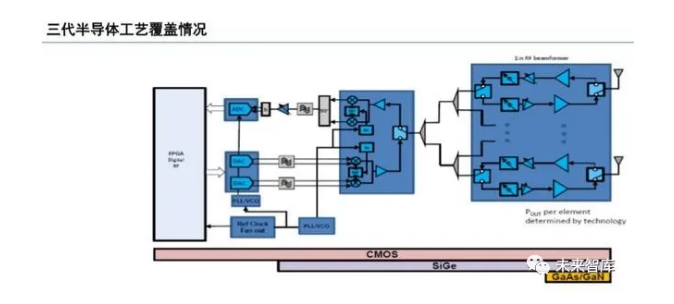

自 20 年前出现首批商业产品以来,GaN 已成为射频功率应用中 LDMOS 和 GaAs 的重要竞争对手,其性能 和可靠性不断提高且成本不断降低。目前在射频 GaN 市场上占主导地位的 GaN-on-SiC 突破了 4G LTE 无线基础设施市场,并有望在 5G 的 Sub-6GHz 实施方案的 RRH(Remote Radio Head)中进行部署。

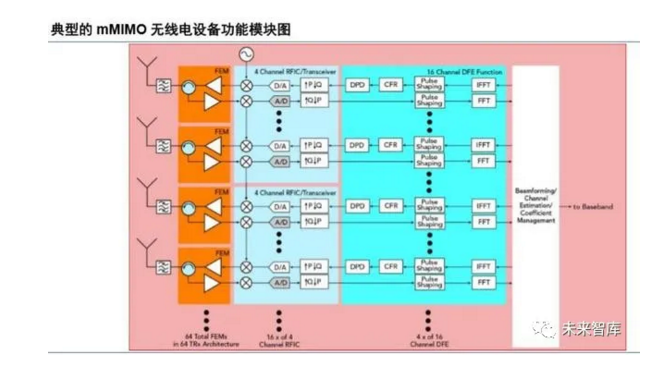

与 4G 系统相比,5G mMIMO 具有更多收发器和天线单元,使用波束赋形信号处理将射频能量传递给用户。mMIMO 系统可将 192 个天线单元连接到 64 个发送/接收(TRx)FEM,这些 TRx FEM 具有 16 个收发器 RFIC 和 4 个数字前端(DFE),与典型的 LTE 4T MIMO 中的 4 个收发器相比,数字信号处理性能可提高 16 倍。5G mMIMO 设计下,急剧增加的信号处理硬件极大影响了系统尺寸,信号处理的功耗也在逼近板载功率放大器的 功耗,在某些情况下,甚至已经超过了板载功率放大器的功耗。

mMIMO 设计有助于减少传统收发器架构中模数、数模转换所需的步骤,从而缩小 5G 天线的尺寸和重量。与 LDMOS 器件相比,硅基 GaN 提供了良好的宽带性能和卓越的功率密度和效率,能满足严格的热规范,同 时为紧密集成的 mMIMO 天线阵列节省了宝贵的 PCB 空间。

GaN 非常适合毫米波领域所需的高频和宽带宽,可满足性能和小尺寸要求。使用 mmWave 频段的应用将 需要高度定向的波束成形技术,这意味着射频子系统将需要大量有源元件来驱动相对紧凑的孔径。GaN 非常适 合这些应用,因为小尺寸封装的强大性能是 GaN 最显著的特征之一。

在高功率放大器方面,LDMOS 技术由于其低频限制只在高射频功率方面取得了很小进展。GaAs 技术能够 在 100GHz 以上工作,但其低导热率和工作电压限制了其输出功率水平。50V GaN/SiC 技术在高频下可提供数 百瓦的输出功率,并能提供雷达系统所需的坚固性和可靠性。HV GaN/SiC 能够实现更高的功率,同时可显著 降低射频功率晶体管的数量、系统复杂性和总成本。

2.2 GaN 射频市场规模到 2024 年约为 20 亿美元,CAGR 达 21%

GaN 在射频市场更关注高功率、高频率场景。由于 GaN 在高频下具有较高的功率输出和较小的面积,GaN 已被射频行业广泛采用。随着 5G 到来,GaN 在 Sub-6GHz 宏基站和毫米波(24GHz 以上)小基站中找到一席 之地。GaN 射频市场将从 2018 年的 6.45 亿美元增长到 2024 年的约 20 亿美元,这主要受电信基础设施和国防 两个方向应用推动,卫星通信、有线宽带和射频功率也做出了一定贡献。

随着新的基于 GaN 的有源电子扫描阵列(AESA)雷达系统的实施,基于 GaN 的军用雷达预计将主导 GaN 军事市场,从 2018 年的 2.7 亿美元增长至 2024 年的 9.77 亿美元,CAGR 达 23.91%,具有很大的增长潜力。GaN 无线基础设施的市场规模将从 2018 年的 3.04 亿美元增长至 2024 年的 7.52 亿美元,CAGR 达 16.3%。GaN 有线宽带市场规模从 2018 年的 1,550 万美元增长至 2024 年的 6,500 万美元,CAGR 达 26.99%。GaN 射频功率 市场规模从 2018 年的 200 万美元增长至 2024 年的 10,460 万美元,CAGR 达 93.38%,具有很大的成长空间。

在要求高频高功率输出的卫星通信中,预计 GaN 将逐渐取代 GaAs 解决方案。在有线电视(CATV)和民 用雷达市场,与 LDMOS 或 GaAs 相比 GaN 的成本仍然较高,但其附加值显而易见。对于代表 GaN 巨大的消 费级射频功率传输市场,GaN-on-Si 可提供更具成本效益的解决方案。

2.3 GaN 射频市场:美日统治,欧洲次之,中国新进

据 Yole 统计,2019 年全球 3750 多项专利一共可分为 1700 多个专利家族。这些专利涉及 RF GaN 外延、RF 半导体器件、集成电路和封装等。Cree(Wolfspeed)拥有最强的专利实力,在 RF 应用的 GaN HEMT 专利竞争 中,尤其在 GaN-on-SiC 技术方面处于领先地位,远远领先于其主要专利竞争对手住友电工和富士通。英特尔和 MACOM 是目前最活跃的 RF GaN 专利申请者,主要聚焦在 GaN-on-Si 技术领域。GaN RF HEMT 相关专利领 域的新进入者主要是中国厂商,例如 HiWafer(海威华芯),三安集成、华进创威。

三、电力电子应用分析:推动快充、汽车电子进入小体积、高效率时代

3.1 GaN 在汽车电子上拥有多样的应用场景

GaN 技术有望大幅改进电源管理、发电和功率输出等应用。2005 年电力电子领域管理了约 30%的能源,预 计到 2030 年,这一数字将达到 80%。这相当于节约了 30 亿千瓦时以上的电能,这些电能可支持 30 多万个家 庭使用一年。从智能手机充电器到数据中心,所有直接从电网获得电力的设备均可受益于 GaN 技术,从而提高 电源管理系统的效率和规模。

由于材料特性的差异,SiC 在高于 1200V 的高电压、大功率应用具有优势,而 GaN 器件更适合 40-1200V 的高频应用,尤其是在 600V/3KW 以下的应用场合。因此,在微型逆变器、伺服器、马达驱动、UPS 等领域, GaN 可以挑战传统 MOSFET 或 IGBT 器件的地位。GaN 让电源产品更为轻薄、高效。

3.2 GaN 可为下一代充电器市场提供更优选择

GaN 在未来几年将在许多应用中取代硅,其中,快充是第一个可以大规模生产的应用。在 600 伏特左右的 电压下,GaN 在芯片面积、电路效率和开关频率方面的表现明显好于硅,因此在壁式充电器中可以用 GaN 来 替代硅。5G 智能手机的屏幕越来越大,与之对应的是手机续航的需求越来越高,这意味着电池容量的增加。GaN 快充技术可以很好地解决大电池带来的充电时长问题。

在非常高的电压、温度和开关频率下,GaN 与硅相比具有优越的性能,可显着提高能源效率。功率 GaN 于 2018 年中后期在售后市场中出现,主要是 Anker、Aukey 和 RAVpower 的 24 至 65 瓦充电器。

在 1990 年代对分立 GaN 及 2000 年代对集成 GaN 进行了多年学术研究之后,Navitas 的 GaNFast 源集成电 路现已成为业界公认的,具有商业吸引力的下一代解决方案。它可以用来设计更小、更轻、更快的充电器和电 源适配器。单桥和半桥的 GaNFast 电源 IC 是由驱动器和逻辑单片集成的 650V 硅基 GaN FET,采用四方扁平无 引线(QFN)封装。GaNFast 技术允许高达 10 MHz 的开关频率,从而允许使用更小、更轻的无源元件。此外, 寄生电感限制了 Si 和较早的分立 GaN 电路的开关速度,而集成可以最大限度地减少延迟和消除寄生电感。

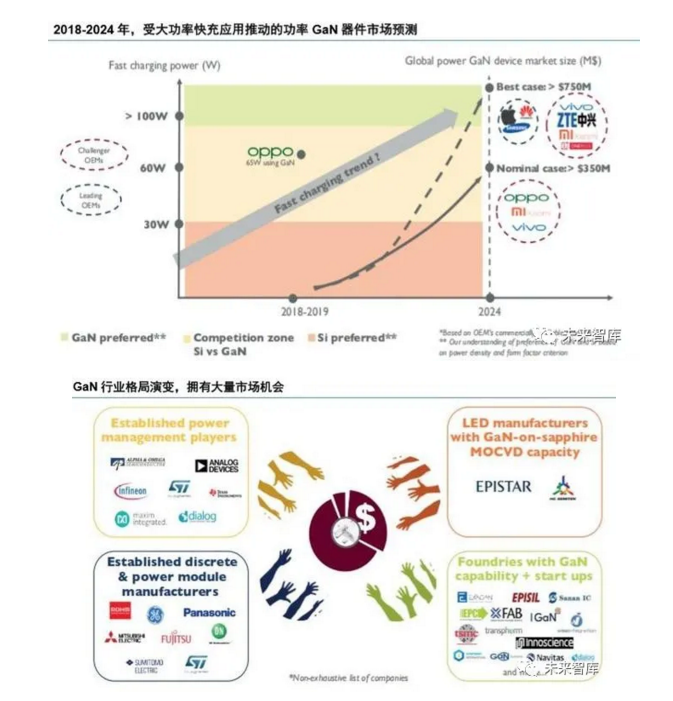

3.3 GaN 电源市场到 2024 年约 3.5 亿美元,CAGR 达 85%

据 Yole 预测,受消费者快速充电器应用推动,到 2024 年 GaN 电源市场规模将超过 3.5 亿美元,CAGR 为 85%,有极大增长空间。此外,GaN 还有望进入汽车及工业和电信电源应用中。从生产端看,GaN 功率半导体 已开始批量出货,但其价格仍然昂贵。制造成本是阻碍市场增长的主要障碍,因为到今天 GaN 仍主要使用 6 英 寸及以下晶圆生产。一旦成本可降低到一定门槛,市场就会爆发。

基于手机快充的激烈竞争,OPPO、vivo、小米等中国手机厂商将带动 GaN 功率市场快速增长。GaN 功率 器件领域一直由 EPC,GaN Systems,Transphorm 和 Navitas 等纯 GaN 初创公司主导,他们的产品主要是 TSMC, Episil 或 X-FAB 代工生产。国内新兴代工厂中,三安集成和海威华芯具有量产 GaN 功率器件的能力

四、光电子领域应用分析

4.1 GaN 是蓝光 LED 的基础材料,在 Micro LED、紫外激光器中有重要应用

1993 年,Nichia 公司中村修二推出了第一只高亮度 GaN 蓝光 LED,解决了自 1962 年 LED 问世以来高效 蓝光缺失的问题,1996 年又首次在蓝光 LED 上涂覆黄色荧光粉从而实现白光发射,开启了 LED 白光照明的新 时代。

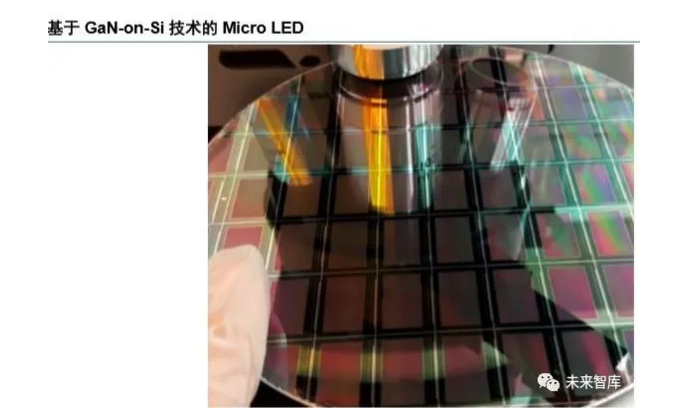

Micro LED 是新一代显示技术,比现有的 OLED 技术亮度更高、发光效率更好,但功耗更低。Micro LED 显示技术可以将 LED 结构设计薄膜化、微小化与阵列化,尺寸仅约 1~100μm 等级,但精准度可达传统 LED 的 1 万倍。此外,Micro LED 在显示特性上与 OLED 类似,无需背光源且能自发光,唯一区别是 OLED 为有机材 料自发光。目前 OLED 受各大厂商青睐,是因为在反应时间、视角、可挠性、显色性与能耗等方面均优于 TFTLCD,但 Micro LED 更容易准确调校色彩,且有更长发光寿命和更高亮度。Micro LED 有望继 OLED 之后, 成为另一项推动显示品质的技术。

商用的 12 英寸及以上的硅圆晶已经完 全成熟,随着高均匀度 MOCVD 外延大腔体的推出,硅衬底 LED 外延升级到更大圆晶尺寸不存在本质困难。因 此,硅衬底 GaN 基技术的特性是制造 Micro LED 芯片的天然选择。

氮化镓(GaN)因其材料的高频特性是制备紫外光器件的良好材料,紫外光电芯片具备广泛的军民两用前 景。在军事领域,典型的军事应用有:灭火抑爆系统(地面坦克装甲车辆、舰船和飞机)、紫外制导、紫外告 警、紫外通信、紫外搜救定位、飞机着舰(陆)导引、空间探测、核辐射和生物战剂监测、爆炸物检测等。在民 用领域,典型的应用有:火焰探测、电晕放电检测、医学监测诊断、水质监测、大气监测、刑事生物检测等。由 此可见,GaN 在光电子学和微电子学领域有广泛的应用,其中 GaN 基紫外激光器在紫外固化、紫外杀菌等领 域有重要的应用价值,也是国际上的研究热点。

4.2 GaN 光电子市场成长快速,市场规模增量可期

根据 LEDinside 分析,LED 照明市场规模 2018-2023 年的 CAGR 为 6%。在物联网和 5G 新时代,智慧化 产品渗透率更加迅速提升,智能家居照明的商机即将爆发。此外,2022 年 Micro LED 以及 Mini LED 的市场产 值预计将会达到 13.8 亿美元。下一代 Mini LED 背光技术将是各家厂商的开发重点,至 2023 年 Mini LED 市场 规模预计会达到 10 亿美元。其中显示屏应用成长速度最快,2018 年至 2023 年 CAGR 预计超过 50%。

根据 LEDinside 发布的《2019 深紫外线 LED 应用市场报告》显示,2018 年全球 UV LED 市场规模达 2.99 亿美金,预计到 2023 年市场规模将达 9.91 亿美金,2018-2023 年 CAGR 达到 27%。UV LED 广阔的发展前景 正吸引越来越多的厂商进入。

基于氮化镓半导体的深紫外发光二极管(LED)是紫外消毒光源的主流发展方向,其光源体积小、效率高、 寿命长,仅仅是拇指盖大小的芯片模组,就可以发出比汞灯还要强的紫外光。由于其具备 LED 冷光源的全部潜 在优势,深紫外 LED 是公认的未来替代紫外汞灯的绿色节能环保产品。但深紫外 LED 技术门槛很高,目前还 是处于发展阶段,在光功率、光效、寿命、成本等方面还有待提升。近年来,深紫外 LED 的技术水平和芯片性 能进步很快,在一些高端领域已经得到批量应用,未来预计会得到更加广泛的应用。

目前市场上高端的深紫外 LED 产品仍主要以日本、韩国厂商为主,不过越来越多的国内半导体公司开始 关注深紫外行业,进行了深度布局。如布局深紫外芯片-封装-模组产业链的青岛杰生(圆融光电),深紫外 LED 芯片的三安光电、湖北深紫、中科潞安、华灿光电、鸿利秉一,以及高性能紫外传感芯片的镓敏光电。目前,镓 敏光电是国内唯一拥有紫外传感芯片技术的公司,其所开发的高端氮化镓和碳化硅紫外传感芯片已投入大批量 生产,在饮用水、空气、食品、衣物和医疗器械等紫外净化领域得到了规模应用。

五、总结

5G 基站的大规模建设对于 GaN 射频有巨大需求,全球 GaN 射频市场主要由住友电工(第一)、Cree(第 二)占据,其中住友电工是华为 GaN 射频器件的第一大供应商。国产厂商在 GaN 射频领域相对弱势,但已有不 少厂商布局。

GaN 功率市场主要由快充带动,其增长强度主要与国产手机厂商在 GaN 快充方面的推进强度相关。目前来 看,今年米 OV 及其部分附属品牌的旗舰机都将标配 GaN 快充,GaN 快充出货量有望在今年铺开。小米的 GaN 快充的电源 IC 由美国厂商 Navitas 供应,电源 IC 主要由国外厂商把控,国内厂商在 GaN 功率器件代工方面有 所布局。