随着新能源产业的高速发展,第三代半导体的市场正在迅速打开。Yole预测,SiC电力电子器件的市场规模到2023年将增长至14亿美元,年复合增长率接近30%。

今年比亚迪上市的新能源汽车--汉EV,将神秘的碳化硅(SiC)推向了前台。

7月12日,比亚迪新上市的汉EV旗舰车型,成为行业人士研究和拆解的对象,其中电控部分使用的SiCMOSFET功率器件是比亚迪自主研发制造的具有领先优势的零部件。据称,这也是首款采用SiC模块的国产新能源汽车。

据比亚迪介绍,采用了SiC模块的汉EV四驱版百公里加速可达3.9秒,较之采用IGBT4.0芯片的全新一代唐EV的4.4秒快0.5秒,这也成为汉EV的一个新卖点。

无独有偶,国内另外一家新能源车企--北汽新能源也正在测试在新能源汽车上采用SiC器件。

8月中旬,搭载SiC电机控制器的北汽新能源汽车,在新疆吐鲁番进行了夏季高温试验,并开展了里程可靠性试验和冬季高寒可靠性试验,进一步验证SiC材料及控制器在极端环境下的可靠性。

实际上,作为典型的第三代半导体材料,SiC不仅可以用在新能源汽车的电控、充电机和充电桩上,还可以应用在新能源发电的逆变器上。如今,它正以卓越的性能吸引新能源行业的广泛关注。

从资本市场来看,7月14日,在科创板申报上市的天科合达公司IPO流程已进入问询阶段。作为被寄予厚望的SiC第一股,其背后已然站立了国家集成电路产业基金和华为等超级股东。

SiC热潮已然开始。

SiC为何被追捧?

SiC和氮化镓(GaN)被业界公认为最具前景的第三代半导体材料。

从历史来看,第一代半导体材料为硅(Si)、锗(Ge)等单质材料。由于工艺成熟、生产成本低,硅占据95%以上的半导体器件市场份额,是当今半导体材料的主流。

第二代半导体材料为砷化镓(GaAs)、锑化铟(InSb)等化合物材料。砷化镓占据第二代半导体材料79%的市场份额,具有电子迁移率高、禁带宽度比硅大,高耐压、高频率等优势,但也有机械强度弱、高温下易分解、生长速度慢、价格昂贵等劣势,目前主要应用于LED、太阳能电池等光电子领域。

第三代半导体材料为碳化硅(SiC)、氮化镓(GaN)等禁带宽材料。它的突出性能包括:高电子漂移速度,可减少电能转换功耗,提高能源利用效率;禁带宽度高,临界击穿电压大,减少高压运行条件系统所需器件数量,促进系统小型化、轻量化;高热导率,减少冷却系统需求。

因此,第三代半导体材料可以满足现代电力电子技术对高温、高压、高频、高功率以及抗辐射等要求,是当前半导体材料领域最有前景的材料。它在国防、航空航天、能源、通信、工业等领域有着重要应用前景,在通信电源、太阳能、汽车制造、半导体照明、智能电网等众多战略性新兴产业方面,可以降低50%以上的能量损失,使装备体积减小75%以上,对人类科技的发展具有里程碑的意义。

从具体应用来看,GaN和SiC在材料性能上各有优劣,因此在应用领域上各有侧重和互补。

在中低频、中低功率领域,GaN和SiC都可以应用,与传统硅基器件竞争。GaN的高频Baliga优值显著高于SiC,因此GaN的优势在高频小功率电力领域,集中在1000伏以下电压的应用,例如通信基站、毫米波等通信领域。SiC的Keye优值显著高于GaN,因此SiC的优势在高温和电压在1200伏以上的大功率电力领域,包括电力、高铁、电动汽车、工业电机等行业。

从全球来看,第三代半导体目前尚处于起步阶段。根据咨询公司Yole与IHSMarkit的数据综合来看,2019年全球市场规模约在5.8亿美元左右,以碳化硅功率器件占绝大多数。

不过,随着新能源产业的高速发展,第三代半导体的市场正在迅速打开。Yole预测,SiC电力电子器件的市场规模到2023年将增长至14亿美元,年复合增长率接近30%。

新能源汽车是最大市场

业内公认,新能源汽车市场将是SiC快速增长的主要驱动力。据国际能源署(IEA)预测,到2030年,全球销售的纯电动汽车数量将是2017年的15倍,达到2150万辆。

新能源汽车系统架构中涉及功率半导体应用的组件包括电机驱动器、车载充电器(OBC)、车载电源转换(DC/DC)系统。此外,功率半导体器件在非车载充电桩领域也有一定的应用空间。

新能源汽车的发展对功率半导体器件的需求量将会日益增加。

来自市场机构StrategyAnalytics和半导体公司英飞凌的数据显示,燃油车单车半导体价值量约为375美元,纯电动汽车的这一数字将增加一倍至750美元左右。其中,传统燃油车中功率器件单车价值量为71美元,48伏轻度混动汽车功率器件单车价值量为146美元,强混和插电混动汽车功率器件单车价值量为371美元,而纯电动汽车功率器件成本为455美元,占车用半导体比例为61%,相较于燃油车增长540.85%。

目前,市场上销售的新能源汽车所搭载的功率半导体多数为硅基器件,如硅基IGBT和硅基MOSFET。随着技术和产品的成熟,第三代半导体器件将逐步替代大部分硅基产品。

如今,第三代半导体电力电子器件正在加速在电动汽车市场的渗透。2019年,以SiC为代表的第三代半导体电力电子器件在电动汽车领域的应用取得较快进展。

电驱动方面,出于成本因素考虑,碳化硅器件首先配置于高端电动车。特斯拉是碳化硅器件应用的先行者,其Model 3车型的驱动电机部分搭载了24个650伏/100安的碳化硅MOSFET模块,车身比Model S减轻了20%。

国外零部件供应商博世、采埃孚、德尔福等公司亦皆推出了碳化硅电驱动系统研发计划。此外,电力系统电压的提升意味着充电速度加快,也带来了相应的市场需求。以保时捷Taycan为例,随着高端电动汽车动力系统电压平台从400伏升级到800伏,碳化硅模块的需求将从650伏转移至1200伏。国内来看,阳光电源日前宣布,其自主研发的车用全SiC电机控制器成功装车试运行,这标志着阳光电源成为国内首家推出第三代半导体单管SiC MOSFET并联技术的企业。

同时,国际上有超过20家汽车厂商在车载充电机(OBC)中使用SiC器件。在充电基础设施方面,SiC器件,可以应用在直流充电桩上,有助于提高汽车充电速度。

此外,针对轨道交通、特高压电网等特定需求的高耐压SiC器件,目前还在开发阶段,预计在2025年以后存在商用可能。

渗透率不高 国产化预期强烈

尽管SiC有如此多的优点,但由于成本过高和技术成熟度较低,其在新能源汽车行业的渗透率并不高。

首先,SiC器件制造成本高昂。目前SiC二极管、MOSFET的成本分别是同类硅基产品的2~3倍、5~10倍。下游客户认为,大规模应用SiC器件的价格区间应是同类硅器件的1.5倍左右。

其次,SiC技术成熟度低。目前的格局是,SiC器件市场还以二极管为主,MOSFET尚未大规模推广,IGBT仍在研发。

从细分领域来看,SiC二极管已大规模商用化,占碳化硅器件市场的比例达到85%。SiC MOSFET可替代硅基IGBT,但大规模应用仍受限于产品性能稳定性及器件成熟性。SiC IGBT尚在研发阶段,预计将在5~10年后才能看到相关器件原型。

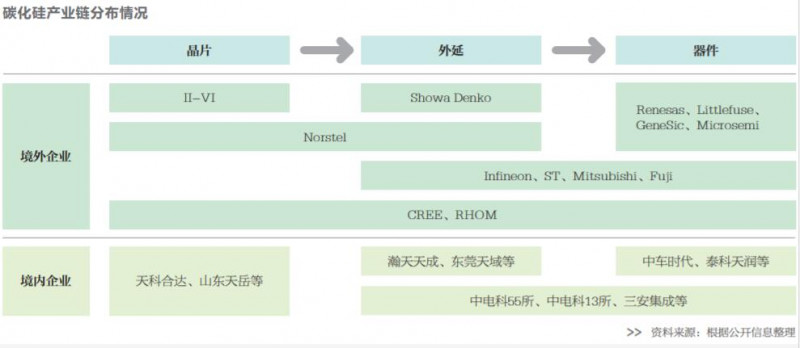

从全球SiC参与者来看,目前以美国、欧洲、日本厂商为主,其中CREE(子公司Wolfspeed负责器件生产)、罗姆(子公司SiCrystal负责SiC晶圆生产)实现了从SiC衬底、外延、设计、器件及模块制造的全产业链布局,实力最强。国际主要的上游原材料企业均实现从衬底到外延的连续布局,如CREE、SiCrystal、DOW、II-VI等。国际主要的器件生产厂商以IDM形式为主,如英飞凌、意法半导体、富士电机、三菱电机、安森美、东芝等。

从国内的SiC参与者来看,全产业链布局的玩家主要是中电科55所、世纪金光;生产SiC衬底的企业有天科合达、山东天岳、同光晶体、中科钢研节能;生产SiC外延片的企业有东莞天域、厦门瀚天天成;负责器件设计的企业有台湾瀚薪、深圳基本半导体、瞻芯电子、苏州锴威特;以IDM形式生产器件和模块的企业有泰科天润、中车时代半导体、瑞能半导体、绿能芯创、扬杰电子。

从全球供需关系来看,目前SiC产品供不应求。中国虽然是全球最大的需求市场,年需求量接近全球一半,并且每年以35%的幅度递增,但国内生产供应能力不足5%,未来成长空间巨大。在国产替代的需求和政策刺激下,期待国内的SiC企业能够承担起满足市场需求的重任,并有龙头企业成长起来。