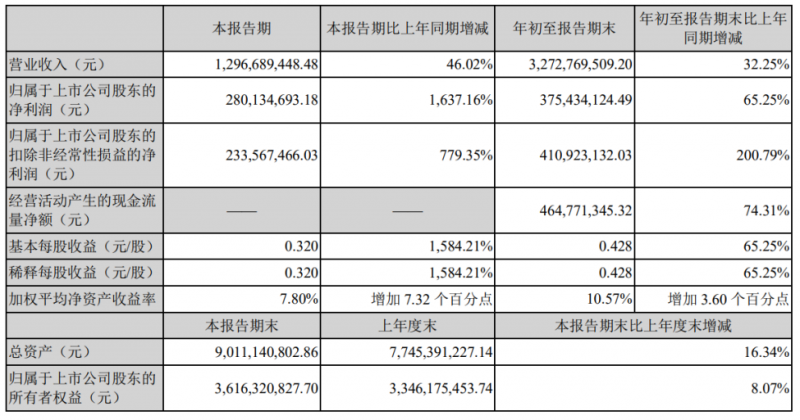

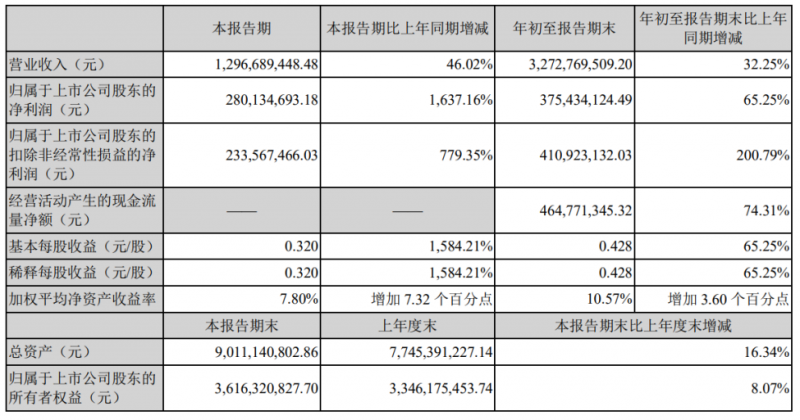

10月14日晚间,永太科技发布三季报显示,公司主营收入32.73亿元,同比上升32.25%;归母净利润3.75亿元,同比上升65.25%;扣非净利润4.11亿元,同比上升200.79%;负债率57.47%,投资收益5019.73万元,财务费用9422.4万元,毛利率34.56%。

永太科技称,报告期内业绩同比增长较多,主要来源于公司锂电材料产品的业绩增长。其中:六氟磷酸锂产品的下游市场需求增长显著,产品价格持续上升,毛利率提高,使得公司控股子公司永太高新的业绩同比增长,同时报告期内公司对永太高新的持股比例由60%上升至75%,其贡献的归属于母公司股东的净利润由去年同期的亏损1,247.23万元增加到盈利19,812.14万元,同比增加21,059.36万元;锂电池添加剂产品VC和FEC的生产车间在报告期内建成投产,逐步释放产能并开始销售,增加了公司利润来源。

关于锂电材料板块今年的经营情况,永太科技称,六氟磷酸锂产品生产情况和VC的产能释放情况按计划正常推进。其中: 目前六氟磷酸锂产能约2000吨/年,每月实际生产量超过200吨,目前供应紧张,将争取提高产出;新增的6000吨/年的产能建设顺利,计划于11月底至12月投产,届时六氟磷酸锂产能合计将达到8000吨/年。 VC产品自8月份投产以来,产能爬坡情况良好,目前实际生产量约每天10吨-15吨,争取尽快稳定达到5000吨/年的设计产能,努力提高产量。正在建设的2.5万吨/年的产能,其中5000吨/年的产能计划在2022年一季度先投产。

根据公司已披露的项目建设公告,未来3年内锂电池材料主要产品将形成如下产能规模:

(1)六氟磷酸锂:固态8000吨/年,液态67000吨/年。(2)双氟磺酰亚胺锂:固态500吨/年,液态67000吨/年。(3)VC:30000吨/年。(4)FEC:8000吨/年。